汇率,贸易战的一道暗线!(组图)

先做一个自我介绍,我是德国商业银行亚洲高级经济学家,做了10年宏观经济和外汇市场分析2015年我加入了德国商业银行,开始关注整个东北亚的经济和市场,也是因为在新加坡这样一个更加开放的国际市场当中,更多理解到外汇市场,也更多了解到国际投资者怎么看待这个市场。

接下来我们开始《货币周游记》的正式解读。

首先,我们给大家讲一个最新的热门话题,也就是中美之间的贸易大战。我们知道美国总统特朗普因为中国对美国出现了一个长期的大规模的贸易顺差,而指责中国在贸易领域出现很多不公平的竞争手段,所以要求中国对此进行修正。

为什么要穿越回这段历史?

其实历史当中我们也看过类似的状况,比如美国也曾经要求德国和日本在1985年签署一个着名的《广场协议》,当时美国希望日元和德国马克兑美元升值,解决美国自身的贸易逆差问题,这样的事情不是第一次出现。

第二,中美之间的贸易战不仅仅是一个贸易或者汇率的问题,其实它根本上反应了一个中美之间的实力对比的变化。在历史当中我们也出现过这样的状况,当年欧洲和日本的经济崛起之后,美国的经济出现了相对的衰退,其实美元当年也面临着一个自身的所谓的潜在贬值压力,这也导致了当年美国建立的布雷顿森林体系下固定汇率制度的崩溃。

第三,即使中国按照美国的要求,让人民币兑美元出现一个非常大幅度的升值,美国的贸易逆差问题是否能够得到真正的解决呢?如果我们以历史作为借鉴的话,其实并不可以。

因为在1985年的《广场协议》之后,日元和德国马克都兑美元出现了一个非常大幅度的升值,日元兑美元在两年之内升值了50%。但是如果当年美国可以解决自身的贸易问题,今天特朗普也不会要求中国解决美国贸易不平衡的问题。所以从这样的角度来看,真正的问题并不在汇率,汇率可能只是一个表象,背后有很多深层次的原因。

我们知道历史可以作为我们的向导,历史也不会被简单被重复。我们把问题推进一点,如果美国出现贸易顺差,特朗普通过贸易战解决了美国的贸易逆差问题,世界会怎么样?

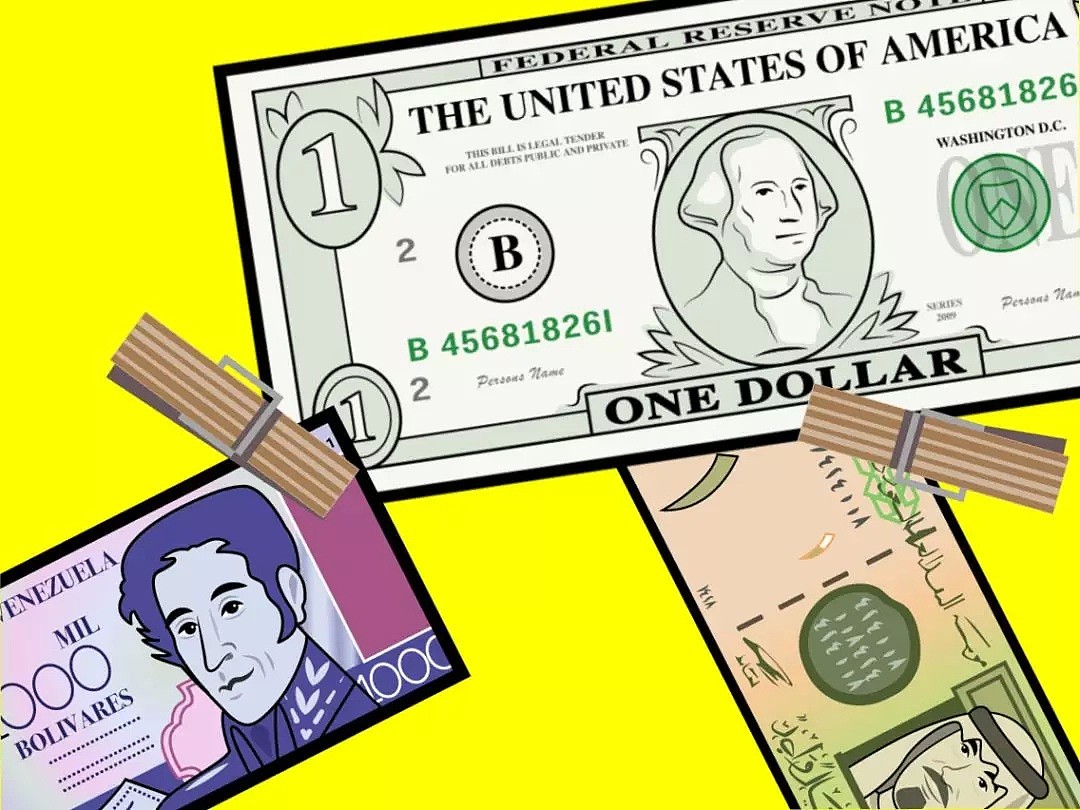

我个人的解读是,这样的状况下很可能出现一个新的新兴市场危机。因为如果美国出现贸易顺差,也就意味着曾经对美国出口的很多新兴市场国家,反而出现贸易逆差。这样很多国家的货币都有可能面临一个非常大的贬值压力,同时因为没有办法通过贸易顺差来累计外汇储备,这些国家的国际支付,包括本国的金融安全,都会受到威胁。

所以美国的贸易逆差很有可能是一个非常根本的国际金融体系的问题,美元的中心制度也是建立在自身的贸易逆差和国际霸权下,这个角度理解美国的贸易战,大家可以有更清晰的认识,美国是醉翁之意不在酒。

所以我们翻开这一段历史,更好地对目前整个的实况进行解读,这个就是我们今天第一讲的内容,布雷顿森林体系。

布雷顿森林体系

我们把时钟拨回到1944年7月,这个时候西方的主要国家在联合国举行了一次重要的国际货币金融会议,在这次会议上面,确立了布雷顿森林体系。因为这次会议是在美国的新罕布什尔州布雷顿森林举行的,所以后世把这个体系称为布雷顿森林体系。

与布雷顿森林体系同时诞生的包括了关税总协定,就是后来的WTO,包括了世界银行,也包括了国际货币基金组织。那么布雷顿森林体系的核心是外汇自由化,资本自由化和贸易自由化。

我们看一下布雷顿森林体系的一些主要内容。

美元与黄金挂钩,各国确认黄金价格来规定这个所谓的黄金官价。

各国的货币和美元挂钩,各国规定各国货币的含金量,通过这个比例确定和美元的汇率。

实行所谓的固定汇率制度:有一定的可浮动区间的,上下1%。

如果市场的汇率波动超过1%,那么各国银行有义务对外汇市场进行干预,保持这个汇率的稳定。如果一个国家希望做大幅度调整,比如变动幅度超过10%,那么必须要通过国际货币基金组织的批准。

所以说从这个角度来看,国际货币基金组织其实是在当时扮演了一个世界性央行角色,这个角色也包括了另外一点,负责调节国际收支的平衡。

具体来看,各个货币基金国会员国的25%份额以黄金(或可兑换成黄金的货币)来缴纳,其他的以本国货币缴纳。那么如果一个国家出现了国际收支逆差,可以用本国的货币向国际货币基金组织购买一定数额的外汇,但是必须在规定的时间之内,以购回本国货币的方式来偿还借款。也就是说国际货币基金组织提供了一个所谓的稳定的再平衡机制,这样的机制非常重要,因为保证了布雷顿森林体系面临一定波动的时候有一个自动稳定器的作用。

这里我们提到一个非常重要的背景,布雷顿森林体系为什么产生。其实和美国的地位高度相关,因为二战之后美国通过马歇尔计划向西欧和日本进行了大规模援建,从中美元实现了自己的国际化过程。大量的美元通过马歇尔计划流到了西欧和日本地区,美元在这些地区沉淀,其实就是慢慢形成了美元国际化的流通和交易的环节,这就是美元国际化的一个非常重要的基础条件。

特里芬难题

但是布雷顿森林体系,其实运行了差不多20年左右的时间,就面临了非常多的问题。这个问题被一个美国的经济学家总结出来,他的名字叫罗伯特特里芬,他在1960年写了一本书叫《黄金与美元危机:自由兑换的未来》,这本书提出一个非常重要的问题,后世把这个问题叫特里芬难题。

我们具体看一下什么是特里芬难题。

美元是一个国际的中心货币,一个国家如果寻求经济发展就需要向美国出口,获得更多的美元。同时如果一个国家维护自己的经济和金融安全,也必须要通过囤积美元的方式保护自己的金融体系,因为一旦出现危机的时候,美元是世界上唯一的硬通货。

但是这个过程当中会出现一个非常大的问题,因为世界各国需要美元,那么美元就必须通过各种形式流出美国,所以美国会出现所谓的贸易逆差,或者说经常项目逆差。如果美国出现大规模贸易逆差,美元的汇率会出现调整难题。对于获得美元的国家来说,他们本国的货币也会面临比较大的升值压力。

最后造成了固定汇率的另外一个问题,两边都面临调整的压力。我们知道在布雷顿森林体系要求下,如果一个国家的汇率不稳定,各国银行需要稳定自身的汇率,就需要对外汇市场进行干预。

举个例子,德国出现了比较大的贸易顺差,德国马克自然会面临升值的压力,所以德国央行必须要通过买美元、卖马克的形式实现马克的贬值。这个过程当中出现另外一个问题,因为向市场注入大量的马克,所以德国的通胀率又会上升。面临通胀的上升,德国银行需要加息抑制通胀,加息以后德国马克又再度面临升值的压力,循环往复的过程当中固定汇率制度面临一个非常大的挑战。

布雷顿森林体系瓦解

其实本质上来说,布雷顿森林面临的根本问题是欧洲和日本经济的崛起。我们知道欧洲和日本在马歇尔计划的帮助下面实现了经济起飞,所以他们的经济实力相对美国来说大大增强了。增强了经济实力必然反应成汇率的重估问题,这个就是布雷顿森林体系难以存在的另外一个更加有意思的历史背景。

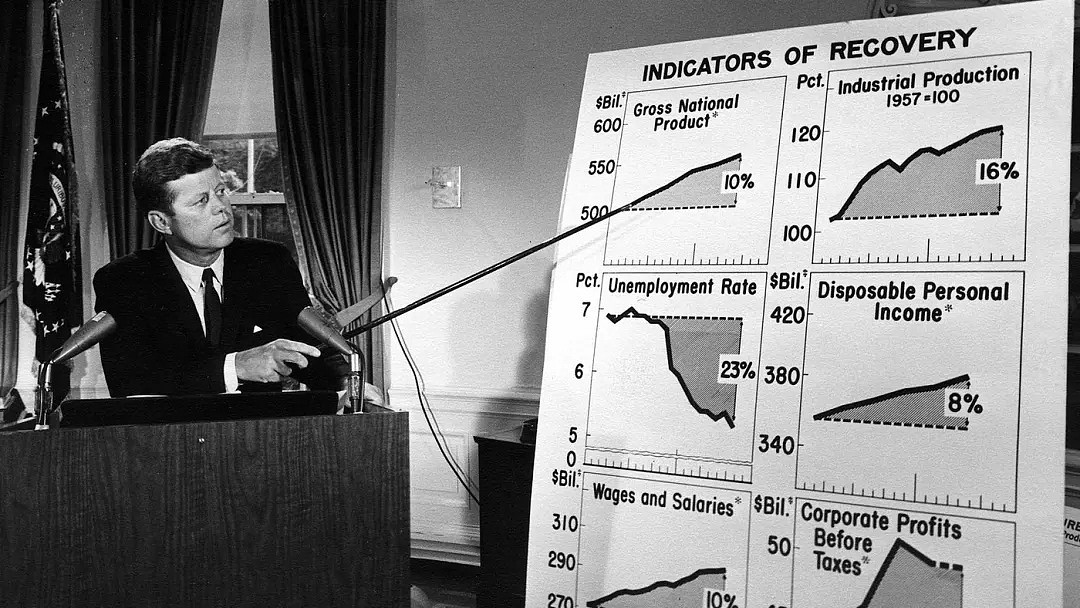

同时伴随着欧洲和日本的崛起,美国的经济实力出现下滑,我们看一组数据:

1949年美国的黄金储备是246亿美元,这个占整个当时资本主义世界黄金储备总额的73%。但是1950年以后,除了个别年度美国略有贸易顺差以外,其余年度都会出现贸易逆差。1971年上半年,美国的贸易逆差达到83亿美元,所以这样的过程当中,美元越来越难维持自己的一个所谓的固定汇率制度。

同时美国又深陷战争的泥潭,1960到1970年代美国发动了越南战争,这个过程当中,美国出现了大规模的财政赤字,国际收支的状况也是不断恶化,所以美元的信誉不断的冲击,并且爆发了很多次的美元危机。这个过程中很多国家也纷纷抛了自己的美元,来抢购黄金,所以美国的黄金储备也是急剧减少,伦敦的金价出现了爆发式的上涨。

当然美国不是没有做过努力,1961年10月美国联合英国、瑞士、比利时等八个国家,建立了一个思维的黄金总库,8个国家的央行拿出来价值2.7亿美元的黄金,由英格兰央行作为黄金总库的代理机关,负责维持当时的伦敦黄金价格。同时美国也采取了很多的行政手段,通过各种方式阻止各个国家向黄金总库兑换黄金。

但是60年代后期美国进一步扩大越南战争,美元危机再度爆发。1968年3月的前半个月,美国的黄金储备流出了14亿美元。1968年3月14号这一天,伦敦黄金市场当天的成交量就突破了350吨的水平,从此美国也再也没有能力维持这个所谓的黄金总库。所以和各国协商以后,黄金总库停止以35美元/盎司的价格向市场供应黄金,市场的均价就是自由浮动。

到了1971年7月,美元爆发了第7次的美元危机,尼克松政府在当年的8月15日,宣布了实施新的经济政策,停止履行外国政府或者外国央行可用美元向美联储兑换黄金的义务。1971年12月,以当年的《史密森协定》为标准,美元兑黄金贬值,从此美元与黄金挂钩的体系名存实亡。

我们可以回顾一下当年市场的波动:

60年代底,70年代初,黄金价格大约保持35美元/盎司的水平,但是到了80年代初,黄金价格突破了500美元,也就是说在10年的时间里,黄金上涨幅度超过了10倍。

但是市场又不能一天没有汇率制度,到了1973年市场最后决定我们要实行一个新的汇率制度,这个导火索是1973年3月,西欧再度出现了抛售美元,抢购黄金和马克的风潮。

1973年3月16号,欧洲共同市场9个国家,在巴黎举行会议,并且达成了协议,联邦德国法国等国对美元实行联合浮动,彼此之间实行固定汇率制度。英国、意大利、爱尔兰实行单独浮动,不参加共同浮动。其他主要国家的货币,对美元实行浮动汇率制度。

至此固定汇率制度完全垮台,就是说布雷顿森林体系正式的终结。当然后来世界银行、国际货币基金组织、关税总协定,他们这些国际组织仍然还是存在的,他们也成为了布雷顿森林体系的一个遗产。

总结与思考

那么这就是整个布雷顿森林体系在历史上的故事,在这个历史当中,我们能得到什么结论?

美国经济实力的下降,欧洲和日本经济实力的增强,其实从本质上挑战了美元的中心地位。

但更深层次的原因是,各个国家的经济实力都是动态调整的,那么固定汇率制度就没有办法反映这样的一个动态的调整过程。但是这个调整必须通过一定的方式实现,这样的方式要不然是靠大规模的危机爆发,要不然就是日常市场的波动。

浮动汇率制度在很大程度上面能够帮助市场实现每天日间动态的调整,其实很大程度上面避免了危机的爆发,同时浮动汇率制度也为市场提供了风险的对冲的工具,其实它是一个减压阀和稳定器的作用。

所以这一段历史来看,浮动汇率制度的产生其实是历史和市场选择的一个必然的结果。

今天内容最后给大家提出一个小问题:刚才提到黄金价格在60年代底的时候是35美元兑/盎司的价格,那么到了80年代初,黄金的价格突破到了一个怎么样的位置上面?

好的,这个是我们今天所讲的全部的内容,《货币周游记》,我是周浩,谢谢大家的收听,我们下期再会。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64