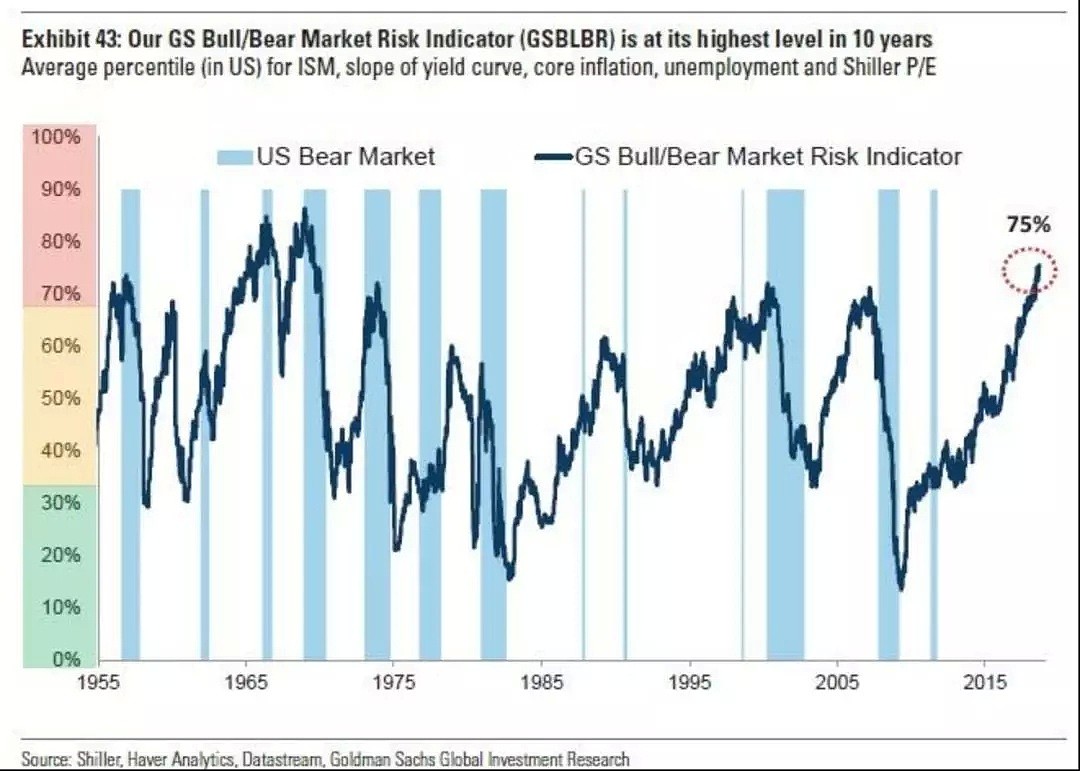

高盛熊市指标发出预警:现在比2000年和2007年还危险,主观崩盘几率75%

一年前,高盛熊市指标曾达到67%,处于2000年和2007年崩盘前水平,但美股不但没有进入熊市,反而在特朗普的财政刺激政策作用下,飙升至历史新高。

一年之后,高盛重新进行了分析,并将“熊市风险指标”重新命名为“牛/熊市风险指标”,结果显示美股熊市风险高出一年前近10%,远远高出2000年和2007年崩盘前的水平。该指标显示,目前主观崩盘几率达到约75%,已进入“红线”区域,创10年来新高。高盛称,“我们的牛/熊指标正闪烁着红色。”

高盛分析师Peter Oppenheimer 指出,这可能意味着两种结果,即在可预见的将来,将出现突然的“宣泄式”的熊市,或者出现一个更加缓慢,低回报率时期,而高盛更倾向于后者:

1)”宣泄的熊市” (Cathartic bear)横扫整个金融市场,这是过去指标达到此种水平时的典型模式,最有可能由利率上升(和高通货膨胀)引发。这样的熊市可以将估值“重新定位”到可以出现新的强劲复苏周期的水平。

2)在较长的时期内,各金融资产出现较低回报,这意味着一个没有明确市场方向的低回报时期。

高盛指出有几个因素表明,低回报期将持续较长一段时间:

1)估值是目前指标中最被夸大的因素--其他因素如通货膨胀似乎更为合理。这很大程度上取决于非常宽松的货币政策和债券收益率。

2)在过去几个周期里,通货膨胀,利率的上涨在上升的熊市中起到重要的作用。结构性因素可能使通胀低于过去,美联储前瞻指引也在降低利率波动性和期限溢价。缺乏货币政策紧缩以及对近期经济衰退的担忧,“周期性”熊市的风险也会降低。只要菲利普斯曲线仍然像现在一样平,劳动力市场将继续强劲,而不会出现因利率收紧而引发经济衰退的风险。

虽然此前美国尚未发生此种情况(因此经济周期并未持续10年以上),但其他经济体经历了很长的经济周期,失业率多年来横向移动。例如,1992年至今的澳大利亚,1992年至2008年的英国,1992年至2008年的加拿大以及1975年至1992年的日本。更平坦的菲利普斯曲线、更强的金融监管和缺乏金融失衡都是长周期更可能出现的指标。而目前美国这些迹象非常明显。

就美国而言,如果采用被动的财政紧缩,紧缩的金融环境和供应限制将可能使美国2020年的增长率保持在1.6%,低于潜在水平,从而使美国2020年-2021年之间出现技术性衰退的风险更大。但高盛经济学家使用20个发达经济体的经济和金融数据来估算美国经济衰退的可能性,将未来一年美国经济衰退的可能性降至10%以下,而接下来两年中发生的可能性仅略高于20%,低于历史平均水平。

3)自20世纪80年代以来,通胀目标制和央行的独立都有助于降低宏观经济周期中的宏观波动并延长了80年代以来的经济周期中的扩张阶段。

高盛指出,在缺乏经济衰退的情况下出现突然的熊市的可能性非常小,经济增长时股市的价格也往往上涨。

随着实际GDP的增长,使用美股市场数据,出现负回报率的可能性大幅下降。比如,当实际GDP处于1%到2.5%之间时,出现负年回报率的几率只有31%。

换句话来讲,缺乏引发突然经济衰退因素意味着,目前经济周期虽然在二战后时期最疲弱,但有可能是持续时间最长的。私营板块发展也无不平衡因素,将有可能降低短期内突然出现熊市的可能性。

这既是一个好消息也是一个不好的消息。不好的消息是因为,高盛指出,在2008年全球金融危机中各国央行已经使用了一切货币和财政手段,弹药几乎用完,“即使下一次经济衰退更温和,也可能难以扭转。” 因此,我们可能会回到一个长期停滞为主导的环境中。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64