刚刚,个税抵扣办法发布,帮你算算,能减多少?

10月20日,《个人所得税专项附加扣除暂行办法》(下称“暂行办法”)公布,纳税人在个税起征点上调到5000元后,再度迎来减税大礼包。

对此次公布的个税专项附加扣除暂行办法,业内专家的评价是,“力度之大,出乎意料”,因为暂行办法不管从覆盖范围,还是从宽松力度来看,都远超出市场之前的预期。

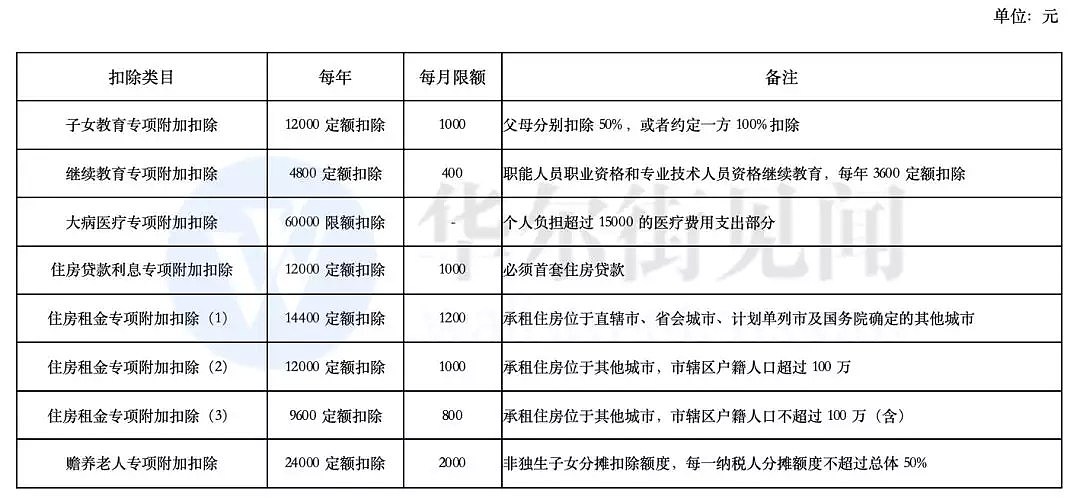

此次公布的暂行办法征求意见稿明确,增加子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人支出等6项专项附加扣除。

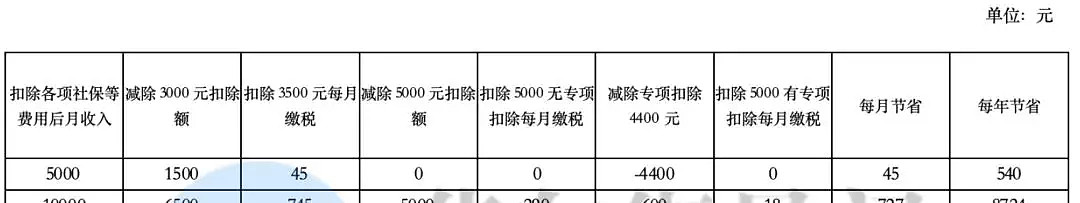

如果将专项附加扣除额用满,万元月薪的纳税人将迎来“零纳税时代”,以往让中产阶级不堪重负的“四座大山”——住房、医疗、教育、养老的压力将大大减轻。

如果你的家庭符合下列条件:有一个孩子,父母年龄大于60岁,贷款购买首套住房,每年接受继续教育,那你的个税扣除额最高可以达到4400元/月。

01

扣除办法有哪些看点?

本次暂行办法明确的扣除条件的三大特征是:门槛低,范围广,力度大。

比如住房相关附加扣除项目,不仅包括了住房贷款利息,也包括了住房租金。

在本次公布的征求意见稿中,住房贷款利息专项附加扣除项目并没有使用“首套普通住房”的口径,而是使用了“首套住房”的口径,去掉“普通”二字,而仅仅强调“首套”,意味着扣除门槛大大降低。

“不管你是高档住宅,还是普通住宅,只要是首套,就可以享受扣除优惠。” 财政部财政科学研究所研究员孙钢称。

在他看来,此次个税新政最大的特点是,专项附加扣除的力度远远超出预期,且认定的条件较为宽松。

比如子女教育专项附加扣除,不仅仅局限于义务教育,更是将学前教育、高等教育也都纳入其中。覆盖了从幼儿园到博士的整个教育阶段,而且,相比国外的扣除政策,子女教育专项附加扣除没有总额限制,不会说超过应纳税所得额的某个水平后,出现无法抵扣的现象。而且,扣除项目的认定标准也比较宽松,很多环节是由纳税人自行申报,自行对提交信息的真实性负责这种方式。

“比如赡养老人支出,只要你父母现在超过60岁,你一个月就可以扣2000元。这个认证的条件是非常宽松的,门槛很低。” 孙钢称。

西南财经大学经济与管理研究院院长甘犁测算,从暂行办法看,教育方面的专项附加扣除力度很大,美国、加拿大等发达国家此类扣除金额占社会平均工资的比例在5%-15%之间。而以 2016年居民扣除社保后人均税前工资收入62412元测算,根据暂行办法,子女接受学前教育和学历教育的相关支出按照每个子女每年12000元的标准扣除,相当于人均工资水平的19.2%,明显处于较高水平。

孙钢认为,此次专项附加扣除政策的推出,解决了很多执行中的“痛点”。“我们过去总是担心,要对住房租金扣除的话,需要提供详细的合同,明确写明租金是多少,然后以此为依据,来进行房租扣除,但这样一来,房东会有顾虑。不过此次的政策,仅仅要求租赁合同就可以了,这可以回避房东的一些顾虑,更容易去执行。”

甘犁指出,未来个税专项附加扣除的申报不会很复杂,一种是自行申报,另外一种则是申报给本人所在单位,通过固定的接口来向税务机关实现申报。目前两种可能性都是存在的,过程不会很复杂。

专家认为,随着个税起征点提高以及专项附加扣除政策的落地,短期内,个税政策不会有更进一步的调整。

但是,未来仍然可能出现针对中低收入群体的倾斜政策。甘犁建议,针对月收入低于5000元的群体,可以考虑推出负所得税。“比如那些月薪5000元以下的纳税人,不仅不用交税,还可以享受补偿补贴,政府也可以通过这种方式来鼓励某种行为,比如去鼓励增加子女教育的支出等。”

暂行办法中称,未来将根据教育、住房、医疗等民生支出变化情况,适时调整专项附加扣除范围和标准。

甘犁认为,未来应该进一步明确免征额和抵扣标准的调整方法。“每年都调的话计算太复杂,而且幅度也不大,没有太大的意义。但隔上几年,还是应该根据物价指数重新评估调整。”甘犁称。

02

租金扣除还是房贷利息扣除?

租金专项扣除是本次公布暂行办法的亮点之一。

按照所在城市的不同,租金扣除标准也有所区别,在直辖市、省会城市、计划单列市和国务院确定的其他城市,扣除标准为每月1200元;如果住房位于其他城市,又按照市辖区户籍人口是否超过100万而划分为每月1000元和每月800元。而住房贷款利息专项附加扣除则按照每月1000元的标准定额扣除。

暂行办法中规定,住房贷款利息专项附加扣除和住房租金专项附加扣除不得同时享受,这意味着,纳税人必须在这两个扣除项目中“二选一”。

这也可能会带来一些问题。大城市的纳税人会更倾向于以租金而非房贷利息扣除的方式申报。如何甄别到底是真实的租赁行为?还是仅仅是为了少纳税而进行的虚假申报?这将是税收监管的一个新的挑战。

有专家表示,本次公布的6个专项附加扣除项目中,租金扣除的监管执行最为复杂。很多现实中可能出现的情况,都需要在年底前公布的执行细则中明确。比如在政策没出来之前,父亲给儿子买套房,但房产证没有用儿子的名字,现在租房能够享受补贴,就会出现父亲把房子“租给”儿子的情况。

又或者某个纳税人在A城市购买了住房,要按月偿还房贷,但在B城市工作。从理论上来说,纳税人既可以选择租金扣除也可以选择房贷利息扣除,但如果未来不再租房,或者卖掉自有住房,是否可以随时变更扣除方式?另外,对税务部门来说,又该如何去监管这种扣除项目的选择行为?

再比如,按照暂行办法中的规定,纳税人本人或配偶购买住房,发生的首套住房贷款利息支出可以定额扣除。非首套住房贷款利息支出,则不得扣除。但如果纳税人本人和配偶在婚前分别购入房产,也分别享受了利息扣除的优惠,在婚后,税收优惠是否会被取消?

财政部财政科学研究所研究员孙钢表示,此次公布的专项附加扣除暂行办法仅仅是征求意见稿,年内还将出台具体的执行细则,上述这些疑问会在细则中得到回答。

甘犁认为,本次公布的几个专项附加扣除项目,大多是定额抵扣,必须要有孩子才能享受教育抵扣,要有老人才能享受赡养抵扣,只有贷款买房才能享受房贷利息抵扣,至于大病医疗支出,虽然不是定额抵扣,但因为有医院的信息,很难造假。至于租金抵扣这种容易出现造假的环节,也可以在执行环节中去逐步完善监管

03

个税扣除后,对你的生活影响有多大?

根据专项附加扣除暂行办法的规定,我们做了个税的敏感性测算:

本次个税调整对对消费带来的影响也是市场关注的议题之一,个税调整利于提高居民可支配收入水平,提升消费基础,通常情况下,低收入群体的边际消费倾向较高,中高收入阶层边际消费倾向较低。

招商银行首席经济学家丁安华曾在报告中分析,近年房价快速上升导致的居民杠杆率迅速走高,不仅降低了居民可用于一般消费的可支配收入,还造成了居住性边际消费支出对其它方面边际消费支出的压制。2011年以来,居住性边际消费支出的挤出效应非常明显:居住的边际消费支出占当年边际消费支出总额的比重逐年增长,居民必选消费的边际支出占比则大幅下降,可选消费的边际支出占比自2014年也呈下降趋势。

如不改变国内房地产业与其他产业的畸形比例结构,预计居民的消费支出将继续倾向居住领域,未来其他领域的消费升级空间将依旧无法得到扩展。要扩大居民消费,就必须扭转边际消费倾向快速下降的局面,这不能只依靠个税改革一项来实现拉动。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64