有一批中国庄家,天天在美股“割韭菜”(组图)

巴菲特很早便曾教导过我们:“如果牌过三巡,你还不知道牌桌上谁是傻瓜,那么你就是那个傻瓜”。但他老人家不知民间疾苦,很多时候,我们这个傻瓜角色,在牌局开始之前就已被安排得明明白白。

比如:

“IPO找什么大投行?我们这有现成的壳!上市费用低、时间短。”

“股价找‘打手’搞上去,时机成熟再做个增发,一鱼两吃。”

“资金55开,没钱可以借你,一站式服务。”

……

作为投资者,以上“耸人听闻”的话术,你可曾见识过?

这不是影视剧中的桥段,而是一个特殊中概股圈层里的潜规则。

在这个圈层内,造壳、反向收购、低价上市、联合坐庄、增发、高位套现……这些环环相嵌的资本运作手法,一并构成了中概股灰色市值管理的套路玩法。

1. 从造壳到低价上市

中概股赴美上市,其实是有“捷径”的。

熟悉美股上市操作路径的专业人士都知道,在通过投行进行首次公开募集上市(IPO)这一常规方式之外,还存在其他5种小众化的上市方式:美国存托股证上市、依照美国证券法144A条例私募资金QIB(合格机构投资者)上市、反向兼并、直接上市以及SPAC上市等。

其中,SPAC(Special Purpose Acquisition Company,即特殊目的收购公司)上市这种方式,最有故事可讲。

通常来说,通过SPAC上市,不仅轻松迅捷,同时一样能够募集到3000万到1亿美元或更大规模的资金。

玩法很简单:设立一个SPAC,把它做成上市的壳。然后将它“按需分配”给某家有上市意图的公司,其间进行一次反向收购即可达成所愿。

因为这些SPAC通常都是以信托基金形式,先在纳斯达克主板完成了上市;故而在反向借壳之前,其账上实际已有发行普通股募集到的3000万到1亿美元资金。

这种模式起源于加拿大多伦多证券交易所,起初用于矿业公司的并购。1993年,美国证券公司GKN(EarlyBirdCapital早鸟资本的前身)将其引入本国资本市场。2008年金融危机后,SPAC壳公司可以直接登陆主板,而不再限制于OTC(场外交易市场)进行场外交易。

以上玩法为什么有市场?因为对部分待上市的公司来说,好处多多:

1)SPAC本身已经是主板上市公司,完成反向并购后,经营实体即实现上市目标,时间较短、可控;

2)SPAC为新发起的纯现金公司,无经营业务且资金托管,无或有负债风险;

3)无需支付买壳费用,成本可控。SPAC完成挂牌上市后,通常需于18~24个月的期限内完成与相关经营实体的反向并购,这期间若配套增发股票,找一些小投行支付募资金额8%成本也远低于大投行15%的费用。

归根到底就是一句话:门槛低,小鱼小虾也可以来凑热闹。

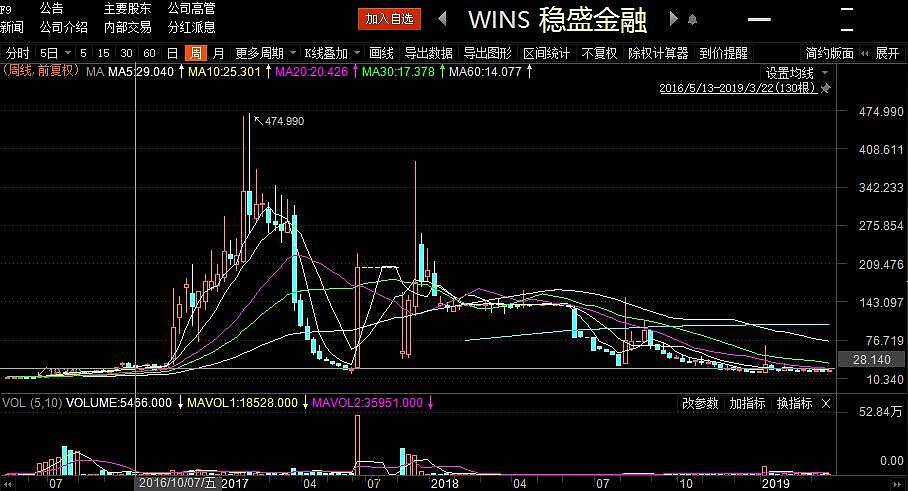

2017年的著名中概股“妖股”稳盛金融(NASDAQ:WINS),就是一个SPAC玩法的典型案例:2014年3月造壳,2014年9月壳上市,2015年4月反向借壳,2015年10月壳正式更名稳盛金融。

稳盛金融不是个案。

运作稳盛金融SPAC上市的团队,还通过同样方式,把爱新鲜(中国城超市;NASDAQ:IFMK)打造成了第一家在美国挂牌上市的华人超市集团。

另一较为知名的案例,是最近发生兑付问题的先锋集团旗下重要成员网信理财(Hunter Maritime;NASDAQ:HUNT)——2016年6月造壳,2016年10月壳上市,2019年3月反向借壳上市。不过因为合规问题,在经过上市后前两交易日的一顿爆炒后,该公司便进入了漫长的停牌状态。

2. 联合坐庄与高位套现

在借壳上主板,低价发行,改名等一系列铺垫性操作已完成后,下一步就要开始炒作股价以实现高位套现了。

这其中的炒作,主要表现为开盘推高——既可以是在上市首日,也可以是上市后一段时间内。在此背后,利益集团采取三方合作的方式,也就是操盘方、上市公司老板以及高频做市商共同坐庄炒作。

具体来说:上市首日(或上市后某一个时间内),操盘方会请来帮忙把股价做高的资金,这种资金叫做“打手”。

打手资金,大多是一些海外华人或是国内富豪的海外资产。其中涉及的离岸私募基金,大多注册在开曼或是香港。

基本的做法是中概股上市公司实控人出一半资金,打手资金出一半,然后约定在一定期限内股票要达到的目标价格。可以做多,也可以做空与做多结合。

因为美股上市后实控人锁定期限是半年,所以这种打手的资金运作期限一般不会超过一年。同时上市公司老板配合利好、利空消息的释放。

另外,操盘方考虑到流动性的问题,会邀请做市商参与,并一起拉高股价。

实际上,中概股中相当一部分的股价本就不难拉高。

因为整体来说,海外机构对多数中概股并不太多兴趣,这便使大部分中概股整体定价偏低,导致新股发行压力大,股票在发行时不易卖掉。而上市公司为了确保发行,往往要找自己相对更熟悉的资金来接盘,并且减少发行量。

这些股票在发行阶段,其实筹码已经被高度锁定了,等到上市时,实际上市场上流通的筹码非常少,流通量非常小,用一点点资金就可以将股价推高。

以前述网信控股为例,上市两天股价便暴涨十倍:

而另一家于2018年8月完成SPAC上市的中概股——合丰食品集团公司(NASDAQ:HFFG),2019年5月起,股价开始显现出明显的拉升,并于6月达到最高点,涨幅达到300%,其后则迅疾下杀,割得一手好韭菜:

而其中最为知名的SPAC式“妖股”稳盛金融,其2017、2018年间巨幅过山车走势,更是不遑多说。

当然,这种炒作也不局限于新股上市。今年3月,美股市场还曾掀起过一波低价中概股炒作潮。个中逻辑别无二致:

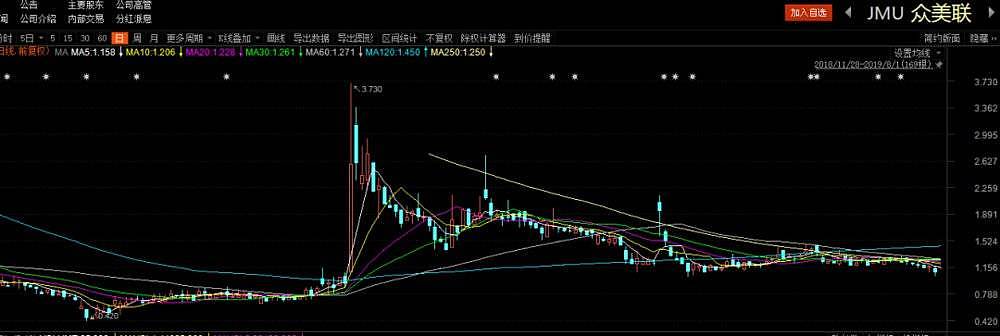

3月4日,餐饮酒店B2B采购平台众美联(NASDAQ:JMU),股价盘中一度暴涨超过300%,收盘上涨173%,报2.63美元。

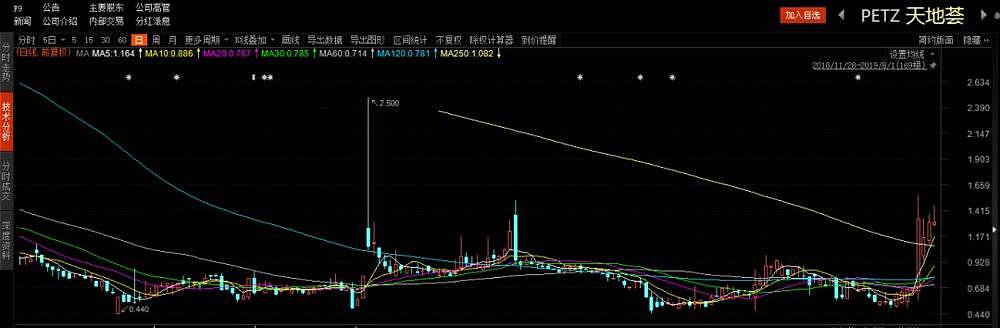

3月5日,宠物食品制造商天地荟(NASDAQ:PETZ),股价盘中一度从0.8美元冲高至2.5美元,收盘上涨36%,7月29日,盘中又现300%的涨幅。

毫无意外,随着庄家们的高位套现,其后留给中小投机者的便是一地鸡毛。

3. “专业分析师”吹票

在中概股灰色市值管理产业链中,分析师也是一个不能忽视的重要角色。

中概股属于离岸市场,经营实体远离挂牌市场。操盘方往往会利用这一点,通过找些不知名的分析师,买下他们的文章,并发表在知名美股投资者论坛上,从而影响机构买方以及个人投资者——即使达不到这个目的,也算是配合股价上涨而造势了。

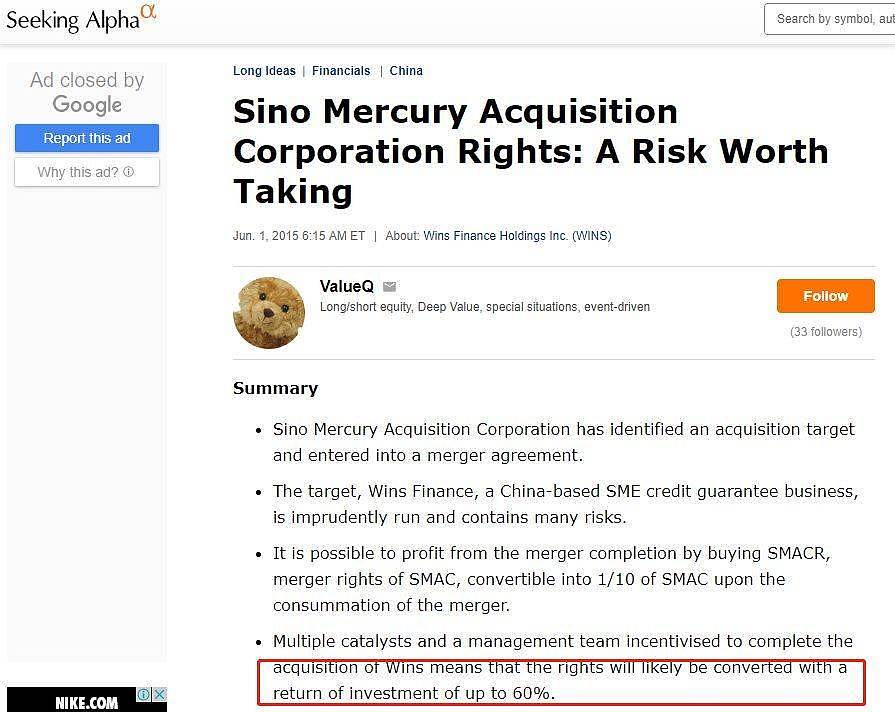

比如下图中的这位分析师,便曾于2015年6月在美国知名投资者论坛上,预测稳盛金融在SPAC上市后有60%的上涨幅度。

除了利用分析师吹票外,操盘方还通过对媒体的“放风”,达到配合股价拉升的目的。

通常是选择与海外华人投资者群体有一定影响力的纸媒进行合作,发布既定标的利好或是利空消息,完成建仓、洗盘、拉升、出货等常规做庄步骤。

因为一些海外中文媒体记者缺少信息来源,所以这种来自“一线”的信息是很受欢迎的。而这些报纸一般随意放在中国城餐馆的桌子上,静静等待偶尔路过的“韭菜”。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64