金融时报:新冠危机后美国将进入紧缩时代(图)

本文转载自FT中文网,仅代表作者观点,仅供读者阅读参考,不代表本网态度和立场。

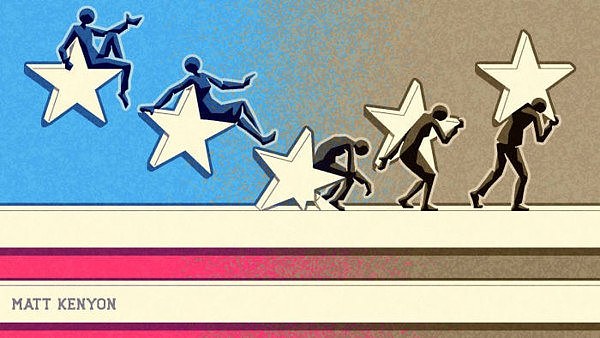

美国人传统上是世界的“最后消费者”。但这种情况即将改变。即使在国际货币基金组织(IMF)所称的“大封锁”(Great Lockdown)结束、我们摆脱目前的新型冠状病毒肺炎(COVID-19,即2019冠状病毒病)危机之后,当前的经济后果也将带来美国紧缩的新时代。

尽管美国目前正经历自大萧条(Great Depression)以来最严重的经济衰退,但让美国人长期节俭的想法似乎不太可能实现。毕竟,当今的美国经济是建立在消费之上的。

自上世纪80年代以来,美国一直激励消费者和企业借债而非储蓄,并鼓励金融业的增长——该行业屡次酝酿出资产泡沫,以实体经济增长做不到的方式支持支出。

事实上,在2008年金融危机和当前危机之间的10年里,几乎所有资产类别都形成了巨大的价格泡沫。这些泡沫现在正在破裂,加剧了新冠大流行带来的经济变化,例如公共债务的大幅增加、国际供应链回归本土以及科技导致的劳动力市场变化。

从很多方面来看,美国曾经经历过此类情况。导致1929年股市崩溃及其后果的那段时期与我们最近的经历非常相似。它也暗示了我们可能步入的下一阶段:美国人必须增加储蓄和生产、减少消费的新时代。

与金融危机之前的10年一样,被称为“咆哮的二十年代”(Roaring Twenties)的上世纪20年代,以科技奇迹、宽松的货币政策(包括为股市泡沫埋下伏笔的1921年美联储(Federal Reserve)降息)和巨大的收入不平等为特征。

工人阶级的工资停滞不前,而上层阶级的财富在资产价格上涨的推动下不断增长。那时,就像现在一样,当人们负担不了消费时,他们开始借钱:上世纪20年代,美国人逾四分之三的家庭大件用品是用信贷购买的。他们还首次开始一窝蜂投资于证券。正如哈佛经济历史学家埃德温•盖伊(Edwin Gay) 1932年在《外交》(Foreign Affairs)期刊的一篇文章中所说:“他们没有……受过如何利用信贷的教育;他们只是得到了有关其可能性的一种新幻象。”

这一切在1929年以悲剧告终。但是,股市崩盘导致的行为变化,造就了像我祖母这样的一代人,他们会把一个茶包泡几次才扔掉。美国人的个人储蓄率从上世纪30年代初的0左右,飙升至第二次世界大战期间的28%。

这一点至关重要。像今天一样,美国的政府支出在上世纪30年代急剧上升,以避免更大的衰退。大萧条之前,联邦支出仅略高于3%。大萧条之后,这一比例上升至10%,最终一路上升至上世纪40年代末的逾40%。那时,就像现在一样,美国预算赤字飙升。然而与当今不同的是,当时的私人储蓄率要高得多。事实上那时美国人的储蓄率和现在的中国人很像,部分原因是强制配给制度限制了消费,而在强劲出口和与战争相关的经济扩张背景下,收入不断增长。

如今要取得类似的结果将更加困难。供应链回归本土可能造福于美国部分产业部门,并提高工资,实现企业和工人的双赢;也许可以把德国中小型企业(Mittelstand)当做榜样。但在短期内,去全球化将使所有人面临价格上涨。

与此同时,挺过封城抗疫的企业将尽可能用软件取代工人,因此失业率将居高不下。公共部门支出也将飙升,美国联邦债务与国内生产总值(GDP)之比将从危机前的近80%增至今年10月的100%以上,此后很可能还会更高。这将进一步损害经济表现:学术界对令人担忧的债务门槛看法不一,但很明显,居高不下且不断上升的债务水平确实会抑制经济增长。

美国政府现在所做的不是某种着眼于提高生产力的凯恩斯主义支出计划,而是对一切资产进行全面纾困。或许,在基础设施等领域采取一些明智的财政刺激措施,将使一部分额外债务负担更具成效。但很难看出那将如何抵消我们面临的巨大经济逆风。现在不是上世纪90年代,美国经济将难以通过增长来摆脱当前困境。

从历史视角看,解决方案是明确的。美国人将不得不提高储蓄。2010年,麦肯锡全球研究所(McKinsey Global Institute)发布了一份有先见之明的研究,内容是自1930年以来成熟经济体的45次去杠杆化过程,该研究显示,其中有一半涉及持续的紧缩时期、缓慢的信贷增长和较高水平的储蓄。

这并不意味着现在实施的庞大政府支出是不必要的。但这确实意味着,美国需要开展一场有关下一步怎么走的坦诚讨论。

归根结底,债务是所有纳税人共同承担的国家负担。因此,政策制定者需要考虑如何激励储蓄:削减无助于提高生产力的债务,消除税法中的杠杆漏洞,将是一个不错的开端。在合适的时候,美联储也要解释它将如何从资产负债表上缩减掉所有那些债务。每个人都得考虑节省。我们将进入美国紧缩的新时代。

本文转载自FT中文网,仅代表作者观点,仅供读者阅读参考,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64