从国债暴跌,看经济增长导致股市下跌的“神逻辑”

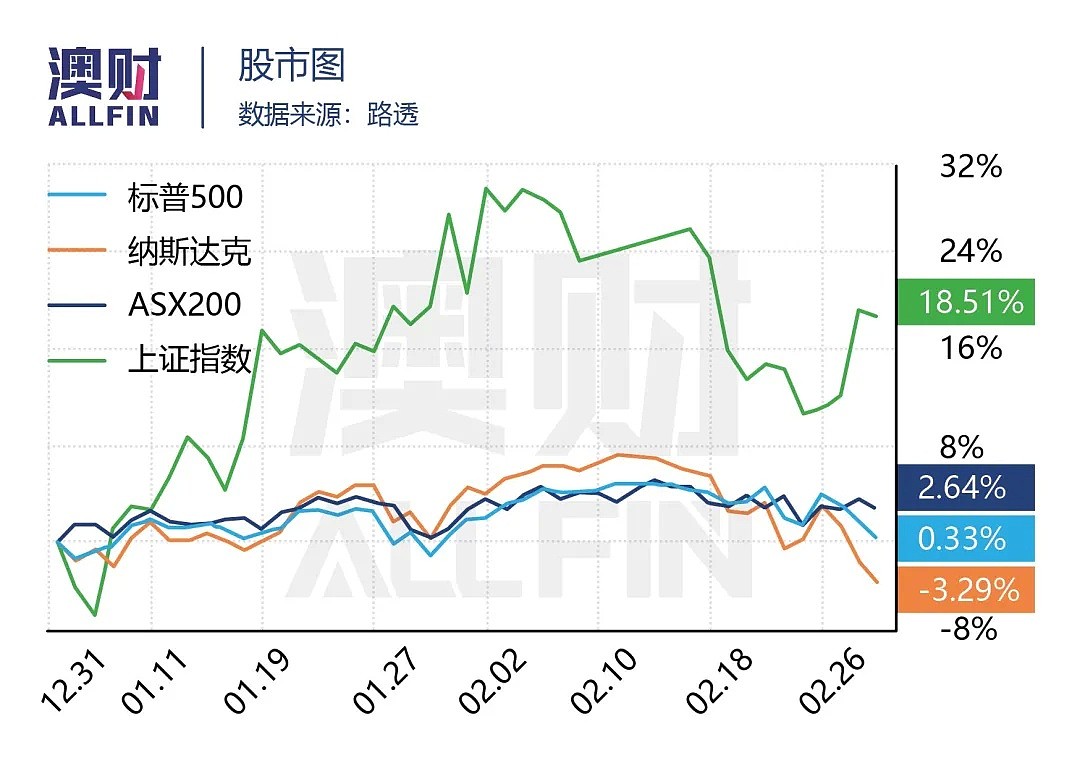

最近几天的全球金融市场都不大太平,从美国开始,主要股市纷纷暴跌,尤其是此前表现杰出的科技股成了重灾区,纳斯达克领跌美国三大指数。

在这背后,不少机构分析师和经济学家又纷纷把矛头指向了债券市场,因为首先开始出问题的是债券收益率激增——或者说债券价格暴跌。这让很多散户投资者和股民都开始摸不着头脑,不明白债券市场和股市有啥关系,我买的是股票,又不是债券,为什么还要受到债券市场的影响?

金融市场的真正主角——债券

要理解这背后的逻辑,首先就需要理解债券市场的运作。虽然这一市场几乎被机构所垄断,对散户来说是一个不大熟悉的市场,但无论从规模和影响力来说,这都是金融市场真正的“大佬”。

首先,全球债券市场的规模长期大于全球股票市场。根据最新的统计,全球股市总市值在2020年底接近95万亿美元,而全球债市总市值则高达128万亿美元。

更重要的是,债券市场中流动性最强的各国国债在金融体系中起到的核心地位不可动摇——国债收益率通常被用作每个市场的基础无风险收益率;而在出现危机的时刻,央行的公开市场操作也都首先通过国债的交易完成,一般常见的资产购买计划(QE)就是有铸币权的央行通过购买国债将现金注入市场。

因此,所有其他金融证券和工具往往都离不开国债和国债收益率的指导。

我们知道,所有的金融有价证券提供的都是未来价值,即未来可以产生的现金流的折现价格,根据资产和未来现金流的风险不同,所采用的折现率会有高低,风险高的折现率就要变高,因此证券价格就会偏低,反之亦然。但这个折现率首先第一层需要考量的是无风险利率——即国债的收益率,在这个基础上再增加风险溢价。

因此,一旦国债收益率上涨,意味着这个国家的所有资产折现率同时提高,所有资产的现有价格也就随之下跌。

而那些现金流更不稳定,更多依靠未来长期增长预期的现金流的股票价格受的影响就更大,因为距离现在越远的现金流,折现的比例就越大,受折现率的影响也就越大。

因此当所有国债收益率几乎同时上涨的时候,所有公司股票估值当中所使用的折现率同样上涨,同一家公司未来现金流折现后的当前价值也就随之下跌,特别是那些依靠高增长和未来预期的公司们的现金流往往在更遥远的未来,其股价下跌的幅度也就更大。

高增长高通胀催生的熊市

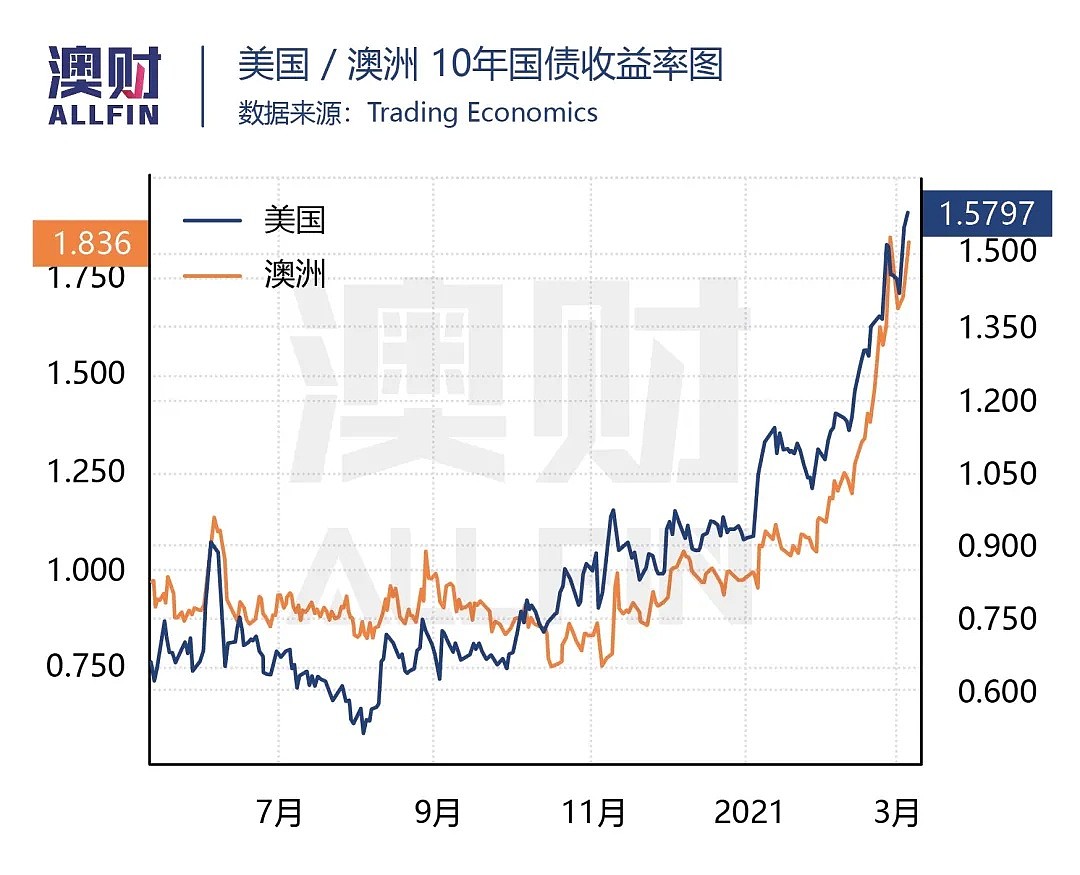

在弄清楚了债市和股市的关系,尤其是作为所有有价证券定价基础的国债收益率的作用之后,下一个要回答的问题是:为什么近期全球债券收益率同时上涨?

如果用一句话来概括的话,答案是这样的:因为市场预期疫情将开始逐渐好转,全球经济会在2021年开始强劲复苏,通胀也将随之高涨。也就是说,因为经济要高增长,所以债市股市同时下跌!

这听起来是不是很奇怪呢?是,也不是。

为了理清楚这个逻辑,我们首先来看一下当初国债收益率大跌是怎么发生的。

在疫情发生之后,全球经济秩序遭受重创,各国GDP纷纷大幅下跌,大量资金涌入安全的避险资产,而最安全的资产永远是国债——因为它们不会违约。

与此同时,央行开始出手干预市场,首先是降低利率,然后就是QE——我们上面解释过QE本质上是央行入市购买本国国债。所有做的这一切都指向了一个方向,国债价格上涨,国债收益率下跌。

而在疫情有好转迹象,全球经济都开始走向复苏之时,会有更多机构开始退出国债市场,直接导致国债价格下滑,收益率上升。

可能大家又要问了,同样的情况在08年金融危机之后发生过,但市场的反应似乎没有这么大。那么目前的情况和09-10年又有什么区别呢?

首先的区别,在于两次危机的根源不同,导致经济恢复的路径和速度不同。

08年的金融危机来自于金融和经济体系自身的问题,爆发后经济体系需要修复的时间更长,且随后还爆发了“欧债危机”等,导致全球央行的放水行为持续了三四年,美联储搞了三次QE。

而本轮危机来自于一场突发的全球疫情,是的经济突然出现停滞,其在短期内导致的经济休克更加彻底,GDP的跌幅更大。但在恢复过程中,只要疫情能够得到控制,其经济反弹的速度更快——这从中澳这两个疫情控制比较好的国家的GDP反弹速度就可以得到印证。

其次更直接的区别在于对通胀的预期严重不同,导致未来的政策走向和市场利率预期出现很大差别。

由于08年金融危机之后,接着又有欧债危机,全球经济恢复的路途非常曲折,各国央行的各种负利率和放水行为已知持续到2013-14年才彻底结束,通胀始终起不来。但此次疫情危机过后,大概率会出现快速的消费需求反弹。

与此同时,不少主要地区的工业和制造业,以及国际贸易和货运的产能恢复却需要更多时间——2008年的危机并没有导致全球停产和国际贸易停滞,这就导致了短期可能出现严重的供需不平衡,推动了市场对高通胀的预期激增。

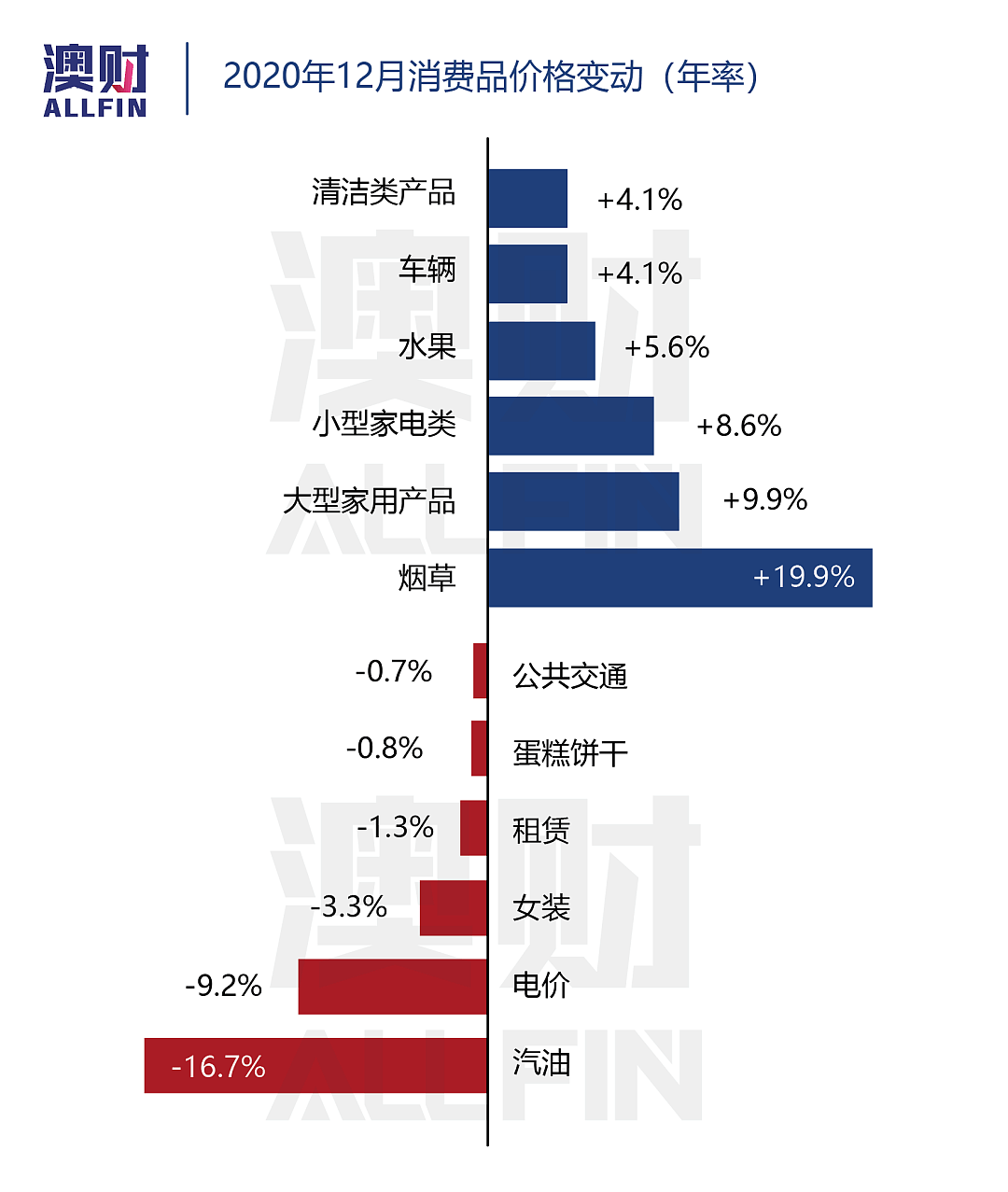

仅以澳大利亚为例,我们可以看到在去年12月底的时候,大量普通生活用品的价格已经发生的大幅上涨(上图),而压制总体通胀水平的主要是油价和房租。但从2021年初开始,随着国际油价的强势反弹,澳洲房价暴涨,但普通消费品价格并无下跌迹象——特别是像汽车这样的工业制成品供应链断裂未见好转。

这意味着2021年可能是全球很长时间经历过的高通胀时期的开端,在没有更多避险需求的情况下,国债收益率开始恢复正常——也就是高于预期通胀率也就顺理成章了。随之而来的自然是所有证券的利率或者折扣率上升,证券价格下跌。

全球大熊市要来了?

那这是否意味着随着全球金融市场会持续大跌,我们才走出疫情危机,又要迎来一波大熊市了呢?

倒也未必需要这么悲观,主要的理由有以下两个:

第一是全球经济的基本格局是复苏和反弹。只要这个格局和大趋势不变,而改变的只是短期通胀恢复正常所带来的市场利率恢复正常,那么债市的剧烈波动会在收益率回到正常水平后就开始持稳,与此对应的会是股市的跌势也会随之持稳。

即这更多是一种市场从央行非正常干预情况下,逐渐恢复正常的过程,过低利率导致的过高估值将会逐渐消失,但在价格恢复到正常估值水平后,市场自然会重新关注增长的经济活动和相应的企业利润增长上来。因此,这更多是一次及时的估值调整,而非经济危机来临时的股市崩盘。

第二是各国央行将继续在未来扮演重要角色。因为虽然疫情开始逐渐好转,但大多数国家的经济秩序还没有完全恢复,任何国家的决策者都不会在全球疫情彻底受控之前,冒险让金融体系承担更大风险。

因此,预计大多数央行都会在适当的时间入市进行干预,而不是一次性撤出市场。比如,澳洲央行RBA已经在本周明确表示,为了应对债券市场的波动,将提高每日购买国债上限一倍。

小结

到这里,最近这波市场波动背后的逻辑就理顺了:首先是疫情有恢复迹象,大家都预测2021年的全球经济开始会开始复苏;由于此次经济衰退是由疫情所导致的,因此一旦疫情消退,其恢复速度将快于常见的经济危机;但由于工业生产和国际贸易运输收到的打击更大,复苏过程中的通胀增速可能会很快。

随后,在这样的判断下,国债的避险需求明显减少,国债收益率相对高于通胀的压力明显,推动全球主要国债收益率跳涨和价格下滑。

最后,由于国债收益率快速上升,使得所有有价证券的折现率上升,价格下跌,风险越大的跌幅越大,成为了全球股市下滑的主要原因。

不过,在这样的市场环境下,投资者不需要过度恐慌,因为只要经济复苏不因为金融市场的波动而被严重阻挠,那么最终经济增长带来企业利润增加的利好,比短期国债收益率曲线恢复正常带来的利空要更重要。

而且,由于各国经济刚开始复苏,各地央行完全坐视市场波动加剧不加干预的可能性并不大,有足够的动机来干预市场,平滑和放缓利率上升的过程。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64