年收11亿,净利率超海底捞!捞王冲刺粤式火锅第一股

今年以来,餐饮行业在一级市场和二级市场呈现明显的两级分化现象,火锅作为其中一个赛道更是呈现割裂局面。

一边,时隔多年,火锅突然又受到一级市场VC们的猛烈追捧。8月初,重庆一家成立仅4年的火锅连锁企业“周师兄”宣布完成亿元人民币A轮融资;而在更早之前的6月份,另一火锅新势力“巴奴毛肚火锅”也完成约5亿元的新一轮融资。

另一边却是二级市场不断下跌的股价和预期。截至9月2日,海底捞因业绩低于预期且相比疫情前的净利润减少了近89%,因此今年内股价距离最高点累计已跌去63%,市值蒸发近3000亿;呷哺呷哺距离今年股价最高点27.05元也已跌去73%。

市场似乎在逐渐抛弃传统火锅品牌,不过二级市场的惨淡无法阻挡IPO的脚步。

就在9月1日,国内第一粤式火锅“捞王”(全称:捞王餐饮管理有限公司)正式向港交所提交上市申请,中金公司及华泰国际担任其联席保荐人。

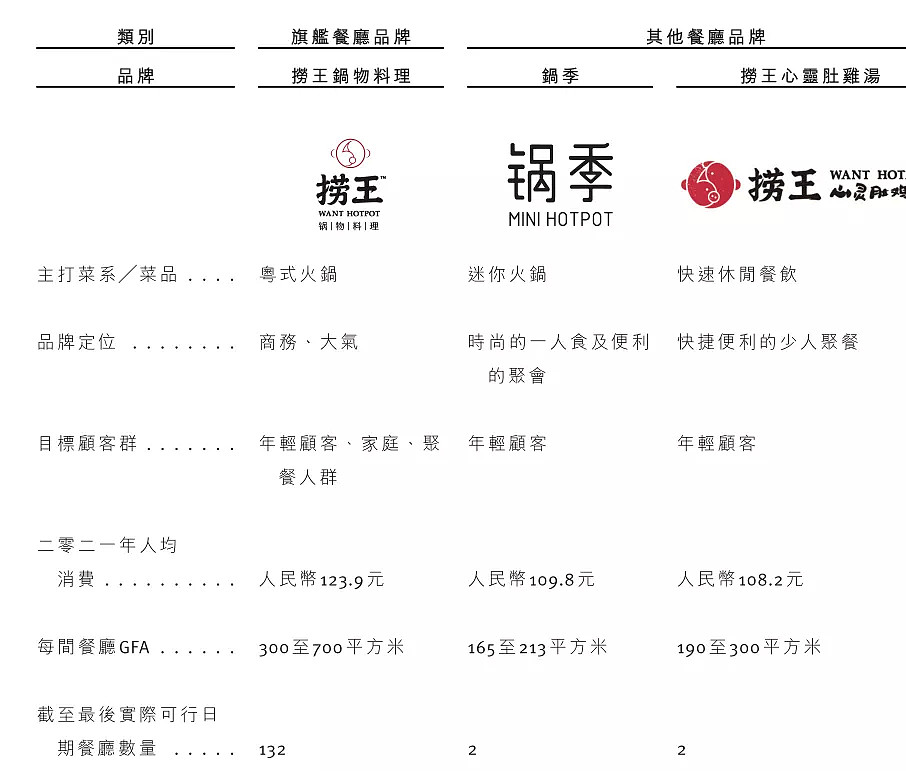

捞王成立于2010年,旗下主要运营【捞王】、【锅季】和【捞王心灵肚鸡汤】三个品牌,截至今年6月底在全国26个城市开设有136家餐厅,其中超过80%位于江浙沪地区。

作为“中国排名第一的粤式火锅连锁餐厅”,捞王能讲出和海底捞不一样的故事吗?

来源:招股书

三次创业,找准差异化市场

捞王2010年在上海开出首家捞王粤式火锅店,网上关于捞王另外两位创始人的信息不多,但从主要创始人之一赵宏泽身上,我们也可以看出这个差异化品牌的发展历程。

赵宏泽1976年出生在中国台湾。据媒体报道,20岁之前,他曾经读过5年的夜间高中,并在此期间摆过地摊、当过服务员,还当过送货员和房地产中介。

到20岁时,赵宏泽的人生开始与餐饮碰撞,但早前的创业经历并不十分顺利。

自助火锅在台湾火爆时,他曾经跟风开了店,但4年后无奈倒闭;其后,在江浙菜风口时又到杭州开过一家杭帮菜馆,但再次铩羽而归。

不过,在杭州的经历并没有白费。通过观察江浙一带人民的饮食习惯,赵宏泽找到了一片空白之地——粤式火锅。

江浙人民饮食清淡,但2009年时,火锅行业还处于川渝火锅为首的时代,这并不符合当地人民的需求。

因此赵宏泽认为主打不辣、健康养生的猪肚鸡可以在这里找到一席之地。于是屡战屡败的他将广东名菜猪肚鸡带到上海,并开出第一家粤式火锅店,“捞王”品牌由此诞生。

此后,他还邀上了自己幼时的伙伴——也就是如今捞王的联合创始人兼CEO廖志伟。

猪肚鸡本是南方滋补养生的一道能喝汤的菜品,和羊杂汤等类似,而捞王通过对汤底的细致打磨将其与传统火锅结合,成为一个细分的火锅品类。

事实证实了赵宏泽的观察,以90后为代表的消费者逐渐成为主力消费军,他们开始在意健康,追求“养生”。

很快,捞王就已经开始盈利,并逐渐扩张,并确定将总部设在上海。

然而,餐饮行业竞争激烈,淘汰率高,同类产品也容易被复制。为应对挑战争取占据更大的市场份额,捞王后来跳出了猪肚鸡的小范围,升级为捞王锅物料理。时至今日,猪肚鸡依然是捞王的特色产品,但各式手工丸类、三腊煲仔饭、马蹄竹蔗水等,都是捞王的招牌菜。

不仅如此,捞王于2017年推出副牌健康小锅“锅季”和台式麻辣锅“赤鼎”,用多产品战略满足不同消费者的喜好。

根据《中国餐饮报告2019》,无论是口味、环境和服务,捞王都位列餐饮品牌首位。运营多年,捞王已经攻占了消费者的味蕾。

不过捞王对待资本似乎较为冷淡,股东列表中几乎看不到外部机构的身影。

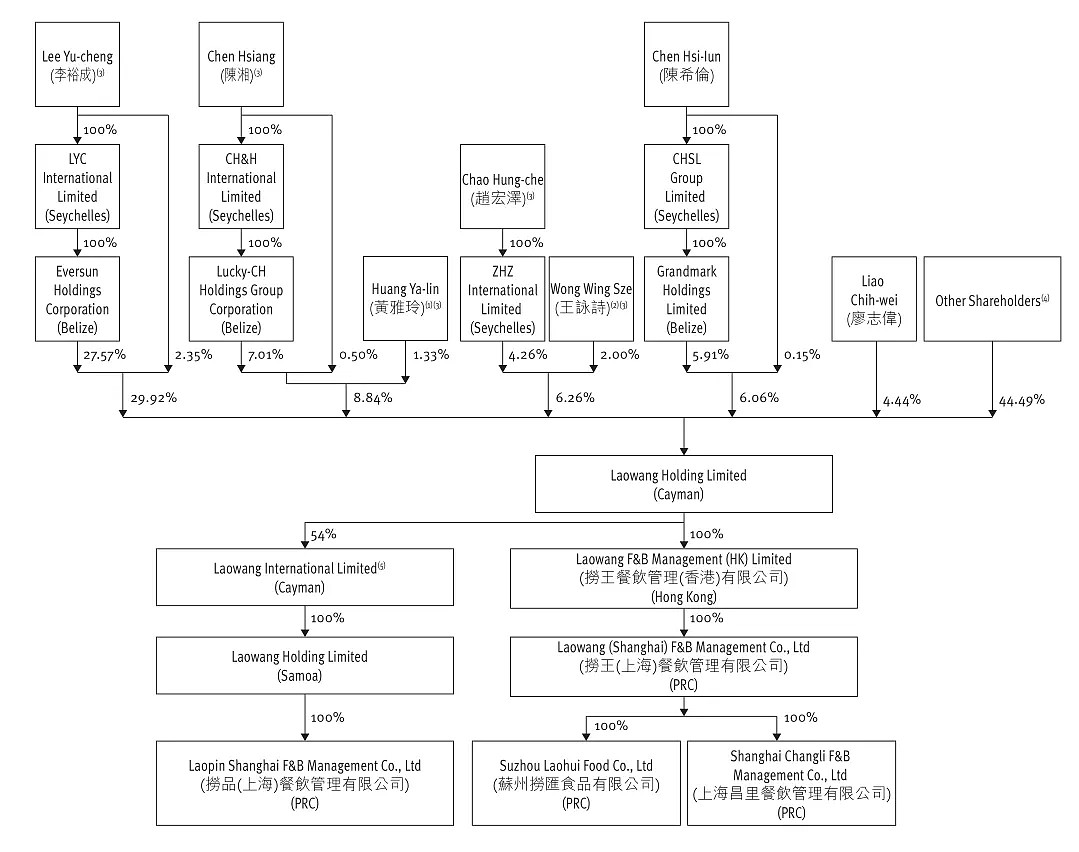

本次发行前,李裕成,陈湘、黄雅玲夫妇及赵宏泽、王咏诗夫妇已签署了一致行动协议,直接持股和通过LYC、Eversun Holdings、CH&H、Lucky-CH及ZHZ等方式持有公司超30%的股份,共同被视为捞王的控股股东。此外,另一位联合创始人廖志伟持股4.44%。

赵宏泽与陈湘目前已经不在公司任职,李裕成担任执行董事及董事会主席,廖志伟担任执行董事及总经理。

来源:招股书

市场规模有所收缩,捞王为粤式火锅龙头

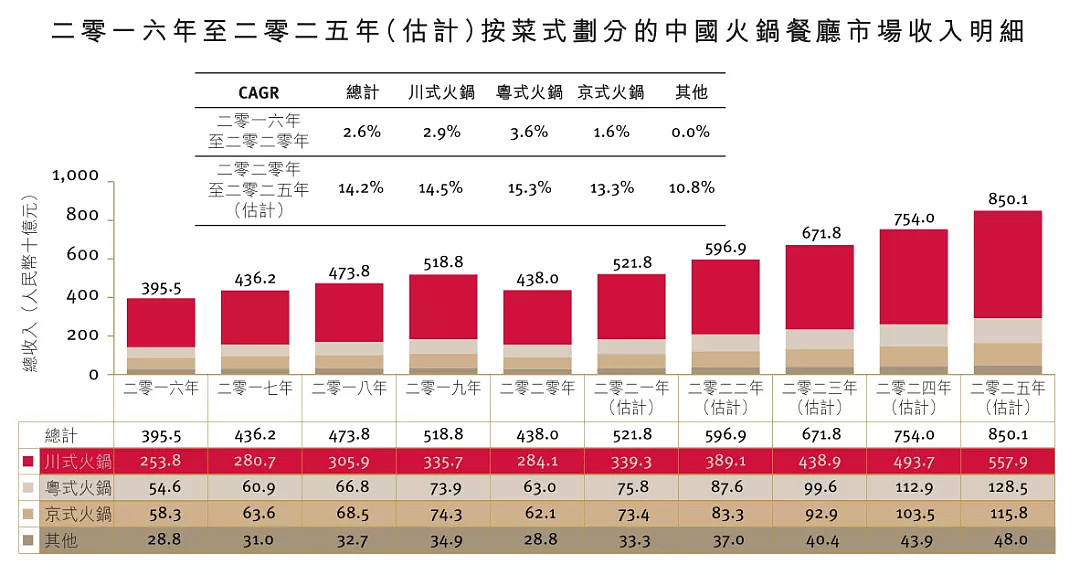

在中国,火锅是中餐市场中最受欢迎的外出就餐选择。按照2020年收入计算,火锅在中国大陆整体中式菜肴市场的14.1%份额。火锅类餐厅的市场收入已经从2016年的3955亿元增长至2019年的5188亿元,年复合增速约为9.5%。不过由于疫情影响,2020年市场规模已萎缩至4380亿元。

招股书援引弗若斯特沙利文的报告称,与其他类型的中餐相比,火锅类连锁餐厅具有更大的增长潜力,主要得益于火锅的受欢迎程度以及火锅连锁餐厅的标准化运营及高度可扩展性。按2020年收入计算,自营火锅连锁餐厅及加盟火锅连锁餐厅在整个火锅餐厅市场中占比约为40.2%,其中自营约占12.2%,加盟约占28.1%。

弗若斯特沙利文报告进一步预测,2020-2025年间,预计自营火锅餐厅的复合增速将维持21.9%,成为火锅餐厅中增速最快的市场。火锅餐厅整体收入规模预计将于2025年达到8501亿元,复合增速达到13.3%。

按口味分类,中国有三种主要的火锅风格:辛辣川式火锅、健康粤式火锅及多肉京式火锅,目前仍然是川式火锅占据大头,粤式火锅市场略高于京式火锅。

来源:招股书

单看粤式火锅市场,行业收入由2016年的546亿元增加至2019年的739亿元,复合增速约为10.6%,疫情下市场在2020年收缩到630亿元。预计到2025年,粤式火锅餐厅行业的收入将达到1285亿元,复合年增速约为15.3%。

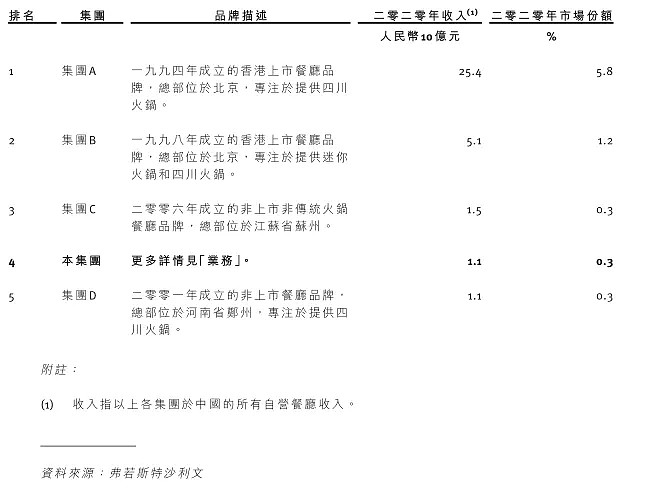

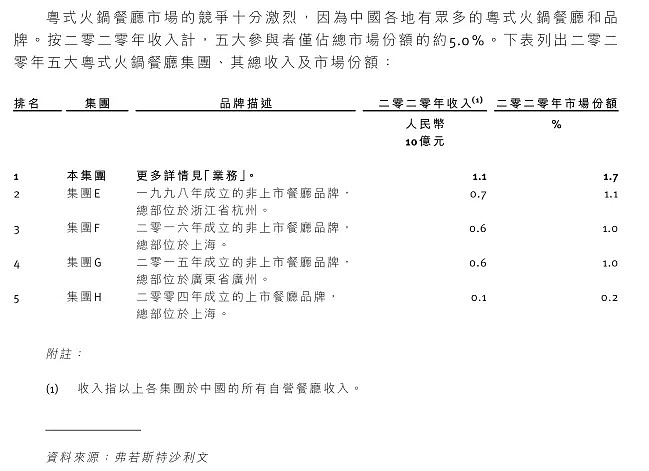

从竞争格局来看,中国的火锅行业非常分散,2020年共有40万家火锅店,其中前五大参与者合计仅占市场份额的7.9%。

招股书援引弗若斯特沙利文的数据表明,捞王在其中排名第四,市场份额约为0.3%。

单看粤式火锅餐厅,捞王在其中排名第一,市占率约为1.7%。

收入增速恢复

目前,捞王旗下运营及管理着三个自创品牌,即提供商务、大气餐膳的捞王锅物料理,主打“一人食”概念的锅季,以及针对年轻消费者聚餐场景的快速休闲餐厅捞王心灵肚鸡汤。捞王目前已有136家门店,主要分布于上海、北京、武汉、成都、南京等城市。

其中,捞王锅物料理业务板块是公司主要收入来源。

来源:招股书

按2018年至2020年新餐厅开张总数总数而言,捞王过去三年分别新开19、19和38家餐厅。

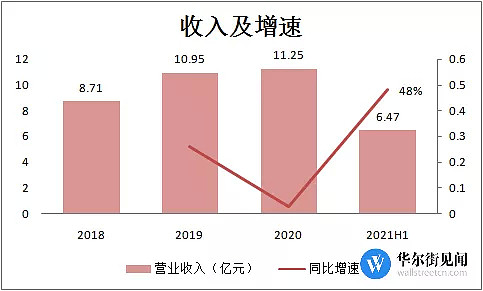

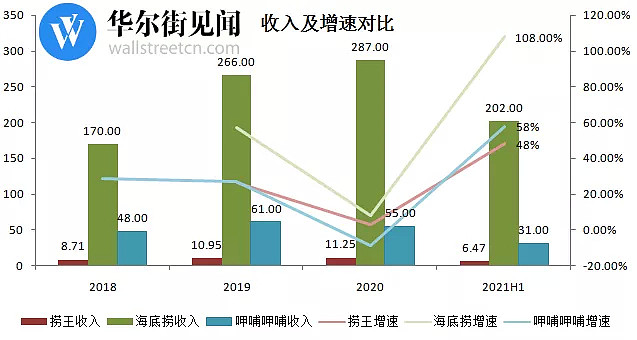

就收入来看,2018-2020年公司分别实现营业收入8.71亿元、10.95亿元和11.25亿元,同比增速分别为26%和2.8%,疫情影响之下增速出现明显下滑;2021年上半年,公司实现营业收入6.47亿元,超过去年全年营业收入的一半,2020年同期则为4.36亿元,同比增速约为48%,收入增速已经明显恢复。

来源:招股书、华尔街见闻整理

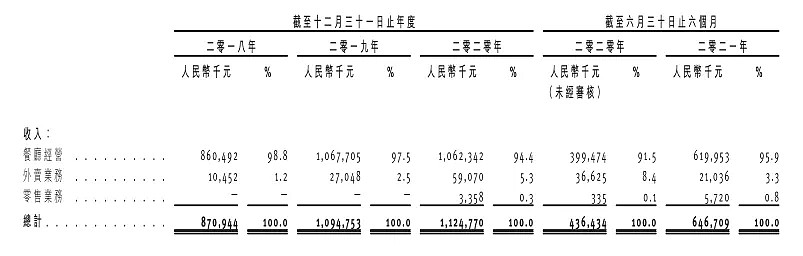

其中来自餐厅经营的营业收入分别为8.61亿元、10.68亿元和10.62亿元和6.20亿元;来自其他业务经营的收入则分别为1050万元、2700万元、6400万元和2680万元。

来源:招股书

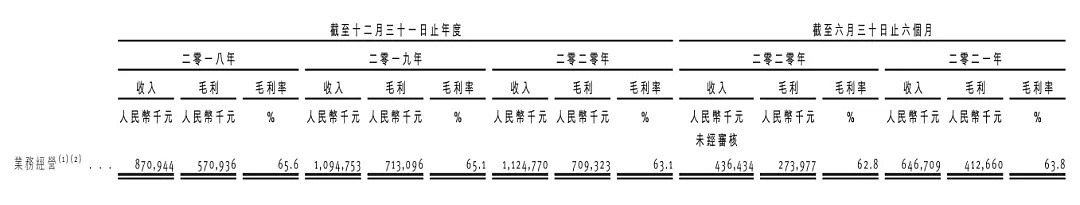

2018-2020年,毛利率分别为65.6%、65.1%及63.1%,维持较为稳定且较高的水平。2021年上半年,公司毛利率约为63.8%。

来源:招股书

经营挑战明显存在

但在收入增速已经出现明显恢复的背后,捞王同样面临着自己的经营困境。

1、收入规模及增速并不占优

与海底捞及呷哺呷哺相比,捞王的收入体量还相对较小,从去年全年的收入来看,不足海底捞收入的1/20,今年上半年的数据更是拉大了此差异;从增速来看,海底捞在今年上半年的收入增幅十分惊艳,远高于呷哺呷哺和捞王,海底捞今年上半年在2020年低基数基础上实现108%的增速,而捞王为48%,呷哺呷哺为58%。

来源:招股书、年报

2、净利率并不高:居高不下的人工成本

首先是虽然公司的毛利率稳定在63%及以上,但在净利率层面却并未体现出任何优势,甚至在2020年前,捞王是相比海底捞处于显著的劣势。(由于海底捞与呷哺呷哺的成本披露口径不同,因此没有直接的毛利率数据。)

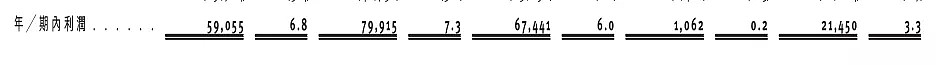

2018年至2020年,捞王分别实现股东应占利润为5905.5万元、7991.5万元,6744.1万元。2021年上半年,捞王实现净利润2145万元。

来源:招股书

计算可知,捞王在2018-2020年间的净利率分别为6.8%、7.3%、6.0%,2021年上半年净利率更是仅有3.3%。

海底捞2018年-2021H1年的净利率则分别为9.72%、8.84%、1.08%和0.47%,同期呷哺呷哺的净利率则分别为9.76%、4.82%、0.21%和-1.63%。

来源:捞王招股书,海底捞、呷哺呷哺年报,华尔街见闻整理

在2020年疫情之前,捞王的净利率要比海底捞低1-3个百分点,不过其趋势上要比海底捞好。

捞王的高毛利率、低净利率背后,是居高不下的人工成本,2018-2021H1,员工成本占收入的比例分别为31.0%、29.3%、28.3%、31.8%及29.8%,几乎追平原材料的收入占比。

不过在2020年之后,捞王的净利率反超,这主要与海底捞、呷哺呷哺的门店数量更多有关。由于固定成本难以缩减,因此在疫情影响人均消费减少,摊子越大,赚得越少。

3、人均消费与翻台率均明显走低

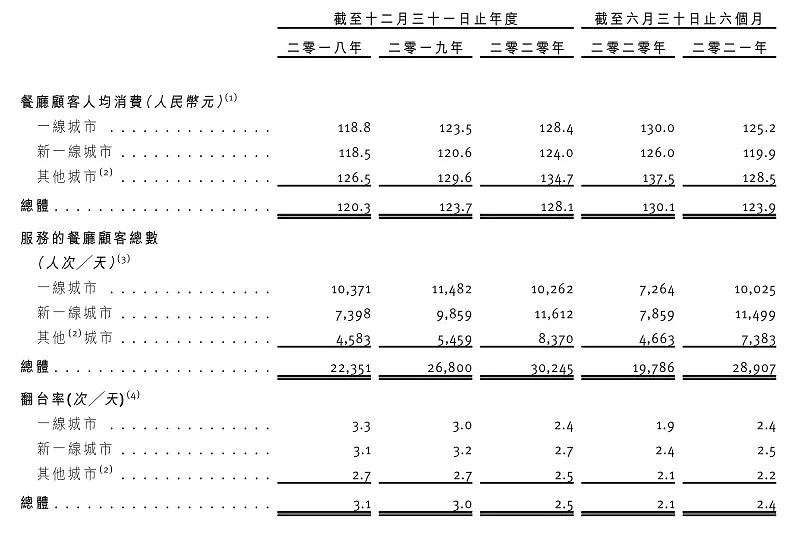

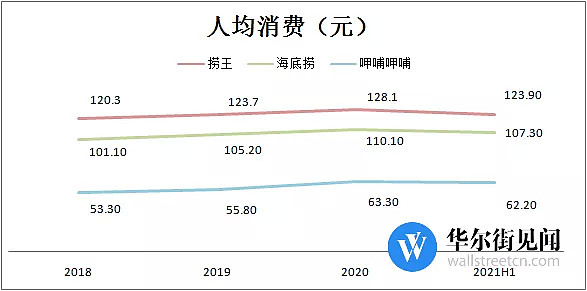

截至2021年7月,2018年至2020年、以及2021年第一季度,捞王锅物料理的人均消费分别为120.3元、123.7元、128.1元和123.9元。

2018-2020年间,人均消费呈上升趋势,但最新半年数据123.9元与去年同期130.1元相比,出现明显下滑。

这一结果与捞王餐品价格上升不无关系,2020年时还有宣传疫情期间不涨价,但从大众点评信息来看,涨价就发生在2021上半年。

来源:大众点评

如图中评价所说,此前海底捞也曾做出涨价决策,但由于影响较大,随后又发布声明恢复价格。

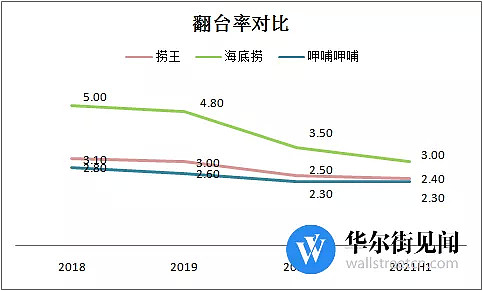

翻台率的下滑则更为显著,2018-2021H1,捞王的翻台率分别为3.1、3.0、2.5和2.4次/天。

这意味着捞王在有限的空间和有限的营业时间内,经营效率在逐渐下滑,未来的盈利能力要受制于翻台率的增长情况。

两者结合,意味着捞王的品牌忠诚度和消费能力都有所下滑,这不是好现象。

来源:招股书

当然,翻台率走低也并非孤立事件,虽然绝对值高于捞王,但海底捞的翻台率也在持续走低中;一向以高翻台率著称的呷哺呷哺,2018年之后翻台率持续低于3。

来源:招股书

此外,从人均消费数据来看,捞王的人均消费最高,呷哺呷哺的人均消费最低,但今年以来三家的人均消费均处在下滑状态。

来源:招股书

4、难以走出江浙沪

除此之外,捞王所选择的品牌“差异化”定位也制约了其扩张选择。由于挖掘相对清淡的口味,其并不能进军最广阔的市场,传统“红油火锅”的客户与捞王基本无缘。即便偶尔作为“养生”之选,消费频率也会显著更低。

而就算在口味清淡的区域,以“广东口味”起家的捞王却难以在广东获得一席之地。

以分地区门店数量来看,捞王的大本营在江浙沪,共计开设了116家门店。而作为“粤式火锅”根基的广东省则只有5家。

来源:招股书

被一线城市抛弃?那就搞渠道下沉

客户量受限、消费频率下降,捞王这场战役似乎并不好打。

对于目前的困境,除了被动等待行业转好之外,捞王选择主动扩张。

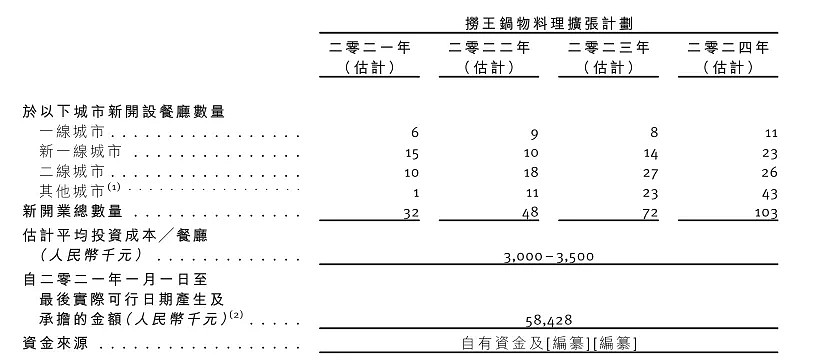

招股书披露的数据显示,捞王计划将IPO募集所得资金主要用于建设2号中央工厂,并在全国乃至全球开设新餐厅,计划在2021、2022、2023和2024年分别新设32、49、75、103家新餐厅。其中,根据计划前两年主要精力在二线及以上城市,而2023-2024年,则可以明显看出重心转移至低线城市。

所以捞王选择的策略是——渠道下沉。

来源:招股书

这一策略也是有数据支撑的。

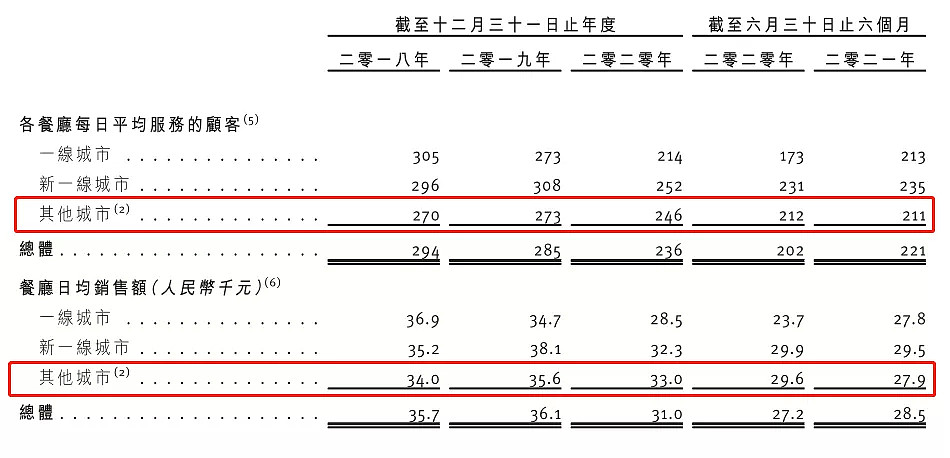

从捞王披露的单店客户量及日均销售额来看,一线城市正在明显地逐步走低,这一趋势似乎无法逆转,对于一线城市居民来说,能接触到的新餐饮品牌太多了、选择太多了,如果没有明显口味护城河或与海底捞类似的“服务”优势的话,粘性下降似乎是必然优势。

而在2019年之后,低线城市无论从单店客户量还是日均销售额来说,已经追平一线城市与二线城市并出现明显反超。

但从2021年涨价后的影响看,低线城市受到的影响也是最大的。2021年涨价后,低线城市的顾客相比2020年全年出现大幅下滑,单日顾客从2020年的246下降到2021H1的211,同比一二线处于增长态势;而单店日均销售额更是从2020年的3.3万元降低至2021H1的2.79万元。

来源:招股书

很明显,若以百分比计算,对价格的敏感度随着渠道下沉而越来越高。

来源:招股书、华尔街见闻整理

因此目前的情形是:捞王对一线城市消费者的吸引力正在不可逆转地越来越小;但在捞王有吸引力的低线城市,消费者对价格极其敏感。

要靠渠道下沉来获得增长,可能意味着捞王未来难以涨价。

在竞争进入红海深水区的火锅市场中,捞王作为粤式火锅的龙头成功地开辟出了一条属于自己的差异化道路。

但行业内成熟企业整体面临困境——成立于1994年的海底捞面临市场失守,成立于1998年的呷哺呷哺大批关店断臂止血——的情况下,又叠加新消费的火热局面,作为中生代的捞王似乎正在面临严峻考验。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64