中国村镇银行存款大骗局:多地爆发,内外勾结(视频/图)

6家银行,接近3000个账户,涉及资金超过12亿。

近期河南、安徽等地爆出的银行存款大规模“失踪”案件引发了热议。

事实上,银行存款“失踪”的新闻近些年已是屡见不鲜,但大多是个例,波及范围如此之广实属罕见。

更为微妙的是后续相关部门的通告:

“河南新财富集团通过内外勾结、利用第三方平台以及资金掮客等吸收公众资金,涉嫌违法犯罪,公安机关已立案调查。

目前4家村镇银行营业网点存取款业务正常开展,凡依法合规办理的业务均受到国家法律保护。”

总结一句就是:储户是被“高息”、“高收益”所误导,通过违规渠道被新财富集团骗走了钱。

新财富集团究竟是何许人也?所谓违规渠道指的又是什么?

拨开迷雾,这次事件的爆发绝非偶然,亦非孤例。

许昌农商行,背后有鬼

新财富集团、许昌农商行,事件的两个关键主体。

许昌农商行为涉事5家村镇银行的发起方,包括禹州新民生村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行、安徽固镇新淮河村镇银行和黟县新淮河村镇银行,投资比例分别为20.5%、51%、51%、40%和40%。

翻查许昌农商行,不难发现问题重重。

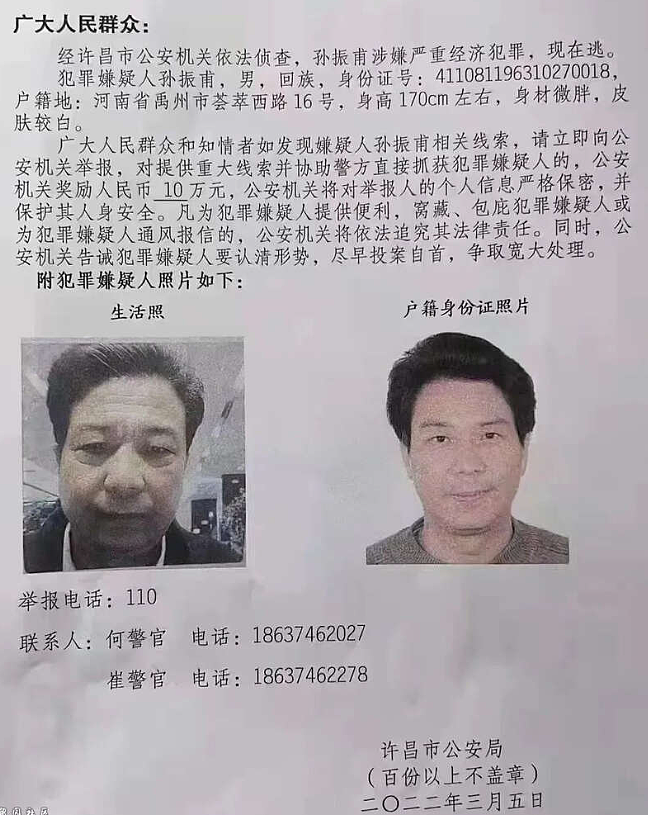

副行长目前正被悬赏通缉——今年3月,许昌市公安局曾发布《悬赏通告》,悬赏10万元通缉涉嫌“严重经济犯罪”的在逃嫌疑人孙振甫。从2018年起,孙振甫担任许昌农商行的副行长。

许昌市公安局发布的通缉令,源自“禹州热门”

股东分散且有多名失信被执行人——据工商信息披露,许昌农商行的注册资本为10亿元,现有股东73名,目前第一大股东为许昌德亿田农资公司,持股比例仅为1.25%。73名股东中的25名,已被列为失信被执行人。

违规代持,背后或有隐藏股东——早在去年11月,中国经营报便报道指出,多家未在许昌农商行工商注册的股东名单中的企业,却出质了76892万股的股权,这些企业正是通过他人代持成为“隐形”股东。

更有网民在论坛发帖称,“许昌农商行股东中6户为一致行动人”,消息后被迅速删除。

结合目前河南银监会公布的信息,许昌农商行背后的操盘手,很可能就是新财富集团。

工商信息显示,河南新财富集团成立于2011年,注册地址为郑州市郑东新区,注册资本11600万元,经营范围是“对实业投资、企业投资与管理”。

中国银保监会河南监管局外的抗议者(知乎截图)

该公司股东有两人,分别是持股80%的余泽峰、持股20%的林恒森。该公司于2022年2月10日已经注销。

新财富集团目前已注销,此前网络上几乎没有该集团的新闻

而据财新报道,河南新财富集团与许昌农商行发起设立的多家村镇银行都有关联,或作为“隐形”股东间接持股;河南新财富集团背后的实际控制人,或为商人吕奕。

河南新财富集团曾卷入郑州银行原副行长乔均安受贿一案。公开报道显示,2018年10月,乔均安因受贿罪被郑州中院判处有期徒刑十四年。

一审判决书披露,2007年至2016年,乔均安利用职务便利,为河南新财富集团董事长吕某控制的公司在郑州银行贷款提供帮助,后来向吕某索要累计2394万余元,事发后退还。

此外,吕奕或涉及与一家房地产公司的纠纷之中。

据网传一封举报信显示,出于双方实控人林乐平与吕奕之间的信任关系,因吕奕的融资需要,浙江乐城曾与开封兰尉签署《股权转让合同》、《股权代持协议书》,实际为由开封兰尉代持浙江乐城50%的股份。

开封兰尉其后通过股权质押向恒丰银行贷款35亿元,因未能及时偿还,股权亦迟迟未归还至浙江乐城。

吕奕更被举报人指“盗用”公章,伪造“解除代持股权协议”,导致林乐平被控挪用石家庄乐城公司资金将近31亿,最终因挪用资金罪被判19年、职务侵占罪被判14年,合并判处有期徒刑19年。该案目前仍在上诉中。

突如其来的“违规渠道”?

所谓“违规渠道”,目前仍存疑。

据媒体报道,目前已登记的2900多名储户中,基本都是通过互联网渠道进行存款的。

2021年之前,他们大多是通过“度小满”、“京东金融”等互联网平台,购买了涉事村镇银行推出的互联网存款产品。

部分互联网平台银行存款产品

直到2021年1月,中国银保监会、中国人民银行印发《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,规定商业银行不得通过非自营网络平台开展定期存款和定活两便的存款业务。互联网平台随即下架了相关产品。

但村镇银行们很快想出了对策。

此次出现的存款无法提现的储户们,迅速收到了来自银行的短信,“短信里提供了一个链接,点进去就是银行的微信小程序。”看到是官方号码以及官方帐号的认证,储户们放下了戒心,此后的存取款操作便一直在小程序上进行。

直到今年的4月18日开始,有储户在取钱时发现了异常。“银行提示系统维护。”

涉事的禹州新民生村镇银行官网4月18日公告显示,银行于4月18日对系统进行升级维护,银行的网上银行、手机银行将暂停服务。

禹州新民生村镇银行官网公告

该行的客服热线提示音中则提到“不法分子利用我行线上渠道进行经济犯罪活动,我们暂停了线上渠道业务,现已报案,请大家保持理性,以官方公告信息为准,不传谣不信谣,耐心等待……”

其余几家村镇银行的操作亦如出一辙。

此后,中国人民银行于25日回应称,有关部门已开展调查;4月30日,银保监会有关部门负责人则回应,银保监会高度关注河南等地个别村镇银行有人涉嫌违法及线上服务渠道关闭问题,已责成当地银保监局部门密切配合有关部门,迅速开展调查核实,积极稳妥处置。

而北京青年报则收到了储户的一则报警录音,警方回复储户时表示,“初步发现相关银行和河南新财富集团投资控股有限公司合作,后者涉嫌非法吸收公众存款,目前已处于立案侦查阶段。”

如今储户们最担心的问题,正是存款的定性问题。

在早前储户进行存款操作时,部分银行小程序下方均会弹出提示:该存款受到《存款保险条例》保护。根据《存款保险条例》第五条,存款保险实行限额偿付,最高偿付限额为人民币50万元,限额以内全额赔付。

问题在于,一旦储户购买的存款产品被定义为“非吸”,想要拿回存款将面临巨大的不确定性。

国际金融报引述专家指出,由于目前已刑事立案,客户理论上成为了刑事案件中的受害者,得等刑事案件走完侦查、起诉、审判的整个流程,最后由法院作出刑事判决书并生效后,才能确定受害者的具体人数、金额,统一由责任方赔偿。

“对于储户而言,我根本不知道什么新财富集团,我们只是把钱存进了合理合法的银行,怎么就因此参与了非吸?”

这是来自一名村镇银行储户的疑问。

中小银行,风险频出

1649家。

这是截至2021年末,中国现存的村镇银行数量。

所谓村镇银行,源于2006年12月中国银监会发布的《关于调整放宽农村地区银行业金融机构准入政策,更好地支持社会主义新农村建设的若干意见》,对农村地区银行业金融机构实行“低门槛、宽准入、严监管”的政策。

自2007年3月第一家村镇银行在四川省仪陇县成立以来,村镇银行从无到有,数量上升到了1600+。

禹州新民生村镇银行

决策链条短、市场反应快,村镇银行的存在对部分县域中小企业来说好处不少。

经济日报曾报道过山东一家企业作为案例——该企业此前因搬迁时新厂区投资过大,部分银行抽贷后,导致其产生逾期记录,融资成为难题。该企业负责人随后向当地一家村镇银行发起了贷款申请,几天后,该行董事长及行长竟直接来到一线生产车间进行调研。

最终,该村镇银行排除了企业的征信瑕疵,贷款申请经贷审会一致通过,企业因此起死回生。

银监会数据显示,截至2021年3月,村镇银行在中西部占比65.8%,县域覆盖率71.2%。农户和小微企业贷款占比始终保持在90%以上,单户500万元以下贷款占85%,户均贷款为30.5万元。

但村镇银行有一个难以解决的问题,那就是高风险。

风险的一大来源是股东。村镇银行股东通过直接贷款、股权质押、理财产品、信托计划、保险产品投资等方式,大量占用金融机构资金的情形时有发生。

有媒体直言:村镇银行成为了这些问题股东不受限制的“提款机”。

中国央行金融稳定局局长孙天琦此前发布的《关于金融风险“早识别、早预警、早发现、早处置”的几点思考》一文中就指出,“2021年处置的两家高风险银行,其中一家银行总资产约1500亿元,93%的贷款给了控股股东,另一家类似规模的银行80%的贷款也给了控股股东。”

还有一个风险则是源于村镇银行本身业务范围的地域限制,如果区域经济调整剧烈、银行风险亦必然上升。

如四川攀枝花市,当地存在大量的中小矿业企业,2014年,铁矿石价格一度下降50%,当地不少矿企陷入困境出现贷款逾期,亦直接导致了不少当地村镇银行的风险上升。

攀枝花金都村镇银行也曾陷入负面风波

2021年四季度央行评级结果显示:农合机构(包括农村商业银行、农村合作银行、农信社)和村镇银行风险最高,高风险机构数量分别为186家和103家,占所有高风险机构数量的90%以上。

村镇银行也是中国近4000家中小银行的缩影。

此前引发热议的辽宁63名中小银行一把手被查一事便是例证,要知道的是,目前整个辽宁的中小银行数量也只有76家,被查一把手的比例超过80%,风险的普遍性可见一斑。

监管也预见了这个风险。目前全国的农商行、城商行均已开始推进改革。

就在今天,银保监会有关部门负责人也在通气会上表示,下一步,银保监会将继续按照稳定大局、统筹协调、分类施策、精准拆弹的基本方针,深入推进农村中小银行改革化险,持续增强服务实体经济能力。

可预想的是,类似此次事件的再次爆发不是没有可能。

在大谈特谈乡村振兴、县域经济的今天,如何稳妥化解中小银行风险,很可能影响超过7.5亿中国人的钱袋子。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64