在不确定性的环境下,寻找确定性交易

热门话题

如果把所有资产的投资机会和风险根据自身的经验和知识把它我们放在四个象限,横轴纵轴分别是对于机会风险的可量化单位,如下:

-做确定的机会(known Knowns)

-用历史经验去理解确定的风险(Unknown Knowns)

-用已有知识去应对未知的风险(Known Unknowns)

-未知的世界(Unknown Unknowns)

学习投资的过程,就是一个不断把Unknown Unknowns变成接近于Known Knowns的过程,然后可以通过Unknown Knowns这条路径,也可以通过Known Unknowns这条路径,前者是经验的积累,后者是知识的积累。所以前者需要勇敢一点去体验,后者需要谨慎一点去学习。前者的风险在于勇敢了可能发现事情超过了的理解能力,后者的风险在于谨慎了,但结果发现风险还是超预期。

修行在个人,有些人通过体验学习,有些人通过知识学习。所以遇到Unknown Knowns的时候,就像有一天发现股票被狂抛,但不知道为什么,晚上打电话才知道有个大机构清仓了,这时候需要更多的沟通和交流,外向问题外向解决方案。

当遇到Known Unknowns的时候,就像现在,大家都知道美国经济软着陆的可能性在慢慢变低,不知道冲击什么时候发生,也不知道冲击的规模有多大。这时候其实沟通和交流是没用的,因为没人知道这个风险到底是什么。这时候需要的是尽可能做好防冲击举措。

而现在中国所面对的情况,更像一个Unknowns Knowns,大家都知道经济可能要复苏了,但不知道没有地产经济怎么复苏,结果清晰但路径未知。

而国外,就更类似一个Knowns Unknowns, 大家知道联储会加息遏制通胀,欧央行也会开始加息遏制通胀,然后失业率可能升高,PMI可能走低,但不知道这个东西会导致什么结果,路径清晰结果未知。

所以在中国市场,可以大胆一点,虽然不知道未来海外的需求和风险会不会压制国内的资产价格走势,也不知道没有地产到底怎么经济复苏,但接近5.5%的预期经济增长大概率是可能的。

在海外市场自己觉得现在还是慎重一点,因为即便所有人都知道萧条按照目前的路径可能发生,这依然是一个未知的东西。

中国

当前美国的联邦基准利率已经全面超过我们法定基准利率,同时美国不同期限的国债,收益率也普遍超过我们国债收益率,形成中美利率倒挂。在这种情况下,其实我们下半年进一步降息放水的空间,其实也不会太大。虽然我们当前货币周期跟美联储的货币周期,是错峰的,并不在同一个周期,而且我们货币政策整体还是比较强调“以为主”,保持足够的独立性,但这并不意味我们就完全不受美联储激进加息影响。除非美国爆发比较实质性的金融危机,并波及到我们,那么我们才会以救市的名义来进一步降息放水,类似2008年和2015年那样。与此同时,信用市场肯定会随着经济复苏慢慢复苏,只是不知道力度如何,也不知道节奏如何。

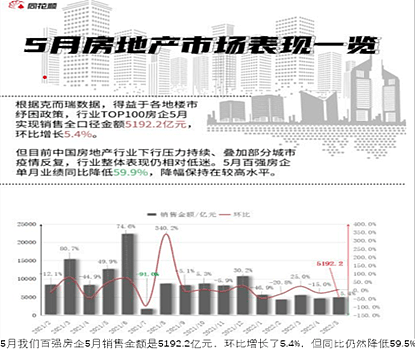

三驾马车方面,消费估计要到年底才能回到疫情前的趋势线,制造业和地产投资差不多两两抵消,基建预期很好,最近地产的销售数据也开始回暖,当然距离开工变好估计还需要1-2个季度。五月份挖机开工的数据依然不理想。所以只能说经济可能不会更差了,但能变得多好也说不清楚。净出口在114万亿GDP里面只有4-5万亿,剩下的都可以算成内需,那么理论上内需发力肯定可以压过外需的下行,只是不知道路径到底是怎么发生而已。

通胀的话,只要猪肉价格在20以内或者不超过太多,其实CPI都是可控的。其实对CPI根本不用担心,国内最怕的是输入性的通胀,真的有输入性的通胀,全球总需求还是高位。中国作为联合国工业品类最全的世界制造工厂,怕的反而是世界经济大萧条和国内产能过剩最终导致的通缩。

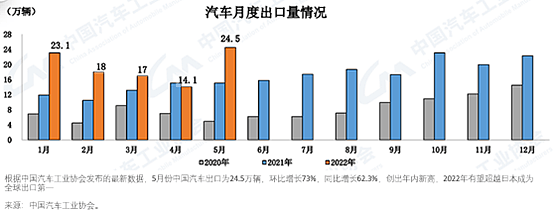

看到5月份的几个经济指标,大家对于净出口应该不太担心,尤其是汽车出口和半导体出口,更是让人有点小激动。所以不可知的是没有地产到底经济能不能好起来。

国外

相反,海外的话反而是路径很确定,但风险很未知。欧洲存在一些潜在的风险,比方说天然气补库存速度不够和某些欧洲国家的主权债务危机,但这些其实都是knowns Unknowns。欧洲之前爆发过一次债权危机,积累了一定的经验,反而整体风险可能比美国更小。

但是欧洲眼前还有一个巨大的门槛,由于俄乌战争的不确定性,能源的短缺和通胀可能会超预期。如果通胀的发生是从下游传导到上游的,但通胀发生后,利润的改善是从上游传导到下游的,目前最受益的肯定是俄罗斯,印尼,澳大利亚这样的资源国,慢慢这个受益者会沿着产业链往下传导,德国,中国和日本其实作为制造业大国,对于通胀有一定的防御能力。

对于欧洲,日本和中国来说,高通胀最大的风险不是实体企业利润,而是金融市场资产价格风险。然后因为结构的问题,欧洲体现在某些国家的主权信用风险和地缘政治风险,日本体现在国债和汇率上,中国体现在房地产行业的软着陆上。

而美国的风险是尤其需要非常注意的。第一是美国已经20年没有扩充产能了,在一个通胀的世界里面,上游原材料和下游的产品的供给量是很根本的。

第二点其实更加需要注意,美国可投资级别公司债券的风险。过去40年低利率下美国公司举债很多,美国居民收入很高,所以消费旺盛,美国也跑赢欧洲,未来还会如此么?如果有一天美元指数开始走低,大宗商品价格开始走高。在一个高通胀的年代里,一个偏第三产业的国家总体会比制造业国家更难有效动员,因为消费和服务已经在产业链的末段了,很难有办法继续去转嫁成本。

综上所述,觉得对于中国来说,大家预期的是接近5.5%的经济复苏,只是不知道路径;对于欧美来说,其实我我们面对的是一个相对确定的未知风险。这时候需要多思考一下。请大家注意欧元区主权信用风险,日本汇率风险,中国地产价格风险,美国高收益债风险,并侧重于做多中国的资产。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64