澳洲商业地产信托投资关键点(组图)

全球发达国家持续加息,让房地产投资者倍感担忧。

上周,黑石集团价值5.62亿美元的商业地产抵押贷款支持证券发生违约,该事件成为今年金融地产圈第一只飞出的超级黑天鹅。

澳大利亚房地产市场也未能幸免。

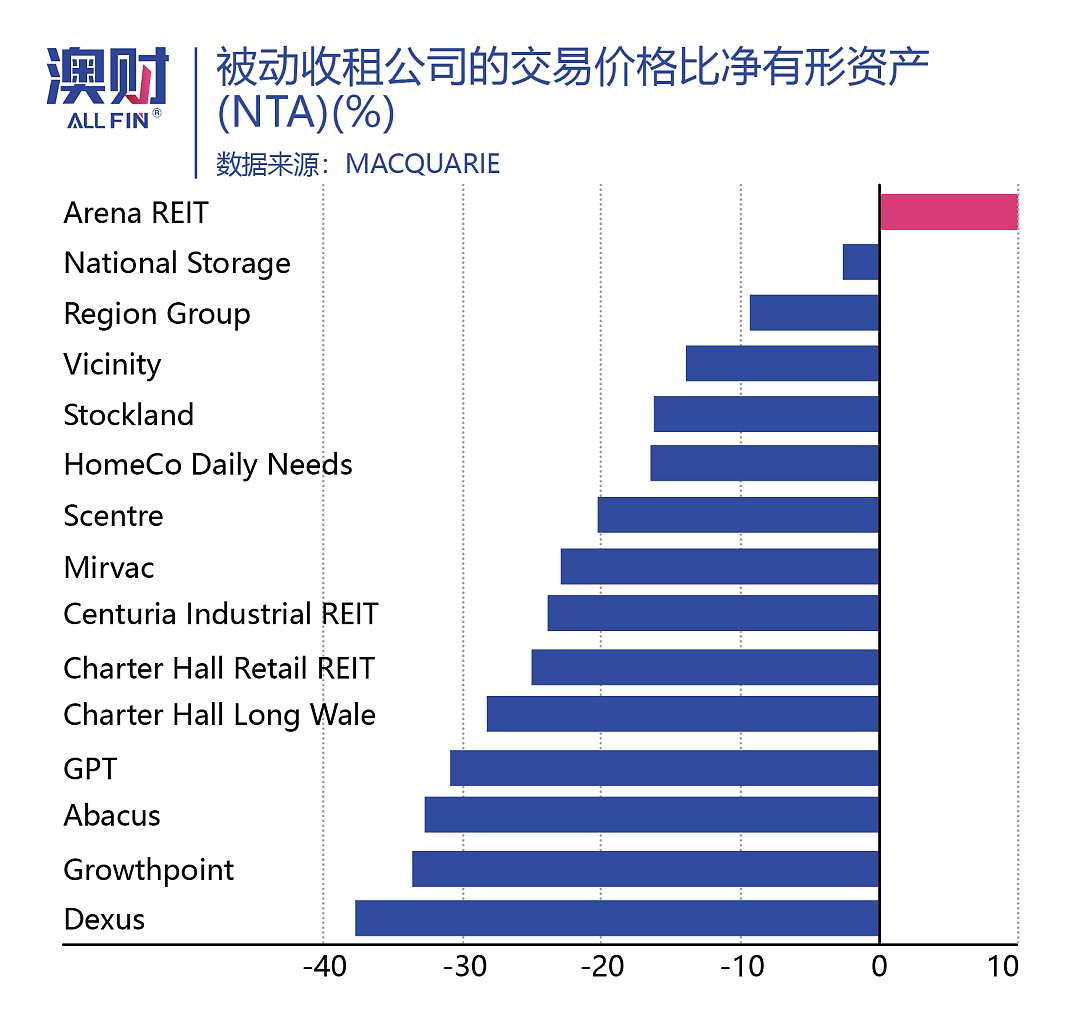

过去一年,澳洲上市房地产投资信托(AREITs)出现了暴跌,最大回撤超过30%,导致AREIT当前的交易价格相对于净有形资产存在大幅折扣,其中Dexus、Vicinity、Charter Hall、Scentre Group等公司的交易价格比其有形资产(NTA)平均低25%。

除此之外,AREITs当前14.9倍的平均市盈率也低于大多数国家(美国15.7倍、英国18.4倍、日本23.4倍)。由于房地产行业对利率变化高度敏感,AREITs出现暴跌也不足以为奇。

不过,机会都是跌出来的!

在过去三十年中,AREITs仅有三次出现如此低价。当前的估值折扣已经接近全球金融危机时的水平,是继1990年经济衰退、2008年全球金融危机及2020年疫情后的罕见事件(见下图)。

由于AREITs当前存在明显的定价错配,在加息接近尾声之际存在着更大的反弹空间。这就为投资者带来了“三十年难遇”的投资机会。

澳财投研团队研究发现,低债务杠杆率、高分红率、较高入驻率和更长的加权平均租期等是衡量REITs业绩表现的重要指标,并且,基金经理人的商业管理和谈判能力对REITs的表现也至关重要。

1

不同类型REITs前景如何?

与全球大多证券市场地产公司直接单独上市不同。在澳大利亚,它们以房地产投资信托基金(Australia Real Estate Investment Trusts,简称AREITs)的形式在澳交所(ASX)上市。

相比起直接购买商业物业,AREITs的投资门槛要低得多——不需要动辄百万、千万,投资人就可以成为政府大楼和大型连锁超市的 “房东” 和 “包租婆” 。

AREITs的投资范围也很广泛,几乎涵盖了所有房地产项目形式,目前上市的AREITs以办公地产、零售地产和工业地产为主。

虽然整个AREITs市场存在强烈的反弹信号,但不同地产类型的REITs前景也完全不同:

办公地产

对于办公地产,由于居家办公和混合办公的趋势让不少公司削减了办公场地以减少运营成本,使得整体办公地产需求疲软。

但办公地产目前存在严重的两极分化。

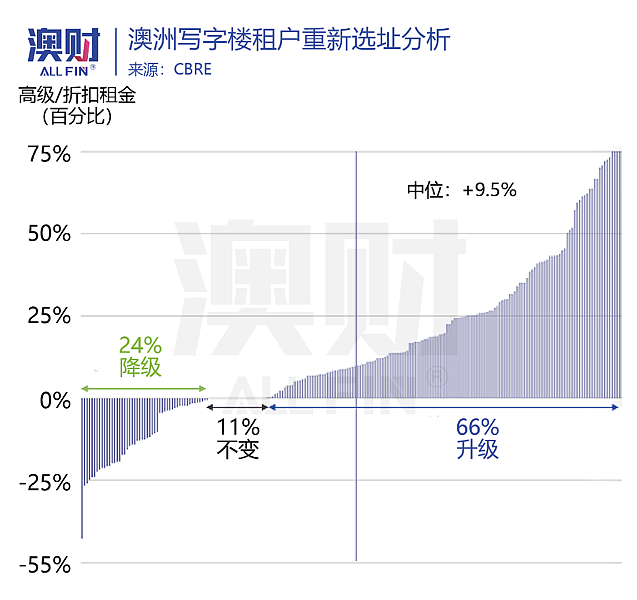

据CBRE表示,在疫情之后,公司希望通过改善工作环境来吸引员工重返办公室,所以对优质写字楼的需求格外强劲,其中有66%企业租户选择将办公室重新选址到更高级的办公楼(见下图)。

因此,甲级写字楼和翻新过的办公楼较受欢迎,而老旧写字楼空置率较高。

下图为2021年1季度到22年4季度写字楼租户在重新选址时发生的变化。

零售地产

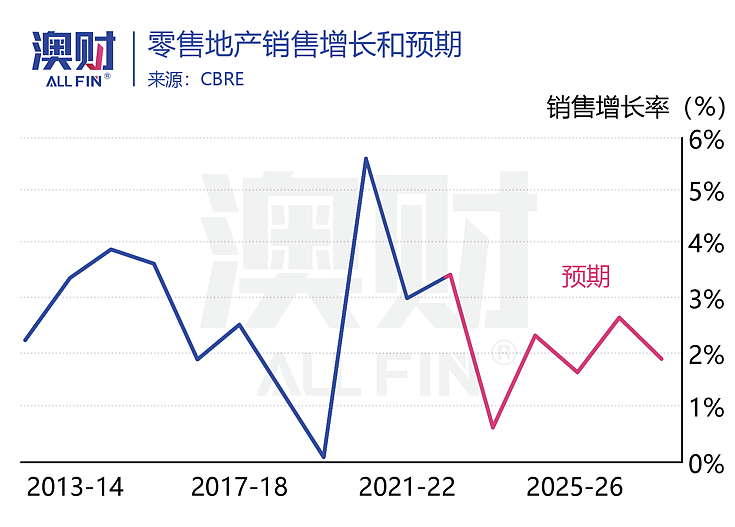

2022年下半年零售地产空置率从上半年的15.9%小幅下降至13.9%,零售业的商业信心高涨,其中83%的澳洲零售商计划在2023年增加实体店。但整体消费者信心水平和国民储蓄率均处在历史低位。

位于城市郊区的大型邻里购物中心

另外,随着3700亿澳元的固定利率贷款将在2023年到期,家庭可支配收入将进一步受到影响。因此,德勤预计2023-24财年的实际销售增长将低于0.6%,零售地产在今年也还存在较高的不确定性。

工业地产

工业地产的繁荣从疫情期间线上购物的迅速增长一直持续到了现在。

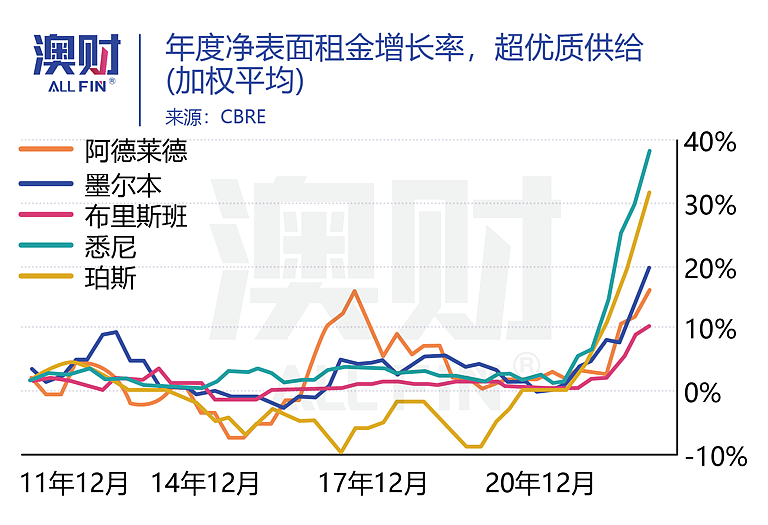

根据JLL最新报告,2022年第四季度全澳工业地产空置率降至0.6%历史新低,是全球有记录以来最低水平,超低的空置率让租金增长达到了25.3%。

疫情后,线上消费的增加推高了企业对物流仓储物空间的需求,预计澳大利亚至少需要额外180万平方米新库存空间,工业地产的紧张供需关系将会长期存在,空置率预计会保持在极低水平。

因此,工业地产也将在AREITs板块反弹之际,呈现较快速度的增长。

下图即为各首府城市工业地产表面租金(租约价格)的变化。

除了工业地产前景较好外,具有刚需性质和抗周期能力较强的另类地产也是合适的投资标的。

其中,ARENA REITs(ASX:ARF)就是典型的代表,这类REITs专注于投资早教中心和医疗地产,投资标的均为社会基础设施类型。

ARENA REITs(ASX:ARF)2023财年半年报数据显示,其租金收入同比增长了13%,净经营利润上涨9%。

由于ARF的债务杠杆率水平较低仅有21.5%,因此即使在债务成本同比上涨了92%的同时,也还能实现利润增长。

另外,ARF拥有超长的加权平均租期(WALE)达到19.5年,到2030年仅有3%的租约到期,同时入驻率达到99.6%。

最值得关注的是,当前高通胀的环境正在侵蚀REITs实际租金收入增长,在此情况下,ARF有超过90%的租金收入与CPI挂钩,预计在2023财年租金增长能达到6.45%,这也是未来ARF能实现持续租金增长的良好保障,也体现了其拥有良好的商业管理能力来维持与租户的长期合作关系。

2

REITs管理人的挑选对收益很关键

虽然现在是以低价入场AREITs的好机会,但AREITs板块的反弹并不意味着行业内所有地产基金都能一致向好。

表面上看,REITs的管理模式似乎很简单,只要购入资产将物业出租回收租金即可,但其实一家REIT能否实现超出同行的表现,与公司本身的商业管理和谈判能力息息相关,管理者在租户面前的话语权能直接影响REITs的表现。

特别是在经济逆风的环境下,即使处于相同房地产细分行业,不同基金经理管理的REITs表现也天差地别。

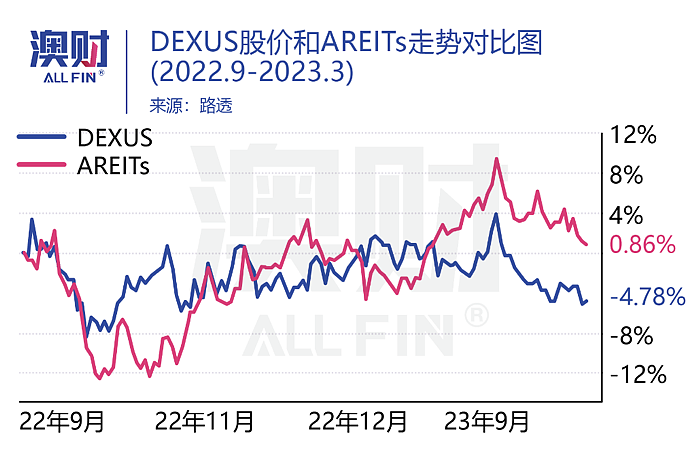

反面教材当属Dexus。作为一家老牌的多元化房地产信托公司,Dexus在本次财报季的表现可以说是让人大跌眼镜!

该公司旗下多家在管REITs均表现不佳。

以Dexus Convenience Retail REIT(ASX:DXC)为例,该REIT主要经营超市和加油站,如下图所示,DXC自2月2日财报公布以来,股价一路走低。

根据2023财年半年报,公司的融资成本同比上升59.9%,并且计提了1490万澳元的资产减值,导致税后净利润缩减了93%。

除此之外,公司卖出了2540万澳元的物业,主要撤资地区集中在昆士兰。目前整个投资组合都在缩水,并且公司没有给出新的业绩指引。

如果不考虑增加新的投资,该REIT未来表现只会更差。

其实,DXC的表现差强人意并不是无迹可寻。

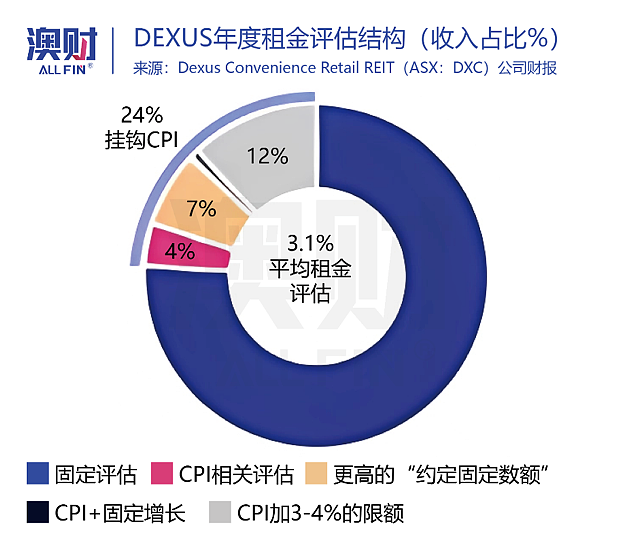

一方面,在当前高通胀的环境下,DXC的投资组合里能与CPI挂钩的租金收入仅占24%,其他76%的租金固定增长率仅有3.1%(见下图),可以明显看出DXC的租金增长已经远落后于通胀水平。

另一方面,DXC租户的集中度非常高,仅雪佛龙一家就占到了整个投资组合的37%,前十大租户占到了投资组合的89%。

由于高度依赖几家大型商户,DXC在与租户谈判时,会因为担心流失重要客户而不敢大幅涨租,因此DXC与CPI挂钩的租金收入比例如此之低也不足为奇。

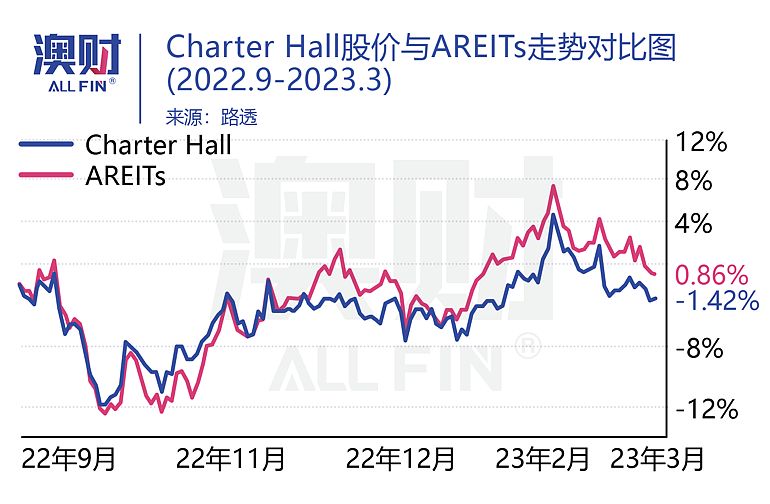

对比之下,同样为拥有多个REITs的综合性地产信托公司Charter Hall在本次财报季的表现要好得多。

其中与DXC同类型的零售地产Charter Hall Retail REIT(ASX:CQR)表现基本与AREITs指数保持一致,仅在今年初因为零售地产前景不明朗出现小幅下降(见下图)。

根据2023财年半年报,CQR总体收入同比增长6.9%,主要是由加权平均租期(WALE)较长的物业所贡献,其收入增长达到22.5%,而商场零售收入增长仅为3.8%。

另外,加息导致融资成本上涨了31.2%。

不过,CQR表示到2023年年中,整个投资组合79%的债务将被对冲,2023下半年的对冲债务水平会大幅缩减到47%。

澳财投研团队研究发现,同样是零售地产,CQR能实现优于DXC的业绩表现,主要归功于其三大管理战略:

『战略一』CQR对32%的租户采用三重净租赁模式(NNN Lease),即租户除了同意支付租金及水电费外,还需承担物业的维护保养以及房地产税等费用。

该租赁协议为CQR提供了更稳定的收入来源,并且避免了繁琐的管理程序,让公司专注于其主要业务。

CQR从2019年采用三重净租赁,为投资组合带来了21.6%的无杠杆内部收益率。

『战略二』CQR一直致力于建立与租户的长期关系,并不断扩大更长期WALE在投资组合中的占比。

根据最新财报数据,其长期WALE零售物业的加权平均租期能达到16.6年,全部采取三重净租赁模式,并且收入可以和CPI挂钩,这让该投资组合的预计租金增长率达到6.2%。

此外,长期WALE资产也给投资组合带来了更高的资本增值,其估值增长率达到7.3%,对比之下,投资组合中普通商场零售物业的估值几乎没有增长。

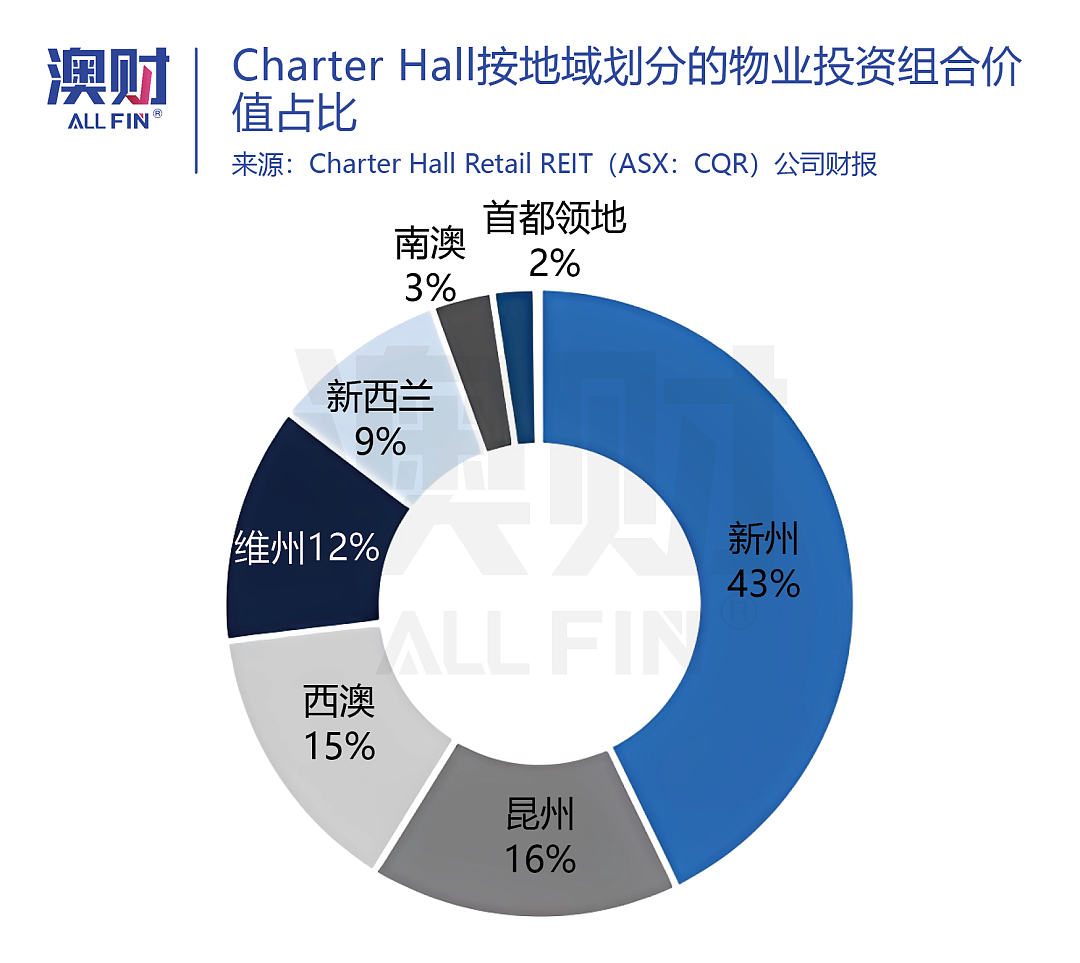

『战略三』CQR的投资组合实现了高度分散化,该公司前10大租户占投资组合的56%,最大的租户Woolworths和Coles分别占到15.6%和12.7%。

另外,物业的地理位置也遍布全澳,其中新南威尔士州占比最高达到43%。

3

表现好的REITs有什么共性?

除了商业管理能力对REITs表现至关重要外,REITs投资还需要关注几大要素:低债务杠杆率、高分红率、较高的入驻率和更长的加权平均租期等。

由于高利率环境,AREITs在本次财报季中报告的债务成本平均上涨达到50%以上。

在此背景下,低债务杠杆水平和充分的债务对冲对一家REIT能否保持收入增长显得尤为重要,其中Vicinity Centre(ASX:VCX)就是最为典型的代表,该公司主要经营Chadstone、DFO以及Emporium、The Glen等地标级商业中心。

根据财报数据显示,2023财年上半年Vicinity的物业收入同比增长了20.5%,运营资金(FFO)同比增长了24.1%。

值得关注的是,VCX能实现较高的FFO增长主要是由于其债务融资成本仅增长了7.9%,这在所有的AREITs独树一帜。

目前,VCX有81%的债务已对冲,绑定的对冲利率在2.4%,远低于当前市场上的浮动利率水平。

不仅如此,VCX的对冲债务平均还有4.2年到期,这意味着在整个加息周期VCX都几乎不会受到影响,为其之后的收入增长提供了稳定的保障。

虽然VCX预计,在未来12至18个月零售销售额会因为高利率和生活成本压力放缓。

但得益于良好的租金收入和充分的债务对冲,VCX依然上调了2023年的盈利指引,将每股收益从13澳分上调至14-14.6澳分,中期分红上涨了22.3%。

澳财投研观点

受到快速加息的影响,2022年AREITs整体呈现下跌之势,为价值投资者提供了更有吸引力的进场机会。

然而,不仅房地产细分行业的前景各不相同,同一个领域内的REITs表现也是天差地别。

尤其是在当前经济逆风时期,基金经理人的商业管理和谈判能力对REITs的表现至关重要。

在本文分析的三家地产上市公司中,Dexus由于高度依赖于几个大型商户导致其无法有效地将租金增长与通胀挂钩,以致利润率大幅下滑。

同时,Dexus的整个投资组合正在缩水,公司也没有给出明确的管理战略和业绩指引,预示着公司前景不容乐观。

反观Charter Hall通过有效的管理战略,增加其投资组合中三重净租赁的比例从而简化管理程序,做到了在高通胀和加息时期也能保证稳定的收入和利润。

另外,Charter Hall的投资组合高度分散,因此在与租户谈判时也更有话语权。

除此之外,低债务杠杆率、高分红率、较高的入驻率和更长的加权平均租期等也是衡量REITs业绩表现的重要指标,投资人需要综合考虑这些因素,才能在AREITs市场反弹之际有望获得理想的收益。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64