一周重磅日程:美日央行决议,美国非农数据,美国财政部发债计划(组图)

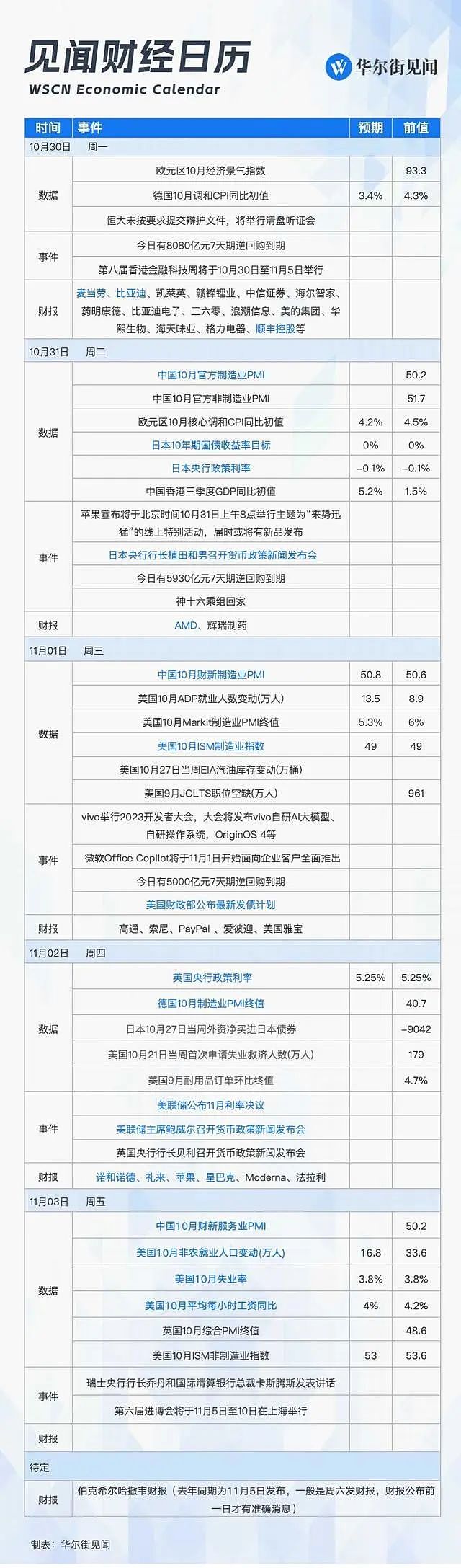

10月30日-11月3日当周重磅财经事件一览,以下均为北京时间:

当周又将迎来一系列重磅财经事件和经济数据,以及多家明星公司发布财报,重点关注,美国10月非农数据、中国10月PMI,欧元区10月CPI,美日央行议息会议;

财报方面,减肥药龙头诺和诺德、礼来财报,麦当劳、苹果也将发布财报。

另外,美国财政部公布最新发债计划,恒大将举行清盘听证会。

重磅央行周来袭

重磅央行周来袭

市场将迎来美联储、日本央行、瑞士央行、英国央行等多家央行的最新利率决议,其中最受关注的为美联储和日本央行的议息会议。

美联储议息会议:美联储将于北京时间11月2日凌晨2点公布利率决议,美联储主席鲍威尔将在半小时后召开新闻发布会

分析师普遍认为,美联储将会维持利率不变,这也将是本轮加息开始以来,首次出现连续2个月不加息的情况。同时12月加息的概率也在近日出现小幅下滑,更多的投资者开始押注美联储已经“停止加息”。

政策声明和美联储主席鲍威尔的言论将为进一步加息敞开大门。延长暂停是否会成为加息周期的明确终结,将取决于未来几个月的劳动力和通胀数据。

据最新的CME美联储观察数据显示,美联储11月维持利率在5.25%-5.50%区间不变的概率为99.0%,加息25个基点至5.50%-5.75%区间的概率为1.0%。到12月维持利率不变的概率为77.2%,累计加息25个基点概率为22.6%,累计加息50个基点概率为0.2%。

10月31日日本央行公布利率决议:

“最后的武士”——日本央行政策会议在即,全球投资者都在密切关注日本央行的动作,尤其是行长植田和男是否会再次“突袭”。

即便是美日利差持续扩大,日元明显弱势,但日本并未打算放弃超宽松的货币政策。从目前来看,日本政府既要保持低利率,以刺激经济和工资型通胀,又要维稳汇率,防止输入型通胀侵蚀国内购买力,减缓国内复苏。很显然,日本央行仍将面临两难抉择。

11月2日英国央行利率决议:

市场普遍认为,由于英国CPI通胀低于英国央行8月的预测,且经济似乎正处于衰退边缘,英国央行将暂停加息,英国利率维持在5.25%不变。

分析师表示,英国央行将在指引中为未来的的加息保留更多可能性,但本轮加息周期已经达到了峰值。在11月决定之后的几周内,我们和英国央行都预计总体通胀率将从目前的†6.7% 降至5% 左右。如果出现这种情况,央行的压力将大大减轻。

中美关键经济数据

中美关键经济数据

11月3日北京时间20:30美国非农就业报告

分析师普遍认为,10月非农就业人数将放缓至16.8万人,不及9月份的一半(33.6万人),主要是受休闲和酒店业临时招聘放缓,以及美国汽车工人罢工的影响。

市场预计失业率为3.8%与前值持平,若失业率飙升至4%,根据萨姆法则这可以被视为可能出现经济衰退的信号。

10月31日北京时间9:30中国10月PMI数据

10月制造业PMI数据发布在即,普遍预期将继续回升。9月制造业PMI为50.2%,重返扩张区间,且为连续四个月回升。非制造业商务活动指数反弹至51.7%,结束4月以来的持续下降趋势。

华创证券研究所副所长、首席宏观分析师张瑜预计,未来工业生产增长保持平稳,10月制造业PMI或能继续回升。一方面,国庆文旅消费继续恢复,有望带动餐饮、线下消费以及相关行业生产的回升。另一方面,在促销带动下,汽车零售稳中有升。此外,美国零售回暖,出口或有所上行。

10月31日北京时间18:00欧元区10月CPI

数据统计,欧元区10月调和CPI初值将从9月的4.3%降至3%,整体CPI的下降的原因是受上年同期高基数的影响,能源价格在2022年10月达到顶峰,此后通胀呈下跌趋势。

剔除能源和食品的欧元区10月核心调和CPI同比初值预计从9月的4.5%降至4.2%,并在2024年将继续放缓。

多家巨头财报将发布

多家巨头财报将发布

11月2日“减肥药”巨头礼来、诺和诺德公布财报

市场对减肥药的狂热追求似乎已无法阻挡。减肥药物Ozempic和Wegovy的研发公司诺和诺德,以及药物Mounjaro背后的礼来公司将于11月2日公布Q3业绩。

市场预期诺和诺德三季度营收572.1亿元同比增长25%, 营业利润为254.3亿元,同比增长26%。今年以来诺和诺德的股价在纽交所已经累计上涨约50%。

市场预期礼来三季度营收为89.9亿美元,同比增长近30%,但盈利将大幅下滑,净利润为7.2亿元,同比下滑超150%,且每股亏损为0.11美元与去年同期相比下降105.6%。

GLP-1的爆火更多是表象,对于礼来、诺和诺德而言,已然到达一个新的发展节点,需要依靠收购更快实现扩张。

苹果财报与产品发布接连登场

苹果周二宣布,他们将于北京时间10月31日上午8点举办名为"Scary Fast"的发布会。媒体称,苹果届时可能会发布搭载M3芯片的新款iMac,以及搭载M3 Pro和M3 Max芯片的新款MacBook Pro。

而这个日期距离他们发布第四季度财报的仅有3天。

11月2日美股盘后苹果将公布财报,分析师普遍预计,苹果三季度营收为893.1亿美元,同比下降1%,每股收益为1.39美元,这一数据将为投资者提供重要的参考,以了解公司的经营状况和发展趋势。

其他重要数据、会议及事件

其他重要数据、会议及事件

11月1日美国财政部公布最新发债计划

美国国债市场已出现需求不足的迹象,若美国财政部继续提高债务发行规模,国债市场或面临新一轮冲击。

11月1日美国财政部将公布未来三个月的债券发行计划。此前美联储的一份发债报告进一步扩大了债务发行规模,引发了人们对债券发行后需求不足的担忧,导致美国10年期国债收益率突破5%。

美国银行上调了未来几年的美国财政的赤字预期,预计到2026财年,美国的超支将从2023年的1.7万亿美元增至2万亿美元。推动这一增长的主要因素是美国借贷的利息支出增加,迫使财政部不断发行更多债券。

摩根大通预计未来国债发行量将增加,并指出2023财年的赤字比此前预期高出1000亿美元,美联储的量化宽松政策将持续到2024年,并产生7200亿美元的融资缺口。

10月30日香港高院就中国恒大清盘举行听证会

中国恒大集团没有在截止日期前向香港法院提交辩护文件。关于该公司的清盘听证会定于下周一举行将于30日在香港高等法院就清盘呈请举行聆讯,全球负债最多的房地产开发商的资产是否被清盘,届时结果将直接呈现在全球大众面前。

以色列地面进攻开启巴以冲突进展

以色列总理内塔尼亚胡10月28日晚在特拉维夫举行的新闻发布会上说,随着27日晚以军更多地面部队进入加沙地带,以军针对巴勒斯坦伊斯兰抵抗运动(哈马斯)的“第二阶段战争”已经开始。市场关注进入第二阶段的巴以冲突进展。

A股1500余家公司将公布业绩

据Wind数据统计,下周A股将有1500余家上市公司披露2023年三季度业绩报告,包含招商蛇口、顺丰快递、比亚迪、新希望、泸州老窖、中国石油、德邦股份、中国银行、民生银行等企业。

第六届进博会举办

第六届中国国际进口博览会将于11月5日至11月10日在上海举办,共有128个国家和地区的3400多家企业参加,参展商多于去年,恢复到疫情前水平。第六届进博会也是自2020年新冠疫情暴发以来,首次全面恢复线下举办。

澳大利亚总理访华

澳大利亚总理阿尔巴尼斯11月4日至7日访问中国,这是他上任以来首次访问中国,也是2016年以来澳大利亚总理首次访华。中国是澳大利亚最大的贸易伙伴,对华贸易约占澳大利亚贸易总额的三分之一。

28240亿元逆回购将到期

Wind数据显示,下周央行公开市场将有28240亿元逆回购到期,其中,周一至周五分别到期8080亿元、5930亿元、5000亿元、4240亿元、4990亿元。

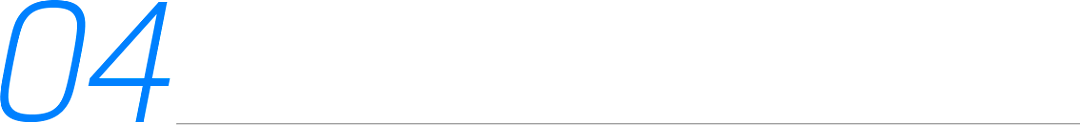

打新机会

打新机会

A股将有两只新股网上发行。

其中,10月30日周一发行联域股份,该公司专注于中、大功率LED照明产品的研发、生产与销售,产品主要应用于户外、工业照明领域,并持续向植物照明、体育照明、防爆照明等特种照明领域拓展。

11月2日周四发行的是中邮科技,该公司是国内智能物流系统领域领先的综合解决方案提供商,长期专注于智能物流系统的研发、设计、生产、销售以及智能专用车的改造设计及销售。

港股方面,锅圈食品在港交所向全球发售0.688亿股,发售价5.98港元,预计股票将于11月2日在交易所上市交易。

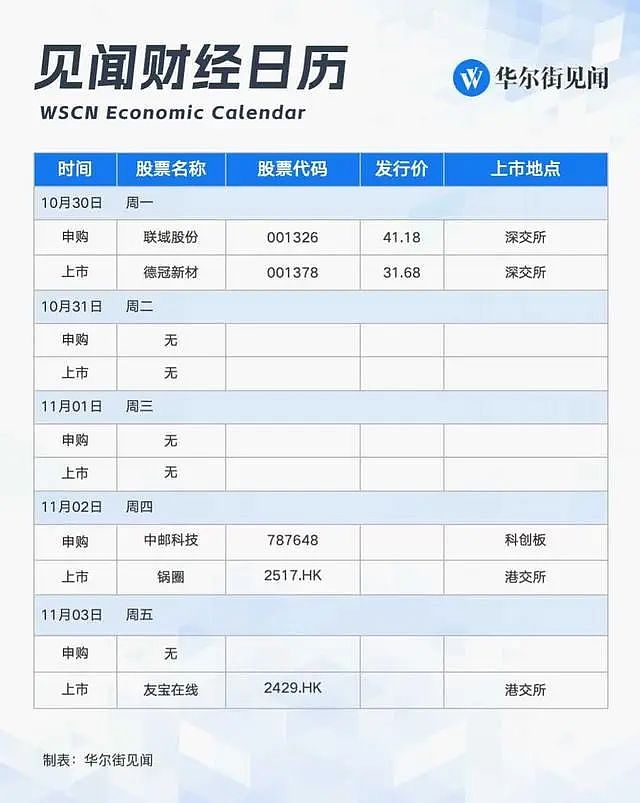

共计34只新基金发行,其中指数型基金8只;混合型12只;债券型基金3只;QDII型基金3只;FOF基金3只;纯债型基金1只。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64