铁矿石大涨,港股“技术性牛市”,市场回暖了?(组图)

近期,中国资产迎来爆发,港股大涨、恒生国企指数进入技术性牛市,全球资金正重返中国市场,“做多中国”交易又回来了?

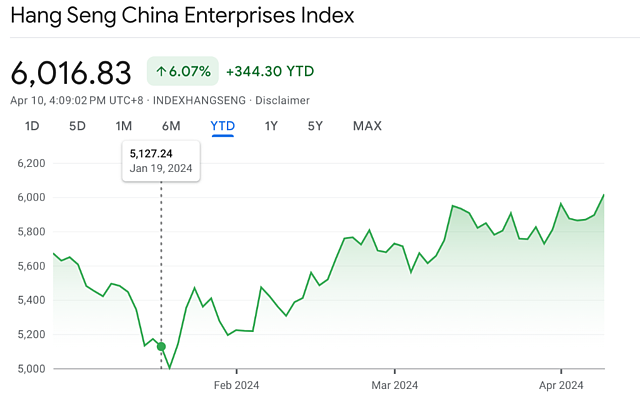

4月10日,港股大涨,恒生国企指数涨超2%,报6016.83点,较1月创下的阶段低点涨幅达到20%,进入技术性牛市。

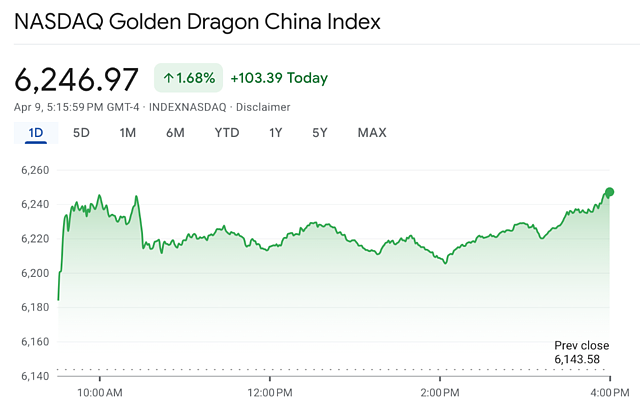

隔夜美股,中国资产大爆发,纳斯达克中国金龙指数涨1.68%。目前纳斯达克中国金龙指数的市盈率只有20倍,而美国纳斯达克指数的市盈率达到了30倍,从估值角度来看,中概股仍颇具吸引力。

中概互联网ETF持续上涨,4只中概互联网ETF今日涨幅都到达约2.5%。根据数据显示,按2023年盈利预期,中概互联网股的估值在2023年9月对应PE为15.7倍,23年12月对应PE为14.2倍,而2024年3月已下降至13倍附近,处于低位。

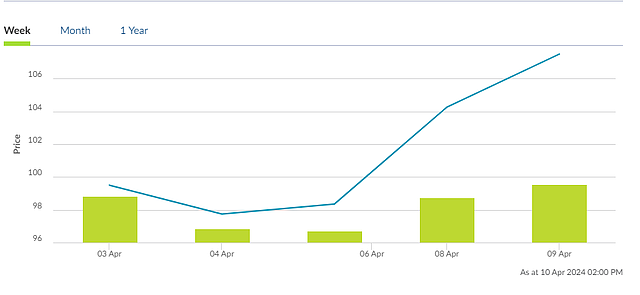

同时,新加坡铁矿石期货价格创下两年多来最大的两日涨幅,分析指出,这一变化主要得益于世界第二大经济体——中国的钢铁需求和产量增长的积极前景。

美股吸引力逐步消失

美股吸引力逐步消失

弘则研究在最近发布的报告中指出,美国经济数据强劲,降息预期持续受挫,美国风险资产尤其是美股吸引力逐步消失,投资美股的风险收益比在降低。

在通胀预期卷土重来之时,市场对美联储的降息预期面临“崩溃”的局面,目前,美联储基金期货12月合约显示,今年的降息预期约为60个基点,而2024年初的降息预期约为150个基点。

在降息预期逆转之际,美股市场出现明显呈现出“涨不动”的态势:道琼斯工业平均指数上周下跌2.3%,创下2023年3月以来最差单周表现。标普500指数上周下跌近1%,为1月早些时候以来的最大单周跌幅。

高盛的数据显示,对冲基金上周连续第二周净抛售全球股票,这几乎完全是由卖空推动的,为自1月中旬以来对冲基金最大的抛售力度。

华尔街见闻此前分析指出,本周美股涨势还将面临关键考验:一是通胀数据过热会否再次扼杀降息希望;二是美股一季度的财报季拉开序幕,企业的盈利能力和前景能否支撑起当前的较高估值。

中国资产的性价比开始凸显

中国资产的性价比开始凸显

摩根士丹利在最新发布的报告中表示,全球资金正在重返中国股市,随着部分基金对中国市场的看跌情绪有所缓和,全球长期投资者撤出中国股票市场(A股和港股)的行动已经按下暂停键。

弘则研究在报告中指出,与美股相比,当前投资中国股市的性价比更高,中国股市更具有吸引力,尤其看好港股。

兴业证券首席策略分析师张忆东表示,港股经历了信心回落的“最冷寒冬”,高胜率资产或将引领“春回港股”。

截至2024年3月20日,恒生指数相对于中国10年期国债收益率计算的风险溢价为9.48%,处于2008年以来的高点附近,恒生指数相对于美国10年期国债收益率计算的风险溢价为7.50%。而对比全球其他主要股市,截至2024年3月20日,美股的风险溢价甚至是负的,日股的风险溢价仅2.76%,欧洲股市的风险溢价仅4.34%。

除了港股风险溢价之外,张忆东指出,对比港股代表性股票与美股同类个股的估值,港股具有明显折价。

以科技行业为例,港股腾讯、阿里、京东、网易、百度的PE估值在8-16倍左右的区间,PEG在0.7-2倍之间,而美股谷歌、微软、脸书、亚马逊的PE估值在20-40倍之间,PEG在1-2倍的区间。

多家外资机构近期发布报告,不约而同地指出,随着中国经济回升向好、海外流动性紧缩趋于缓和、跨境投融资便利化程度不断提升和公司治理状况逐步改善,中国资产将吸引越来越多的外资进入。

近期的中国宏观经济数据显示,中国经济正在形成一个潜在的底部,中国3月制造业PMI指数6个月来重返扩张区间,服务业PMI也创下自6月份以来的最高,而标普全球PMI中的一项工厂指数也达到了13个月以来新高。

汇丰最新数据显示,超过90%的新兴市场基金正在增持中国股市,今年2月和3月,全球投资者连续两个月通过港股通净买入中国内地股票,上一次出现这种情况是在去年6月和7月。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64