瑞银:超配黄金股的七个理由(组图)

在经济不确定性、地缘紧张加剧背景下,今年以来黄金走势成为了市场关注的焦点,近期随着地缘风险减弱,黄金本周持续下行,金价见顶了吗?瑞银直言,黄金的涨势仍将持续,继续超配黄金股。

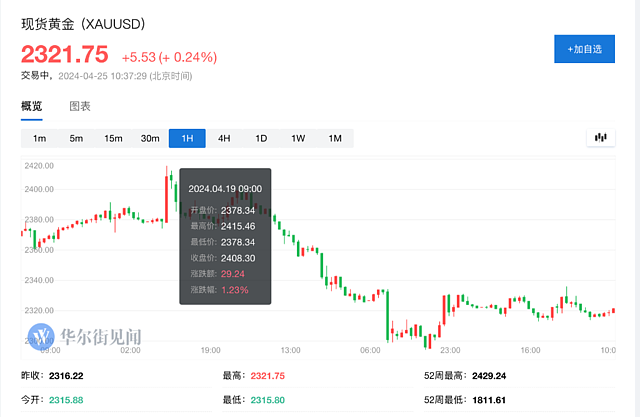

现货黄金价格出现回调,截至发稿,现货黄金小幅上涨0.24%至2321.75,本周以来金价累计跌超76美元。期货方面,COMEX黄金期货价格4月22日跌幅超过3%,4月23日再度回落,跌幅超过1%,截至发稿,COMEX黄金期货跌0.56%,报2328.90美元/盎司。

4月24日,瑞银策略师Andrew Garthwaite领导的团队发布报告称,黄金走势打破定价模型,继续超配黄金股,长期看,央行购金需求、美国财政赤字率高企、通胀保值国债(TIPS)收益率和美元走低、投资者的整体持仓情况等七大因素有望支撑金价和黄金股的上涨势头:

1.全球风险加剧,地缘政治局势紧张的背景下,各国央行实施多元化配置。央行购金需求成为近年来主导金价变动的主要因素。

2.随着美国财政风险增加,投资者将资金转移到黄金。美国的财政状况增加了美国政府债务的信用风险(惠誉在8月下调了美国政府债务的评级),稳定美国政府债务占GDP的比重,并保持低失业率的唯一可行方法是将实际利率保持在显著较低的水平,这将极大地提振黄金。

3.黄金即将被加密货币替代的担忧不再,黄金继续被视为避险资产和投资组合多元化工具,而加密货币则更像是一种风险投资。

4.与此同时,宏观不利因素正在转变为对黄金有利因素:通胀保值国债(TIPS)收益率和美元走低,这些"常规"宏观因素可能会推动黄金价格进一步上涨10%。

5.经通胀调整后,黄金尚未恢复到实际价格的历史高点(要达到这一水平,黄金需要上涨40%),与其他实物资产如股票相比,黄金价格并不高。

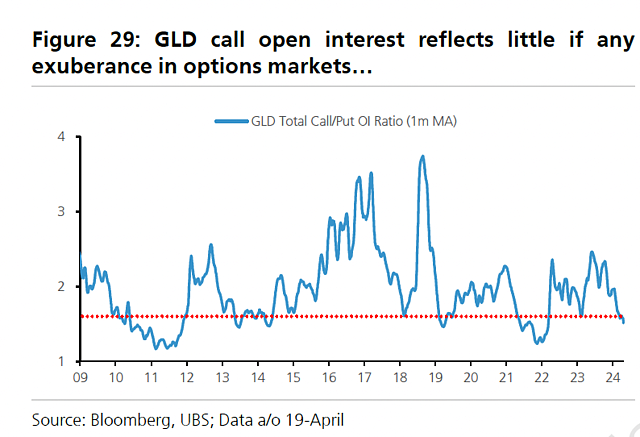

6.市场定位(即投资者的整体持仓情况)并没有完全反映出最近黄金价格的走势。GLD期权市场并未表现出过度乐观的情绪,看涨期权的未平仓合约量相对看跌期权有所下降。

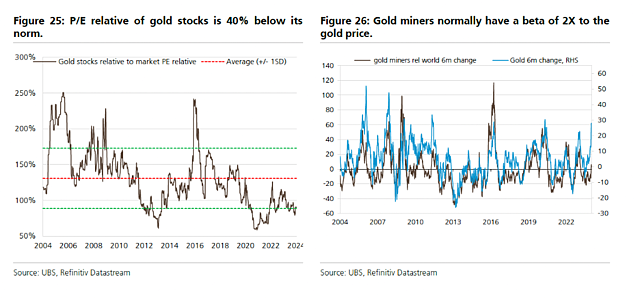

7.黄金股估值偏低,市盈率(P/E)比正常水平低40%。黄金股与黄金走势脱钩,如果遵循黄金开采公司的股价相对于黄金价格通常正常关系(贝塔系数为190/90即2比1),股价应上涨45%。

央行的购金需求

央行的购金需求

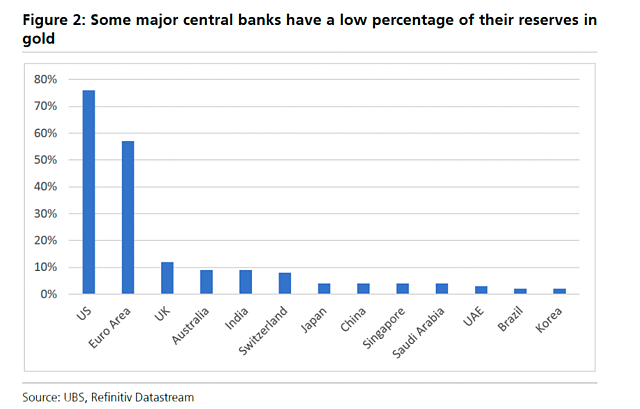

瑞银在报告中预计,各国央行强劲的购金潮大概率将持续,发达国家央行和新兴市场央行间的黄金储备量存在很大差异,新兴市场多数央行的黄金储备占比不到10%,预计随着各国央行继续实施多元化配置:

发达市场央行从金本位制时代就持有大量黄金,但主要经济体央行也有不少央行黄金储备占总储备的比重不高(日本、韩国)。

在新兴市场央行中,不同国家的央行间黄金持有量也不同,如果将超10%的储备配置为黄金(美联储和欧元区分别有76%和57%的储备是黄金),那么它们需要购买大约12万亿美元的黄金,这相当于目前黄金市值的75%(使用世界黄金协会对地上黄金存量的估计)。

尽管这一情况并非基本情景,但预计各国央行将继续向黄金多元化配置,鉴于历史上新兴市场央行对黄金的配置为零或非常少,建立黄金储备是有意义的。

地缘政治紧张局势加剧,进一步支持了向黄金多元化的举措,全球央行可能认为美国国债现在在结构上可能更加危险(原因既有美元风险,也有财政赤字水平的风险)。

美国高赤字率

美国高赤字率

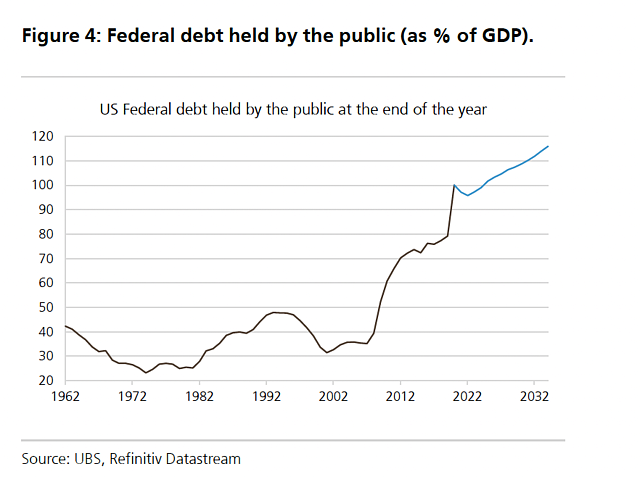

瑞银在报告中称,随着美国巨额财政赤字使得财政风险增加,要想稳定美国债务占GDP的比重就需要将实际利率保持在显著较低的水平,这将极大地提振黄金:

美国债务增长不可持续,致美国国债的信用风险上升(惠誉在8月下调了美国政府债务的评级),要想稳定美国政府债务占GDP的比重,并保持低失业率的唯一可行方法是将实际利率保持在显著较低的水平,这将极大地提振黄金。

如果我们以美国的最坏情况为例,那么所需的财政紧缩力度为GDP的5%。问题在于,在美国,为稳定政府债务占GDP比重所需的这种紧缩力度会导致经济衰退,这反过来又会导致通货紧缩和实际债券收益率大幅下降。

因此,我们认为需要更低的实际利率,才能在保持政府债务占GDP比率稳定的同时,实现就业率稳定但处于较低水平。另一种选择是政府违约(我们认为这种风险几乎为零,但如果发生当然会对黄金非常有利)。

瑞银认为,问题不仅在于美国政府债务和赤字的水平,还在于美国等国家财政支出理念的结构性变化——即政府或许将继续花钱,直到出现问题为止(欧洲是个例外):

美国国会预算办公室(CBO)预测,2024年美国政府预算赤字将达到GDP的5.3%,并在截至2032年的每一年都接近这一水平,政府债务占GDP的比重预计到2029年将上升至119%。

IMF在其基准的《财政监测报告》(Fiscal Monitor)中表示,数据显示,去年,欧元区等发达经济体财政赤字得到控制,但美国出现“幅度相当大的财政滑坡”,赤字占GDP的比例达到8.8%,是2022年的两倍多。

宏观经济的顺风

宏观经济的顺风

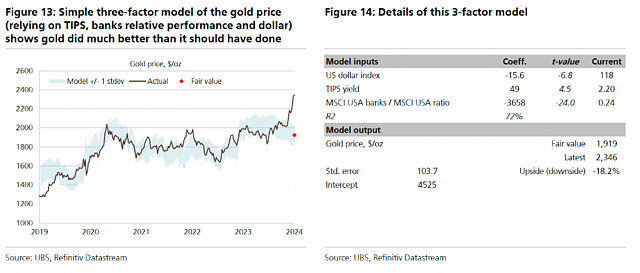

瑞银在报告中指出,全球股票策略模型表明,黄金价格通常由三个关键变量驱动:

1.金融风险的价格(以银行的相对表现或银行信用违约互换CDS的价格为代表);

2.实际债券收益率(以10年期通胀保护债券TIPS为代表);

3.美元(黄金是以美元计价的大宗商品,而绝大多数黄金需求来自非美国地区)。

瑞银认为,从现在的情况来看,上述三大宏观因素都将提振黄金价格:

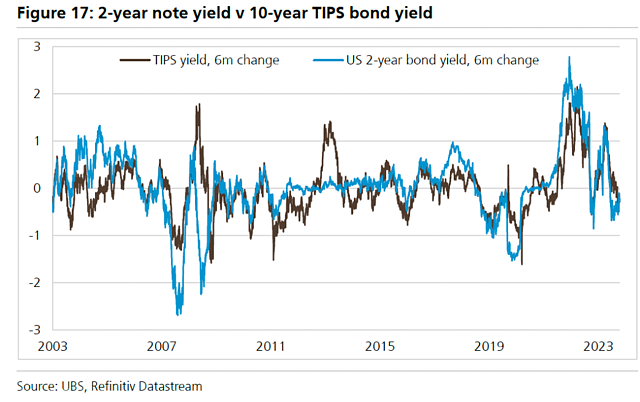

我们认为美联储降息幅度可能会超出市场预期,10年期通胀保护债券TIPS收益率将下降,TIPS收益率每下降1%,黄金价格就会上涨约9%。

预计到2025年底2年期国债收益率将达到3.3%。如果2年期国债收益率下降,10年期国债收益率也会下降。我们认为,通胀保值债券收益率TIPS最终可能会降至1%-1.5%的区间(如果通胀保值债券市场的期限结构与传统债券市场相同,那么TIPS收益率应为0.8%)。

美元走弱,根据我们贵金属策略团队的模型,美元指数每下降1%,黄金价格就会上涨约0.8%。我们的外汇策略团队预计,到年底美元将略有上涨,但到2025年底将从当前水平下降下降。

在长期价值模型中,美元指数被高估了5.5%。美元受到实际利率差异的影响,如果我们观察我们对2025年底的预测,美国的降息幅度将高于欧元区。

黄金、黄金股仍有上涨空间

黄金、黄金股仍有上涨空间

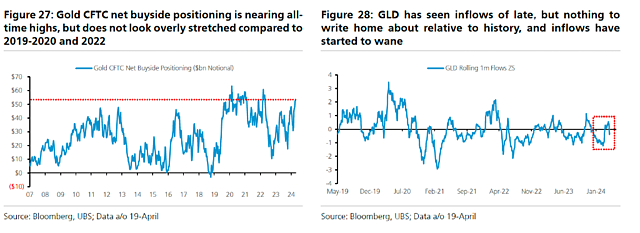

瑞银在报告中称,从某些指标来看,黄金的市场定位(即投资者的整体持仓情况)较高,但并未表现出过度乐观的情绪。

虽然CFTC数据显示,黄金期货多头持仓接近历史高点,但并未超过2019-2020年和2022年的高点。GLD ETF也有小幅流入,但与历史上大规模流入的水平相比不太显著。

同时,GLD期权市场并未表现出过度乐观的情绪,看涨期权的未平仓合约量相对看跌期权有所下降。与石油等其他商品类似,黄金的偏斜度往往是倒置的,即期权市场通常预期在现货上涨时,波动率会上升,反之亦然。看涨期权翼偏斜度在局部有所上升,但同样远低于历史极值。

瑞银总结称,当央行大量买入黄金时,它们实际上为黄金价格走势提供了一个下行支撑,形成了“隐含看跌期权”推动黄金上涨,且与历史上其他重大事件相比,当前的黄金涨势并不算明显。投资者情绪可能需要进一步升温,才能支撑更持久的上涨:

我们分析了黄金"现货上涨/波动率上升"的时刻,如科网股泡沫(可能指20世纪90年代末的互联网泡沫)、全球金融危机(可能指2008年的次贷危机)和石油禁运(可能指20世纪70年代的石油危机)。

与这些历史事件相比,目前黄金价格的上涨趋势并不算显著。尽管价格在上涨,但涨幅和波动性可能远未达到历史重大事件时的水平。

瑞银认为,与黄金价格相比,黄金股票的价格偏低,且异常地落后于黄金价格走势:

黄金矿业股票的相对市盈率比正常水平低40%,它们还与黄金价格脱钩,如果它们遵循与黄金价格的正常关系,股价本应上涨45%。我们可以看到黄金股票是黄金价格相当有效的投资工具,但其贝塔系数为190/90(即2比1)。如果保持这种关系,那么黄金股票本应再上涨约45%。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64