2017年福布斯中国富豪榜中 许家印成新首富(图)

最近几日,在所有的中国企业家中,许家印似乎抢尽了“头条”。

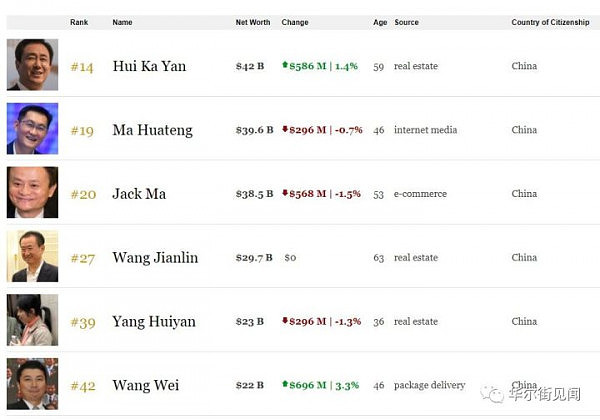

刚刚发布的2017年福布斯中国富豪榜中,许家印以420亿美元的个人财富位列第一,马化腾(396亿美元)和马云(385亿美元)分列第二、三名。

这一排位与10月12日发布的2017胡润中国百富榜类似,即许家印以2900亿元的财富力压“二马”,跻身中国首富。马化腾、马云家族财富分别为2500亿元、2000亿元。

胡润说“许家印的财富增长主要是这半年,涨了2000亿,平均一天涨10亿,这是1999年以来财富增长速度最快的一次。”过去一年间恒大在股票市场风光无限,中国恒大带动了内房股在港股市场的强势大涨,恒大股价不断创造新高,今年以来累计涨幅已经超过800%,许老板的资产一年间翻了近4倍。

在房地产降温的大趋势下,今年榜单上房地产富豪的占比和排位都出现下滑。昔日首富王健林家族就资产缩水滑落到第四位或第五位,地产商中唯独许家印的恒大集团发展最为迅猛。

那么,许家印凭什么超过马化腾和马云成为中国首富?

首富过山车背后的“恒大模式”

文/熊颖,首发于总第823期《中国新闻周刊》

2017年9月18日,福布斯数据显示,许家印身价增至391亿美元,略高于马化腾和马云,再一次成为中国首富。

之所以说“再一次”,是因为2009年11月,许家印也曾登顶首富宝座。

不过此次许家印“首富之位”还没坐稳,随着尾盘恒大股价冲高回落和腾讯股价的小幅上涨,几个小时后马化腾以388亿美元的身价再回榜首。

透过许家印两次登顶又两次回落的首富过山车,可以看出,恒大的商业模式并非一成不变,从低谷期的特价销售,到扩张期的疯狂圈地,再到成熟期“三低一高”的模式转型以及多元化的轻资产布局,“恒大模式”渐隐渐现。

1,“特价模式”让利回血

许家印第一次和“首富”联系在一起是2009年冬天。

2009年11月5日,恒大在香港联交所正式上市。当天收盘,恒大市值达到705亿港元,恒大总裁许家印也凭借68%的持股将479.49亿港元(约合人民币422亿人民币)收入囊中,首次成为中国首富。

不过,这个首富之位来得有些迟,2008年许家印本有机会坐在这个位置。2007年,恒大启动IPO计划,当时业内人士预测,如果恒大在香港上市成功,许家印将有可能成为中国的新一任首富。之后反转的剧情是,2008年3月20日,土地储备量位居全国第一的恒大集团在香港首次公开发行股票遇冷搁浅,许家印的首富之路也因此中断。

IPO计划失败后,恒大资金链几近崩溃,不少业内人士甚至直接将其与“死亡”挂钩。不过“被收购”“被倒闭”的恒大随即拿出业绩打脸“吃瓜群众”,2008年恒大实现销售收入118亿元。

中国房地产指数系统秘书长、搜房控股有限公司董事长莫天全曾公开表示,2008年下半年全国主要城市商品房的成交量都有40%左右的下滑。在楼市遇冷的大背景下,恒大这场“业绩争夺战”打得并不容易。

为了挽救资金链、回笼资本,恒大地产开启“特价模式”。2008年国庆期间,恒大地产在全国12个核心城市的18个精品楼盘同时开盘,并予以“八五折”特价销售。而这一“让利策略”让恒大在国庆黄金周短短七天时间内取得了50亿元销售业绩,占2008年全年业绩的42.37%,成为资金链回血的第一大功臣。

2009年3月5日,参加完全国两会政协联组会议的许家印在媒体围堵时回应恒大资金链问题,“去年一季度,恒大计划上市,但受到金融危机影响延缓了,120亿~150亿的融资计划没有实施,对企业有很大的影响,恒大因此比别的房地产企业多了一个寒冬。”随后许家印话锋一转,“但对于恒大来说,最冷的寒冬已经挺过去了。”

接下来迎接恒大的是“柳暗花明又一村”。沉寂了一年的恒大卷土重来,2009年重启IPO。此次的上市之路,恒大走得尤为顺利,截至公开认购时,恒大保证金认购额高达38.6亿元,较其招股首日超额近五倍。

一年时间,从跌入谷底到重新登顶,无论是上市还是成为首富,对恒大和许家印来说都不是易事。

2,高负债下的“圈地运动”

恒大的关键词有很多,而最让人印象深刻、出现频次最高的有两个:一个是高土储;另一个是高负债。

2006年,恒大引入美林、德意志银行等多家国际知名投资机构约10亿美金的投资后,开始疯狂“圈地”。到2008年,恒大从偏安广州一隅到全国22个城市,土储面积增至4600万平方米,翻了8倍。而彼时,各大房企放缓拿地速度,2008年,碧桂园的土储面积稍逊恒大,为4439万平方米;富力地产土储面积2537万平方米、万科土储面积2281万平方米,均约为恒大土储面积的一半。

然而,2008年土储面积的成倍增长,于恒大而言只是开始。

恒大在之后的“圈地运动”中显得更加果敢。2010年,房企拿地基本处于停滞状态,消耗库存是房企间达成的无声默契。而这个时候恒大反其道行之,大手笔买买买,成为房企中的“一股清流”。2010年,恒大土储面积再次翻番达到9600万平方米,不但成为了全国最大的“地主”,还比土储面积位居第二的绿地集团高出一倍。

伴随高土储一同到来的还有高负债。2008年恒大负债合计199.39亿元,而这一数字在2009年为499.14亿元,2010年涨至830.86亿元。虽然高负债在房地产行业已成常态,但每年负债额几乎成倍增长的房企却仅恒大一家。

高负债一方面有利于房企抓住机会快速扩张;另一方面也容易给企业带来“资金链紧张”的沉重打击。然而让公众不解的是,2008年IPO失败后,恒大资金链几近断裂,已经在高土储上“栽了跟头”的恒大为何还打算在同一个地方摔两次。

恒大对“圈地”的热情在房企中显得有点特立独行甚至一意孤行。不过时间证明恒大的眼光确实独到,随后各大房企加入圈地热潮、“地王”频现,而恒大却早已凭借先发优势低成本购入大量土储。

易观智库房企中心研究总监严跃进告诉《中国新闻周刊》,“土地储备是衡量上市房企的一个重要指标。所谓“巧妇难为无米之炊”,土地是最基本的投资生产要素”,而这一道理,恒大2006年就已经参透,是最早一批具有土储意识的房企。

俗话说,“舍不得孩子,套不到狼。”2017年6月30日,恒大土储面积达到2.76亿平方米,且今年上半年新增土储就超过6000万平方米,遥遥领先其他房企;此外,恒大负债合计13248亿元,几乎相当于同行万科和碧桂园上半年的负债总和。

在高土储和高负债的策略下,地产行业起步较晚的恒大一路狂奔。2016年,恒大土地储备、销售金额、资产规模、营收规模均超万科,最终成为龙头老大。

今年以来,恒大股价更是持续走高,7月27日许家印资产净值超过万达集团董事长王健林,成为国内地产首富;9月18日,恒大股票涨至27.75港元,再创历史新高,许家印也因此成为中国首富。

3,向低负债轻资产转型

高土储和高负债给恒大带来高增长的同时也带来了高风险,已经做过“老大”的恒大决定放慢步伐、稳健发展。“求变”是恒大2017年给自己的新标签。

2017年8月28日,恒大在中报里提到三个转变:一是从“规模型”发展战略向“规模+效应型”发展战略转变;二要从高负债、高杠杆、高周转、低成本的“三高一低”向低负债、低杠杆、低成本、高周转的“三低一高”发展模式转变;三是完成“房地产业”向“房地产+服务业”转变。

三大转变,并不是恒大的随心起意,一直都在“等风来”的恒大终于迎来了自己转型的时机。

2017年上半年,恒大合约销售达人民币2240.9亿元,合约销售建筑面积为2475.1万平方米;同时,恒大实现收入1879.8亿元,较去年同期上升114.8%,实现净利润231.3亿元,较去年同期上涨224.4%,股东应占利润188.3亿元,较去年同期上涨832.2%。亮眼的业绩为恒大的战略转型做足了准备工作。

从“三高一低”向“三低一高”的转变是恒大最为重视,也最下功夫的一个。2017年上半年,恒大提前完成了共计1129.4亿元的永续债赎回工作,既是恒大降低负债的决心,也是其转变迈出的第一步。

接下来恒大要走的“第二步”“第三步”还有很多,就像负债不是一天堆积而成的,恒大的“减负”工作也只能循序渐进。为此,恒大准备在2017年7月至2020年6月,将土储总量控制在每年负增长5%~10%;力争在2020年6月30日将负债率将至70%左右。

如果说“三低一高”模式对负债率提出的要求仅仅停留在一个模棱两可的数字上,那从“规模型”发展战略向“规模+效应型”发展战略的转变,就为降低负债指明了具体的操作方向:一方面,适度降低土储规模以减少土地款支出,以审慎、务实的策略在必要地区补充优质土地储备;另一方面,通过收购兼并、合作开发等项目获取方式为下阶段拓展项目。

不过恒大要想在2020年实现这一目标并不是其在中报里规划的那么简单。伴随房企股价高涨的,还有对房地产前景的不看好,恒大未来将要面对的绝不仅仅只有“高负债”和“高土储”这两大包袱。

恒大的转型不仅仅停留于房地产,还意味着更多元化的发展,而多元化的目的是为了帮助恒大实现轻资产。不光是恒大,越来越多的房地产企业走上了多元化的发展道路,比如万达的“去地产”模式、地产+金融、地产+旅游的多重组合方式。

恒大的“房地产+服务业”,加的也是多元化。恒大在其2017年中报提到,2016年集团完成了以地产为基础、金融、健康为两翼、文化旅游为龙头的多元化产业布局,完成了由“房地产业”向“房地产+服务业”的转型。

不过恒大的多元化究竟能给恒大带来多少收益仍是一个未知数。至少以目前的现状来看,恒大冰泉18亿元出售、恒大文化从新三板摘牌,恒大淘宝挂牌新三板以来4年半亏损超30亿元,恒大想要通过多元化来实现轻资产可能并不乐观。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64