CMC Markets | 调略!人民币日元汇价恐更甚于人民币美元

人民币汇率在岸(CNY)、离岸(CNH)价格双双进入市场敏感的心里关口区域,6.96 — 7区域。其中离岸(CNH)今日亚盘时间汇价一度上试6.98水平上方,近期汇价可能将考验“7”整数关口。

人民币贬值因素很多,从我们4月4日“中美利差收窄至历史较低水平 人民币下半年恐出现贬值”的一文中,我们以“中美利差因素”作为人民币贬值的主要因素切入分析。

时至今日,逻辑因素的变化和突出,我们认为以下几点值得注意:

1、美元强势问题

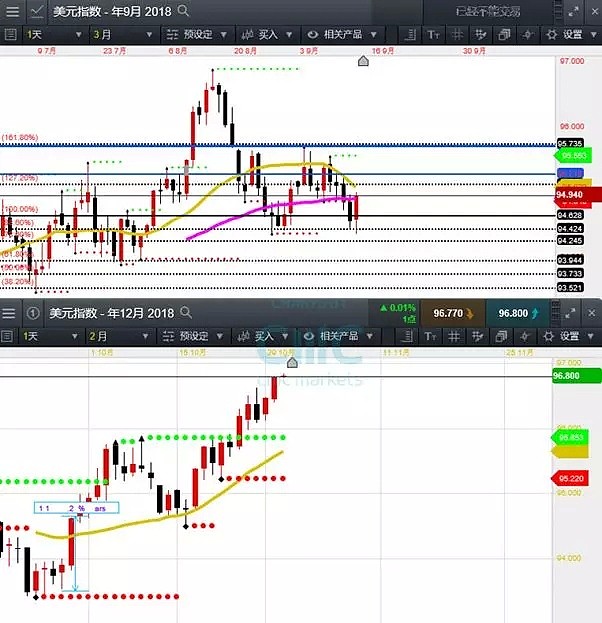

美元近期表现不弱,技术走势上,美元期价(12月合约)走势已经上升至96.8水平附近,结合9月期货合约看,当前美元期价走势接近8月15日高点,短期可能再度创出年内新高。

推动美元走强的因素,剔除美国基本面数据不弱之外,美元最大对手权重货币对欧元出现基本面的不确定性。

德国总理默克尔已经表态不再谋求连任,这在意大利财政扩张被欧央否决后,欧元区经济体中已经出现经济、政治上的不稳定因素,打压了欧元汇价,提升了美元汇价。

从人民币的对手盘角度看,人民币并非是美元的主要对手盘(即权重货币对),因此美元上涨周期中,心理暗示及信心因素对于USDCNH的多头有利。

2、保经济,货币政策宽松边际趋于放松

前三季度,我国GDP增速为6.7%,从总量增长看,维持稳定,全年可控制在6.5%的增速水平上方。在10月19日 “人民币心理区域将遭受测试”一文,我们对CPI、PPI、做了详细分析,结合目前复杂的外部环境,我们认为三季度整体经济数据的表现是不足的,货币政策之后宽松力度的边际可能会加大。

货币政策的宽松,对于本币汇价来说,是有利于助推贬值的。

3、人民币对日元(CNHJPY)汇价此后表现可能将更明显于人民币美元(USDCNH)

对于人民币汇价的构成机制来看,人民币汇价自身就是一揽子货币的组合,此前投资者更多的目标可能是在人民币对美元上(USDCNH),结合周二我们评论此次日本首相安倍访华目的看。我们认为此人民币对日元的汇价表现可能将更明显于人民币美元。

安倍晋三此次时隔7年访华,和中国重开货币互换,总量涉及到为期3年规模为2000亿人民币/34000亿日元的货币互换协议。

根据日本政府2018年1月公布的数据显示,赴日游客连续6年保持增长,中国贡献最大,2017年,中国大陆赴日游客同比增加15.5%,达到735.58万人次,连续三年名列“赴日人数地区排行榜”首位。

再看中日贸易数据方面,近十年来看,中日贸易顺差呈现了明显的波动,大体间维持一个平衡,中日贸易之间不存在绝对的顺差与逆差关系。

(Source:Bloomberg)

以现有两国货币政策,以及国债收益率为基础,进行假设:

日元基础利率为0,10年期国债收益率控制在0.1%;中国基础利率为1.5%,10年期国债收益率为3 — 3.5%;

中国拿到34000亿日元,3年后时间价值上限是34102亿日元;

日本拿到2000亿人民币,3年后时间价值就是2185 — 2217.4亿人民币;

因此从3年后角度看,日本政府是可以赚到更多的人民币,对于这部分产生的人民币净头寸,人民币兑日元贬值当然是有利于中国政府的。

从市场表现看,人民币对美元今年贬值了11%,而对日元升值了9%,在逻辑正确的判断下,人民币对日元此后汇价的波动潜力是将胜于人民币对美元。

对于日本来说,因其外汇市场的开放,完全可以用美元来对冲这部分风险。且以足够商品贸易充当抵押物的货币互换是可以忽略货币贬值风险的。

日本此举更多是“寻求多元化的突破”,对中国来说,则是为试点人民币国际化再打下向前的进程。

文中提及相关要点回顾链接:

4月4日 CMC Markets市场分析:中美利差收窄至历史较低水平 人民币下半年恐出现贬值

10月19日 CMC Markets:人民币心理区域将遭受测试

10月30日 至诚而不动者,未之有也-——评安倍访华

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64