开发商违约欠款、破产卖地:中资影子银行进入至暗时刻

澳洲信贷市场步步紧缩,银行业对房地产商的放贷政策不断设限,楼市下行的阴影已经令澳洲的的房地产开发商如履薄冰。

澳洲信贷市场步步紧缩,银行业对房地产商的放贷政策不断设限,楼市下行的阴影已经令澳洲的的房地产开发商如履薄冰。而最新悉尼一家中资开发商进入托管、继而卖地清算的消息,再次折射出部分开发商,以及将钱借给开发商的贷款机构,在危机四伏的楼市中风雨飘摇的险境。

在整个市场还在温暖的泡沫中游泳之时,没有人愿意放弃赚钱的机会。非银贷款机构乐于加大筹码,向开发商提供贷款,从中获取可观的账面利润。但账面可能只是数字的同义词,安全变现之时才能拿到真金白银。

在每个国家的每一幅楼市泡沫中楼起楼塌的景象中,都不会缺少开发商和影子银行一同起飞、又一同跌落的故事。

2012年至2017年澳洲楼市的繁荣五年,写就了这些故事的开头,自2017年监管收紧、银行紧缩信贷、中国限制资本流出等多重因素作用之下,房价应声而落,市场参与者的风控措施被瞬间击穿,才蓦然发现承担了自己根本无法承担的风险。

来自网络图片

项目易主

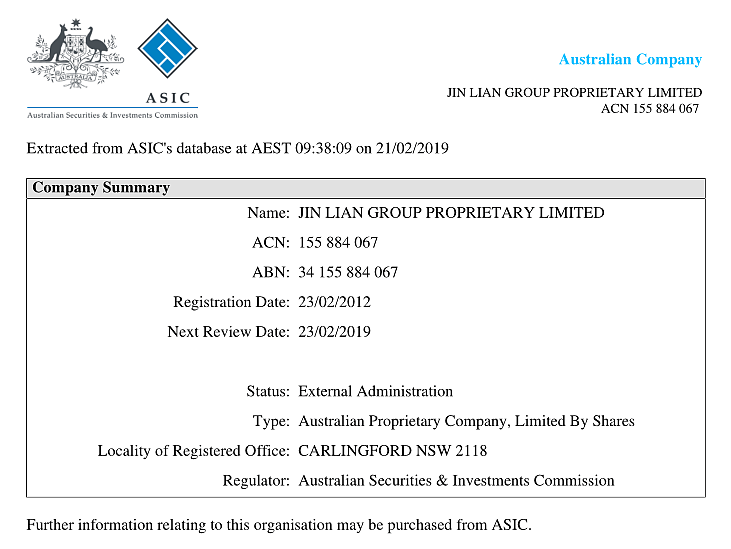

2月20日,一则不太引人注意的消息出现在澳洲当地媒体上:金联集团接管人以2150万澳元的价格出售了位于悉尼Carlingford的7843平方米的公寓用地。据销售代理商高力国际称,金联集团是“幸运的”,有许多买家对这块地感兴趣,接手这块地的是另一位香港的中国买家。

Carlingford是位于悉尼CBD以北18公里处的一个热门区域。2012年至2017年房地产热潮涌动的时期,Carlingford及其姐妹地区Epping的公寓如雨后春笋般耸立起来。

金联集团原计划在Carlingford一块被称为Tanderra Residential的土地上开发120套公寓,项目坐落在Carlingford区的中心地带,据称整个项目价值9600万澳元。地块上原本是11栋独立屋,这是许多开发商用来获取开发所需的大片土地的常用方法。

2016年底,澳洲资本(Australia Capital Ltd)与澳洲金联集团联合发布声明,称澳洲资本将为金联集团旗下 “Tanderra Residence Carlingford”房地产项目提供融资,但并未公开融资额的具体数字。

与澳洲的其他中资开发商相比,金联集团是一家相当低调的中资背景开发商,除了这则为“Tanderra Residence Carlingford”房地产项目融资的消息,网上很难查到关于这家公司的其它报道。

在与澳洲资本(Australia Capital Ltd)签订融资合同的仪式上,金联集团董事长金林发介绍说,金联集团是一家以悉尼地产开发为主业的澳洲本土华人地产开发公司,已开发和待开发项目累计约为3000套公寓,已实现总销售额达20亿澳元。

据信,去年5月,向金联集团提供贷款的私人贷款机构A Capital任命管理人McGrath Nicol收回债务。此前金联集团对一些公寓进行了打折,但仅预售了42套公寓,并且项目进展缓慢。向债权人提交的一份报告中说,金联集团与买家因“私人贷款”和销售差异问题存在争议,但该报告表明这些问题还需要进一步调查。

这并不是在悉尼北部唯一一个易主的公寓项目。今年早些时候,在同一地区,另一个接管人被任命出售位于Epping的Cliff路和Carlingford路的61套新建公寓。

另一家中资开发商一方集团也刚刚将其Carlingford青年路2-16号的地皮挂牌出售,开价2000万澳元。2016年,一方集团高调推出了首个澳洲房产项目——悉尼北区Lane Cove的精品楼盘项目Quartet。此前2014年一方集团曾豪掷9亿澳元收购澳大利亚第二大院线Hoyts集团。

澳银拟在澳开首家华资本土银行 服务华人投资者 来自网络图片

中资影子银行“纾困之路”

在金联集团进入破产清算、卖地还债的背后,不能不注意到一家中资贷款机构,澳银集团。

据报道,向金联集团提供贷款的私人贷款机构A Capital是澳银的关联公司。2016年底,时任澳银集团CEO的Angus也出席了Australia Capital与金联集团的融资签约仪式。

澳银集团于2016年由A Capital发起和建立,与来自中国大陆的银行没有关系。A Capital成立于2011年,为SIV人士提供金融商业服务。普华永道(PwC)和贝克麦坚时律师事务所(lawyers Baker & McKenzie)向澳银提供咨询服务。

澳银在2015年上半年完成第一次创始股的募集,成为拥有20位股东、最大单一股东控股不超过15%,初始注册资本超过1.5亿的公司,2015年下半年向APRA递交申请,拟成为在澳洲注册的商业银行。

作为一家私人投资公司,澳银曾表示筹集资金将投资于房地产、农业、矿业、技术和医疗保健等行业的高回报项目。据2017年5月的报道,澳银当时已经在悉尼、墨尔本和布里斯本投资了2000万-1亿澳元的住宅项目。

去年7月,当地媒体曝出,普华永道起诉了澳银,声称澳银欠其30万澳元的费用,外加对其咨询部门的技术服务欠款12.8万澳元。而澳银也发起了反诉,声称普华永道未能以合理的谨慎和专业行事,提供的在澳注册银行的建议有缺陷,还存在误导和欺骗行为。普华永道不仅无权获得任何未付费用,并且应该赔偿澳银浪费的500万澳元。

澳银不仅在注册银行方面遇到了麻烦,向开发商提供的融资进展也不顺利。去年7月,澳银与墨尔本一家开发商对簿公堂,澳银指控对方拖欠2300万澳元贷款。据法院文件,澳银声称,那个位于墨尔本市中心Coburg的公寓开发项目陷入超支,导致贷款违约,利率提高了14%。经初步协商,澳银要求开发商偿还超支的260万澳元,但遭到对方拒绝。

澳银已于去年暂停其APRA的银行牌照申请,目前尚无从得知澳银的债务收回状况。但澳银的案例已折射出中资影子银行的残酷现实:如果说房地产“变天”之风起于青萍之末,私人贷款机构正是最先尝到彻骨寒风的“青萍之末”。

“小玩家”VS. 大风险

在澳洲,非银贷款机构只占金融系统的6%左右,属于市场中的“小玩家”。但早在2017年4月,澳央行就警告说,在监管机构宣布了对银行的一系列限制措施之后,它已注意到影子银行的风险。

澳央行已将基准利率仍维持在史上最低纪录1.5%长达两年多。据2017年《澳洲金融评论》的报道,当时公寓开发贷款的标准利率为20%,但短期私人贷款的回报率超过30%。影子银行利用了大银行的“紧箍咒”踏上了飞速发展的快行道。

澳交所上市的华人贷款经纪公司N1 Holdings专为外国买家寻找资金。据称这家公司业务繁忙,每天都接到大量咨询,咨询者多为无法完成交房的购房者和无法从银行获得贷款的开发商。

澳大利亚审慎监管局(APRA)对影子银行并无直接监管责任,澳证券和投资委员会(ASIC)仅监管房贷机构,也并不监管商业开发或建筑融资贷款机构。也就是说,对于向开发商提供贷款的私人贷款行业来说,它仍处于监管真空状态。

2017年有业内专家表示,影子银行尚未对经济构成系统性威胁,因为任何潜在的损失都将由相对较小的贷款机构承担。但是,由于银子银行所受的监管相对较少,人们越来越担心可能出现的问题会对经济造成更大的破坏。

同年11月,APRA主席Wayne Byres在澳大利亚证券化论坛上发表讲话称,大银行的大部分信贷紧缩已经被小型银行和非银行机构所抵消。去年早些时候,CommSec首席经济学家克雷格·詹姆斯指出,非银行贷款机构的贷款正以近十年来最快的速度增长。

在去年5月份的联邦预算中,澳洲现任总理、时任联邦财长的莫里森公布了计划,让APRA有权对以前不受管制的非银行部门制定新的规则。

在澳洲,非银贷款机构尚不对整个金融系统构成冲击,但楼市下行时期,对非银贷款机构的监管将何时真正到位的问题,一再引起市场关注。而对于投资者来说,清醒地认识到非银贷款机构的风险,正是对自己的最好防护。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64