房地产投资的精髓

房地产投资的精髓

要打赢一场战争,首先要知道什么是胜利的精髓。

早在两千年前孙子就说过 “知己知彼,百战不殆”。理解精髓就会融会贯通,根据精髓的价值观衍生出一套科学和可持续的体系。像伊拉克,他们的最高指挥部只了解到美国人有空军优势,所以他们千方百计改善自己的防空武器,孰不知美国有优势的何止是飞机,而是形成的一整套体系。从间谍卫星的侦查,导航到巡航导弹的定点精准清楚目标,再到飞机消灭残余部队,电子机干扰地面所有防空火力,在这套体系下敌军怎可能靠着一两件武器就改变战争环境呢?

如果你也拥有先进的体系和武器,你就不会只靠情绪和喊口号来鼓舞部队战斗力了。

局外人看职业的房产投资人,和伊拉克军队看美国军队一样是雾里看花,总是说“他不过就是有钱,买了好几套房子而已。” 可是中间贷款,租赁,转贷,装修,选筹等等这些步骤他们看不见,也不想知道,而这些往往是最重要的。

少一些情绪与口号,多一些科学的理性是最重要的。我将会把文章本分成三个板块,第一是“道”,地产投资的核心精髓,正确的理念就是基石。第二是“法”,哪些事情是你不能做的。最后是“术”咱们来点先进武器,把真正精华的操作方法教给大家。

1

战争的精髓就是知己知彼,以这个为理念构造一套作战指挥系统就是美军强大的原因。所谓真言半句多,谎话一箩筐。地产投资的精髓也可以浓缩成几句话,不是大家常听说的地段,地段,地段,也不是好房子,好位置,好学校,更不是买得越早越多越好,这些话的本质就像鸡汤里常说的努力的人一定会成功一样,是正确的废话,构不成操作的要素。

我们开篇说的是少一些鸡汤,多一些方法,一切以实战出发,越贴近实际你就会越冷静,而不是靠人为情绪来激励自己,那我们就要讲透这个方法,那地产投资核心精髓是什么呢?其实就是用银行的钱来投资,用租客的钱来还贷款。

一个最标准满分的操作模式就是在买完第一套房子以后,你以后每套房子的首付都是上一套房子的refinance(二次抵押)来的,而你每个月的贷款都是租金补贴的。

在买房子微观操作上,我永远会问自己三个问题,

第一个问题是这个房子有没有改建,加建,增建等任何提升房屋本身价值的潜力。

第二个问题是当我做了一系列人为提升价值的工程后,银行会给我更高的评估值,高于我所有投入的总价值,我可以透过refinance套现我的投入和房屋的升值么?

第三个问题是当我完成这一系列的工程时,我会不会大幅度提高我的租金回报,让租金和贷款利息达到收支平衡?

简单来说所有购买的投资房必须要具备人为提升价值的潜力,而由人为的改造带来银行的高评高贷和正现金收入。

这套方法可能会带来几个质疑的声音。从澳洲本土投资人的角度来讲,会觉得“人为” 这套方法太简单,赚钱太少。网上贩卖的5-6千澳币的地产课程,都是讲你要做地产开发,去那些能开发公寓和连排别墅的区域,挨家挨户敲门,用土地期权去锁定几个地块,然后通过建筑师拿到开发许可后转手赚个几百万,再或者去富人区买旧房子,装修或加建,转手卖出去赚个几十万。

我并不反对这些土地开发,土地期权,旧屋改造之类的手法,但这一类的操作手法并不适合普通人,因为土地开发需要有良好的现金流支撑或者投资者资金支持,再者这一类手法的可控性太低。

我们首先说现金流的问题,我常说土地开发的利润是可估算的,但成本是没法估算的。例如我们在悉尼建一套duplex,就算最普通的区,至少在前期要准备40万左右建筑,买房和设计等前期的杂费,还要准备至少一年的时间里没有任何租金收入,单凭自己来补贴贷款利息。

这还只是一个小项目而已,普通家庭承受能力有限,一旦意外很容易功亏一篑。

第二个问题也是最重要的问题就是可控性太低,一个好的投资系统,一定要对各个环节有极高的可控性,这样你在实施这套系统的时候才能有最大的可能性达到你所想要的结果。我推崇的不是能赚多少钱,而是一定能赚多少钱。例如地产开发,很多环节是不控制在你手里的,为了那一张开发许可,你可以被地方政府搞的焦头烂额,因为最终决定这个许可给不给你不在于你,而在政府手里。建筑师给我保障不了,中介保障不了,没人能保障。

我们再说说旧房改造,翻新去转卖。这个事情是完全不可控的。例如你看到有一个人加建一层楼后转手多卖了几十万,有了几个这个案例后你就觉得你加建后,也可以转手卖几十万。可是问题就在于,人家之所以加建能卖到那个价钱,不是多几个房间,就有买家自动上门来送钱,而是很多因素的共振。如那个房子街道的位置,中介的销售技巧,加建的装修品味,房子所在的校区区域,更重要的是当时的市场热度。

所以我个人认为,相对于土地开发,通过装修和改建来提升价值后,去向银行增贷有更强的可控性。因为银行的估价师看事情很笼统,例如你把你家三房加建变五房,他/她只会看这个区几个五房卖出多少价钱,给你一个相似的评估价格,我说的那些细节基本不会考虑,有些用电子系统估价的银行更是如此。不过如果你根据银行估价的结果,真按这个价格拿去市场卖,你可能根本卖不到这个价格或要花非常长的时间销售。

总之一句话,相比于通过土地开发来增加价值,通过加建带来评估提升的增贷是可控的,增加租金收入也是可控的。例如Granny flat 盖完后能租多少钱,比这套房能卖多少钱更容易把控。

2

在变现房屋的升值方面,抵押是比转卖更好的方式。

举一个例子,假设说, Strathfield新造好的别墅能卖400万。二手旧屋只卖200万,粗略算一下,造一套豪华别墅的相关成本要100万。您拿手指一掐算,买地要200万,造100万,卖400万,那我岂不是造好一卖,就有一百万的利润?

现实是残酷的,实际上很多房子造好后根本就卖不到400万那个价格。因为房子和房子之间是不一样的,每一个中介的能力又不一样。装修,地块,所在位置,当时的市场状况,此类型物业的买家数量....

很多时候,这种小型开发的项目,不能像电脑程序一样,一买,一造,然后预期利润就来了。你必须做到非常非常专业,才能达到预期的售价,还要做到像内行一样控制成本,就算售价不到,依然有可观的利润。

银行和市场不一样,银行评估不会看你的房子是哪条街,哪个校区的catchment。大部分估价师评估房产价值,就是看附近这个区域的成交价格,其它细节考虑不太多,所以造成了估价拿到的价格往往高于实际价值。

例如笔者最近做的一个castle Hill的案子,银行评估给出了200万的估价,但售价只卖了181万。笔者另外一个客户,银行评估她Mascot的两房两卫价值是86万,实际市场上最高的offer只有77万9,相似的案例数不胜数。

笔者自己的观点就是,无论房子是装修,加建,扩建或重建我的目标就是抵押套现,想通过卖了变现,结果很不可控。

好了,下面我们谈到的就是我们在人为增值的手段时,必然是选择那些既能带来升值,还能提升租金回报的方式。

假设投资者手里有几十万现金,他/她名下拥有一套占600平的单层别墅,他/她选择“人为”制造房屋增值方式上有两种选择:

一是往上加盖一层,让别墅3房变5房,空间感更大;

另外一种是在后院隔开一块地,建一个Granny Flat。

要是您选,您怎么选?反正我会选择后者的。因为后者对房屋的价值提升不如前者大,但极大提升了房屋本身的租金回报。

我从不建议客户购买正现金流的房产,因为各大城市房价节节上涨,租金不可能跟上价格。所以能拥有正现金流房产的地点普遍在三线城市,价格增长极为缓慢,人口稀少,房产不具备投资价值。但是不建议买正现金流房产不代表租金不重要,我们的思路应该是怎样在兼顾增长的同时,也能有好的租金回报,而唯一的方法就是通过人为改建的方式来提升租金回报。这也是为什么我个人认为House比公寓要好的原因,因为有更多的改造前景。

房子长线是上升的,我们朗朗上口的十年翻一倍谁都会说,可是你知道这十年里会发生多少事情吗? 就拿笔者个人来说,在过去十年笔者经历过三次事业上重大变故,两次信贷收紧,一次金融危机,我深深感触到人在任何时候有一个健康的现金流是多么重要。

胜利会来到,但是你必须有能力挺到胜利来到那一天。

所以您购买的每一套房产,首先必须具备人为改造的潜力,说白了就是一块带地的House,第二就是这种改造可以直接带来更高的租金收入,让您房屋租金和利息支出成正比。

在人为提升价值的方面有四种主要手段:装修, 加建,Granny flat,和推倒重建。

现在我们来比较着四中方式各自的资本回报:

1

装修

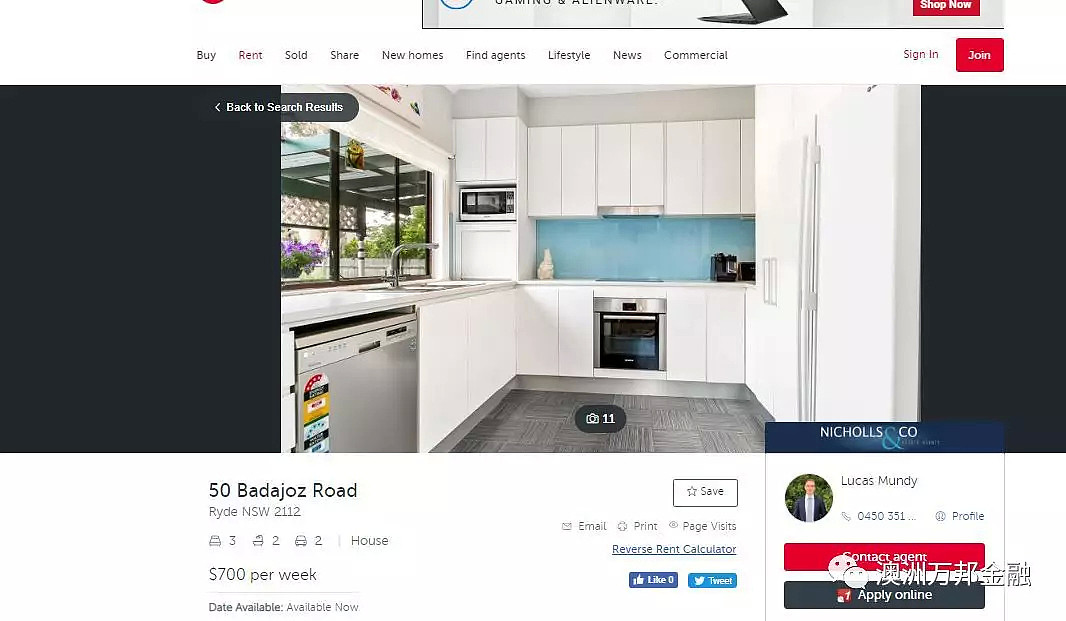

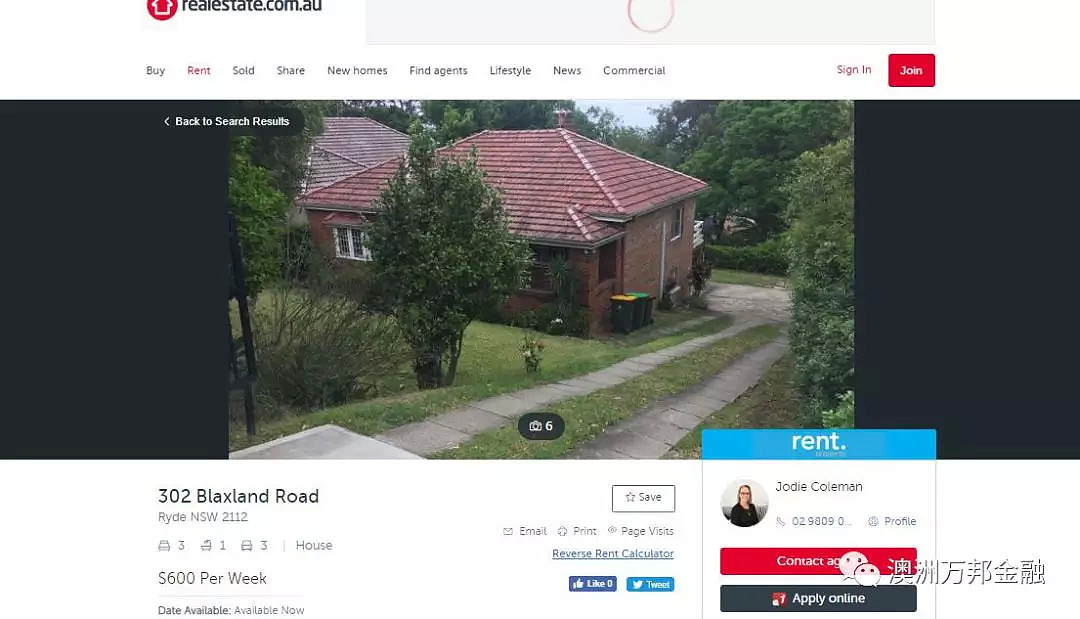

笔者用Ryde案例来分析。

装修和没装修过的房子,在相同房型状态下,最少有每周50元的差价,一年52周总共是$2600元。

厨房,厕所地板等翻新预计4万元,4万元带来的租金提升,让这笔钱的回报率(2600/5万)等于6.5%的回报。

这高于了目前所有银行的存款利息回报,甚至比你放在银行的对冲账户还合适,因为高于房贷利息。我们还没有计算因为翻新所带来每年房屋折旧带来的税务优惠。

2

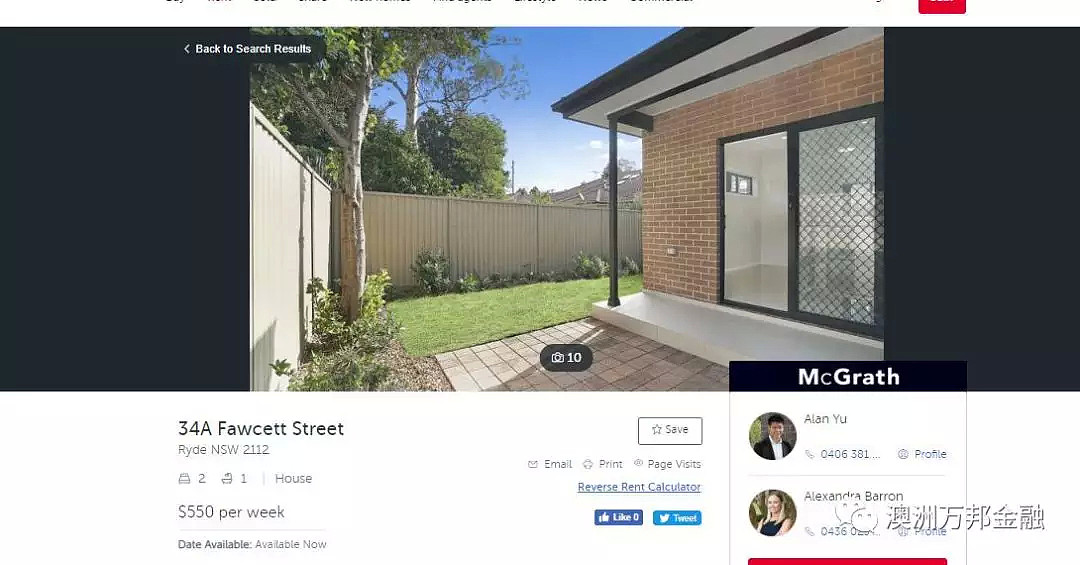

Granny Flat

下一个是Granny Flat, 投入成本约13万左右,带来租金回报550, 保守估价我们把预计租金降为500,每年租金回报2万6千,资本回报率(2万6千/13万)约为20%,接近于巴菲特的回报率。

3

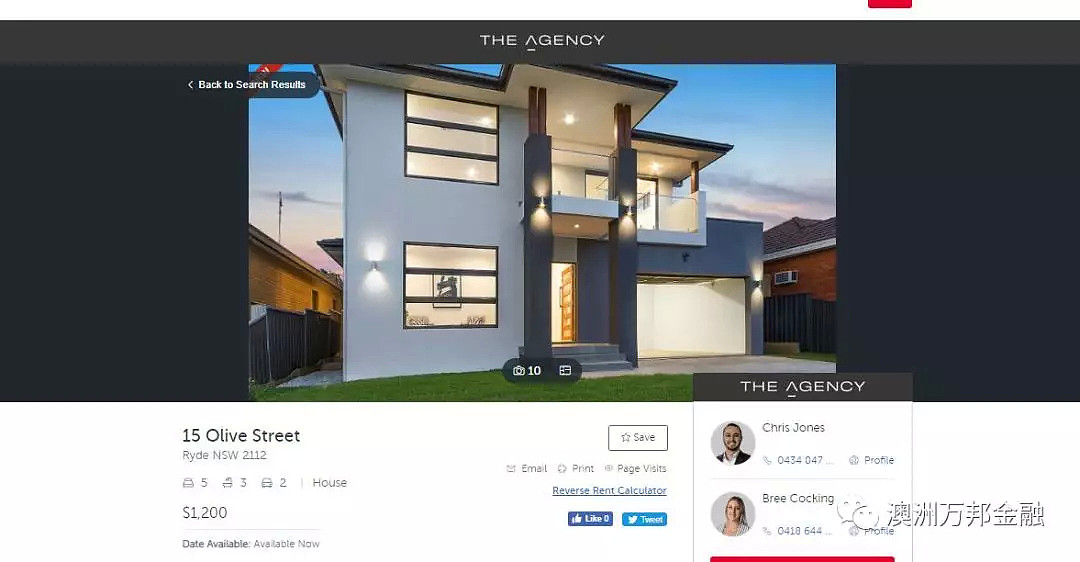

重建

重建费用预计为70万,提升租金600刀,租金资本回报率约为4.4%,虽然提升了房屋价值,但按照我在文章开头说的,你一卖可能根本就是亏损,卖不到你想要的价格。

4

加建

参考以上信息,一切按保守估计, 加建成本预计30万,租金增加250元,资本回报(13000/30万)等于4.4%

从租金角度而言,装修+Granny Flat > 加建或重建,除非您放弃长期持有,您有信心转卖加建或转卖后直接获利,我个人认为专卖能获利的无非在三点,房子买得早,自己是builder,市场好或者房子设计棒。

好了,现在我要重点讲到Granny Flat 的问题,其实更严谨来说,我是要讲透为何要选择这个策略,毕竟外面很多老师讲开发,讲土地期权,讲土地分割(subdivision), 我说这个东西好像是家喻户晓,一点都不性感。

我们选择一项策略既要因地制宜,也要根据城市发展的阶段来制定。

首先是什么是因地制宜呢?那就是很多策略你想在别的城市用还用不了。就拿我们建Granny Flat这种来说,维多利亚州政府可以让你造但不准许你出租给别人;布里斯本市政府也有相同的政策,这个在新州平淡无奇的东西到了别的地方就成了奢侈品。当然别的州有更多做小型开发的机会,但悉尼没有,所以没有走遍天下的一招鲜,你要结合当地城市的资源行事。

第二个要结合城市发展与规划作为自己地产投资的整体方向,简单来说就是人口不断涌入的城市,会因为新移民的增加让整个城市版图向外扩张,进而带动基建,人口与基建的结合会改变原本旧的城市地段格局。

在过去四十年的悉尼历史长河当中,这个城市总共给予地产投资四次地产投资的红利。

第一波最早期的是小型开发的红利,熟悉布里斯本的朋友应该会了解,直到今天你还可以在布里斯本离市区20公里,找到一百万以内带大地的房子,然后通过土地分割的程序分割3-4块独立产权的地块,这种投资方式非常适合普通投资者和刚起步的开发商,投入规模不大,人为提升土地价值。

悉尼似乎就根本就没有这样的机会,唯一能做的就是建duplex,但有这样价值潜力的地块,市场热的时候根本买不到,市场冷的时候买了如果马上建还不赚钱。 在建全新apartment和只能造一套duplex之间,我们缺乏那种中小型项目机会,如推倒一套旧房,然后建或分割3-5块土地的项目,这种项目如果是在城市中外环的话,投入成本可接受,风险也不像不项目那样大。

这种机会在其它首府城市均能持续找到相应的机会,但是在悉尼几乎没有,造成这个原因的有两点,第一是悉尼的地块已经分割完毕,800平以上的地块除了少数地区以外,悉尼很多地块都不超过600平,要知道在70年代悉尼最大的开发商就是做土地分割的,这种机会早就被做光了,悉尼早已经过了那个靠分割大块市区土地,由低密度城市转化到中低密度的城市时代。为了最大化的利用土地的价值,悉尼的城市规划政策是把很多地块规划高密度住宅用地,鼓励大家建公寓楼,中小型密度开发已经不属于这个城市目前的发展阶段的主流。

再者,作为一个开发商云集的国际都市,土地开发的潜在价值与知识已经被市场充分吸收,每个人悉尼人都想做开发商,有开发潜力的土地价格在定价时已经预支这部分潜力到价格里,最终达到结果就是你只有非常专业才能活下去,而其它城市还有屋主完全不了解自己房子的开发潜力。

第二波红利是市区的绅士化,我们根据新州的土地局的地价报告来观察悉尼的地价变化,我们发现澳洲从70年代到90年代这20年里那些成熟老牌区域如Bondi, Randwick,Paddington领涨所有版块。

可是当你再去看90年代初到2017年的数据,你会发现领跑的区域已经变成了人人厌恶的Newtown, Marrickville 和Redfern , 因为东区实在太贵,而这个社会永远不缺想住在市区附近的人, 而这最终带来这些市中心门口的“烂区“转化。

第三波的红利是交通枢纽的密度提升。城市规划的目的就是想让有限的资源让更多人享受到。什么是有限资源呢?对所有人来说不管你处在什么年龄段,有一样东西必不可少,那就是交通。澳洲的汽车所有率世界之最,每多一万人口就多一万辆汽车,随着交通的堵塞,人们会越来越依赖公共交通,而公共交通好的区还真不多,那才是稀缺资源。

什么是公共交通好的区呢?首先你要有火车站,其次这个位置的火车站在上下班通勤时间要有只停留几站特快专列班次,确保上班族可以在35分钟左右内到达市区,再进一步来就是交通枢纽大站,人家不但满足上面那些条件,还有其它几个地铁口开往悉尼其它方向,除了市区的那个地铁总站外,外围最出名的非Strathfiled 莫属,拥有通往悉尼四,五个方向的不同的班次。

本着有限的资源要被大多数所享用,政府把这个区域大部分土地全部规划成高密度用地,最终造成的结果是火车站周边1.5公里内买不到House,因为全部被敲掉变成公寓楼了,1.5公里以外的House贵到你买不起,或干脆人家不卖,因为未来也要规划成新的高密度住宅用地。

悉尼交通好的那几个区,如Burwood, homebush, Ashfield, Strathfield, Chatswood, Lidcome, Bankstown, Liverpool, Parramatta…………. 是不是全是这样了?密度的提升让人口聚集,更多愿意在此开生意做买卖,而这有让地段变了,曾经坏区变好区,曾经好区变得嘈杂,更商业化,但让此地成为一个就业中心。

悉尼的城市发展的第四波红利是悉尼整体版图的扩张,我们把原本都是农地的西北和西南地区的土地用途重新规划着实让那里有地的农民赚了一把,当然政府在那里也有很多土地一同出售给了开发商。

总结上面的规律是从低密度到中低密度带来的小型开发机会,再由人口增长带来的市区周边不良区域的绅士化,接着交通枢纽区域的密度提升,再接着是城市版图的扩张,我的总结就是土地最大的增幅来自土地性质的改变,土地性质的改变让城市的地段格局有所变化,而这背后的推手就是源源不断涌入的人口。

上面谈到的这些今天讲意义不大,因为利益已经瓜分完毕。面对这些变化您有两个选择,一个是选择另外一个正在人口不断增长的城市,按照上面的城市发展思路,来复制悉尼曾经发生过的事情。

另一个思路就是寻找悉尼第五波的机会。什么是悉尼第五波的机会,简单来说根据城市规划里有限资源要被大多数人享用的原则,我会去寻找没有发展的区域。众所周知悉尼90%以上的火车站周围500平方米以内都被规划成商铺或中高密度住宅,那我们就关注还有那些区域,有火车站但方圆500米内还是低密度的别墅呢?再者有哪些区域未来可能会被规划为一个区域中心呢?区域中心如liverpool, Parramatta, Campsie 整个区域所有所属范围内都被规划成了高密度住宅区域,当地几乎没有House了。

土地的最大的增幅来自土地性质的改变,在我们等待这个改变发生时,我们需要现金流支撑我们,这也是为什么我选择买入未开发区域的House,并具备建Granny Flat的土地。

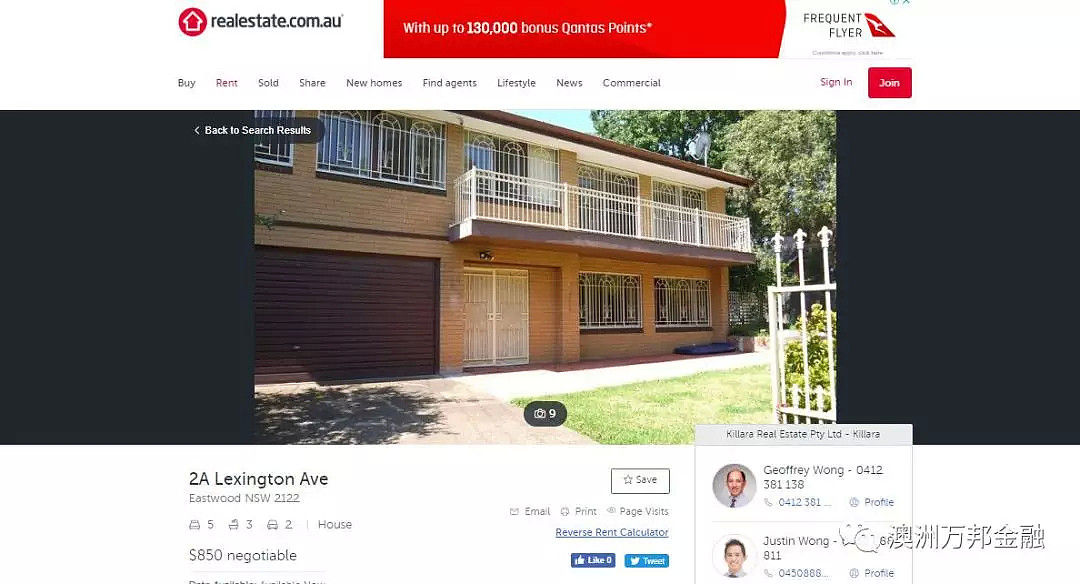

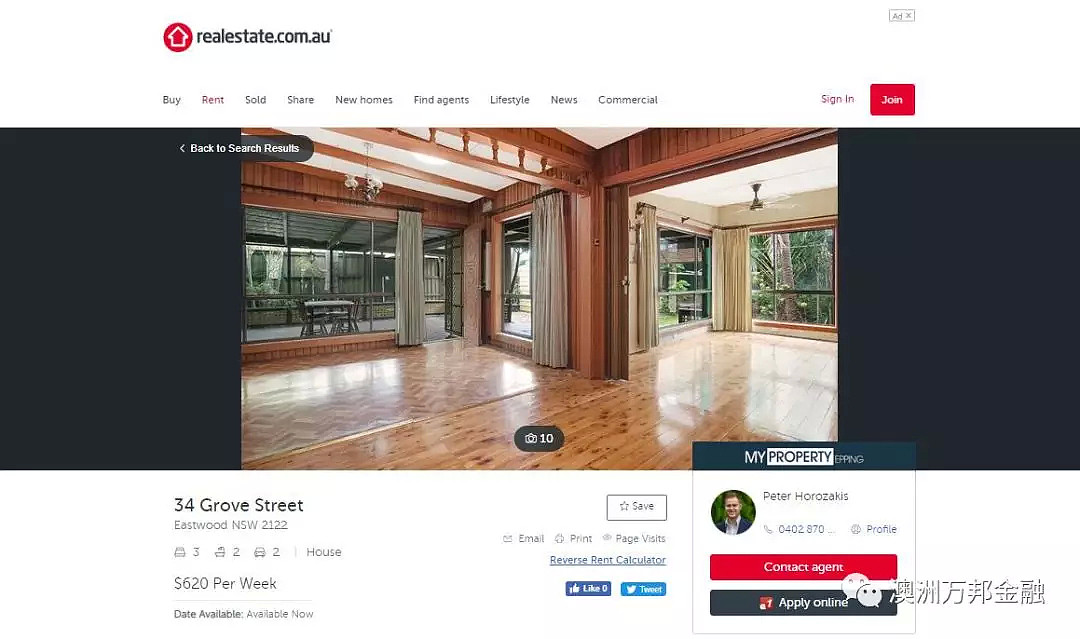

什么是适合建Granny Flat 的房子呢? 首先房子占地面积必须超过550平, 这样才能给双方最起码的隐私,第二房子所处位置是正前方,后面留好完整的空地,第三房子左右任何一侧至少有3米宽的车道。

建议装修前面的房子,因为你会发现前面的房子会比Granny Flat更难租一些。最后是购买价值一定要适中,确保就算未来这里没有发生土地性质的改变,按照这个价格买入你也是合算的。

房地产的性质决定了,房地产对于绝大多数人来说房只能是一个副业。

因为这个生意本身就是首付带来的资本高投入和月供带来的资本持续投入,没有钱你是玩不下去的。虽然市面很多课程教你怎么空手套白狼,怎么零首付买房,如何用银行的钱还贷,但凭着我负责任的告诉您,房产这个副业能走多远,完全取决您的主业,主业做的越大,房产这条路您走的越远。

首先我们先确定什么是主业,主业就是您本人的事业,它具备三个特点,第一是短期内能带来可观现金流,第二是工作内容是您所擅长或有相关资源的,最后主业具备持续扩张的发展前景。

主业做不好的人,房地产投资一定会受到局限,因为房地产前期首付需要资本,后期月供需要现金流,还有通过您职场或生意的收入获取信贷,这应该是最依赖主业的副业。现实里发生的事情是主业没做好的人,总想靠折腾房子来发财,比如说买个旧房装修,倒一把手赚差价,跟朋友买块地做个开发啥的。而真正有实力的,收入高的人反而无心顾及房产,往往就是哪好买哪,哪熟买哪。两者其实都是误入歧途了。

收入低的人靠房子也难以翻身,买一两套房子不会让你出任CEO,迎娶白富美,走上人生巅峰。就好象你每月攒二百块买股票,攒了十年也才2万多,翻了三倍也才6万,然后呢你跨越阶层了吗?你只不过是比以前多了点零花钱,本质生活没有大的改变。

当资本过于渺小时,正常市场的回报永远无法让你满足。1万元就算有20%的回报也才多2000千元,你的钱会被你不自然的拿去做一些高风险带有赌博性质的投机,最终的结果就是化为乌有。只有一只母鸡就不要想着开养殖场。这也是房地产另外奇怪的一点,就是全职炒房未必比半职更好。

当您具备高收入的时候,您反而要放慢事业的脚步,逐步多花时间在您的投资上,因为您已经完成了初步的原始积累,您要投入更多资源在房产里,让其产生规模效应,让房地产的收入逐步在您的收入里站更大的比例。

我的个人观点是您手里的资本多少和现金流好坏程度决定了您使用哪种投资策略。

事业刚起步,还在打拼阶段的人,就不要想着买旧房装修,推旧屋重建,大花时间,经力与资金,就买正常的房子,正常地段,一切交给专业人士打理,别花太多时间在房子上。

资金越多,现金流越好的人,可以更多尝试一些比较激进的策略,如小型开发,别墅重建等类似的策略,追求最大限度的资本升值。

所以总结下来就是如果您的现金流不好,首付有限,那投资策略要非常Passive,越被动越好,越保守越好,投资倾向蓝筹区域,时间精力在事业,努力提升现金流。当您资金充裕,现金流良好时,您的投资策略应该是越Active越好, 主动激进一些。

大部分投资回报好的地产策略,需要较长投入周期,但因为您承担得的了风险,所以我们可以使用类似的策略,如地产开发。再加上地产盘子足够大值得您花更多时间在上面,要知道一千万的地产盘子,每年如果回报是8%,那一年也有85万,实业赚到85万有多难,大家应该都清楚吧。

事业起步阶段----短周期回报,被动投资方法,蓝筹区域,防守为主。

事业稳定阶段,现金流充足----可以追寻长周期回报,追求资本增值最大化。

无论您事业稳定还是事业起步,我都不鼓吹全职出来炒房,做开发商之类,除非您具备一定的资源。什么资源呢?房地产的环节可以分为四个环节,买,卖,租,建,您如果具备四个环节里三个环节,您就可以做一名全职炒家。

买----您有特殊渠道能够买到低于市价的土地,如家里有亲戚在银行的不良资产处理部门。

卖-----您有自己的中介,有自己如狼似虎团队,垃圾也能帮你卖出去。

建---自己是builder,有办法控制建筑成本。

租----具备丰富租赁管理经验,能把自己投资打理的井井有条,不需要别人。

有一门实业是发展房产的基础,连Mertion 自己老板都有几个酒店式公寓作为现金奶牛,普通人更需要啊。

最后总结一下房地产的三个特色,

第一100%靠主业来推动的副业。

第二所有副业中最有可能通过时间杠杆变成主业的副业(收租)。

第三,房地产是所副业中相对投入时间最少,资金花费最多,但成功性最大的副业。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64