定了!MSCI官宣“加仓”A股,还有两个利好正在赶来

北京时间8月8日早5点,明晟公司(MSCI)如期公布季度指数审议结果。

MSCI决定,将把中国大盘A股纳入因子从10%增加至15%,调整于8月27日收盘后生效。

据了解,此次调整共增加10只个股至MSCI A股在岸指数,没有剔除,前三大标的为中国人保、中国中铁和万华化学。

与此同时,纳入MSCI新兴市场指数的前三大个股为海底捞、中国中铁和万华化学,相应指数成分股也无剔除。

近日来,北向资金持续净流出态势曾引发部分市场人士担心,但从历史数据看,A股每次往国际化更进一步,都会引来可观外资进场。

01

MSCI如约扩容

北京时间8月8日早5点,明晟公司(MSCI)如期公布了半年度指数审议结果。

本次MSCI季度调整,是MSCI实施今年提高A股纳入比例的第二步,相应调整将于8月27日收盘后生效。

据了解,此次MSCI除将现有的260只中国A股成分股纳入因子从10%增加至15%外,MSCI中国大盘股指数还将纳入8只A股,纳入比例也是15%。

MSCI表示,本轮指数成分调整完成后,中国A股在MSCI中国指数和MSCI新兴市场指数中的总权重分别为7.79%和2.46%。

此外,MSCI提醒,年内扩容第三步将在11月半年度指数审查中实施。届时,大盘股纳入因子从15%提升至20%。

在MSCI上述结果公布前,部分市场人士曾担心,在全球金融市场大幅震荡,部分国际投行唱空全球权益类资产时,是否会影响MSCI提升A股纳入因子的决定。

对此,8月6日晚间MSCI中国区研究主管魏震回复中证报问询时表示,不会影响。

果然,MSCI将指数中的所有中国大盘A股纳入因子从10%增加至15%的计划依然如期进行。

02

“新面孔”有谁?

MSCI中国A股大盘股指数新增的8只个股,纳入比例是15%。另外,此前260只成分股的纳入因子则将从10%增至15%。

此外,MSCI中国A股在岸指数新增10只个股,并且没有剔除个股。其中三个市值最大的新增个股分别是:中国人保、中国中铁和万华化学。其余标的包括汤臣倍健、中国船舶、海航控股 、攀钢钒钛、 维信诺、药明康德、 韵达股份。

中国A股在岸小盘股指数没有新增活剔除个股。

MSCI中国全股票指数(MSCI China All Shares Index)将新增7只个股并剔除1只个股,其中三个市值最大的新增个股分别是:海底捞、中国中铁和万华化学。

MSCI中国全股票小盘股指数将新增1只个股并剔除3只。

MSCI表示,本轮指数成分调整完成后,中国A股在MSCI中国指数和MSCI新兴市场指数中的总权重分别为7.79%和2.46%。

此前北京时间8月6日,MSCI中国区研究主管魏震8月6日晚间接受媒体专访时表示,基于可投资性方面的考量,MSCI在6月剔除了4只个股,包含首创股份、浙能电力、雅戈尔、ST康美(康美药业)。

MSCI表示,因A股相关指数调整,首创股份、浙能电力、雅戈尔被从沪股通或深股通的名单中剔除。MSCI纳入A股的名单基于沪股通或深股通名单,因此MSCI也将这3只个股剔除。而康美药业随后被ST,被港交所加入了陆股通特别观察名单,海外投资者只能卖不能买,也不符合MSCI对于个股可投资性的要求,因此也将其剔除。

剔除之后,MSCI需要至少观察一年,才能决定是否重新纳入上述个股。

03

外资又蠢蠢欲动

每次MSCI扩容,都会为A股带来外资的流入。但外资近期的表现却不禁令人担忧。

根据招商证券研报,7月北上资金延续净流入,规模为120亿元,较6月的426亿元明显收缩。

具体从7月的流入节奏来看,北上资金净流出规模较高的区间集中在7月8日至7月10 日。而后在市场风险偏好回升时,北上资金又逆转为净流入。

总体来看,7月北上资金对全球金融市场的波动表现出较高的敏感性。

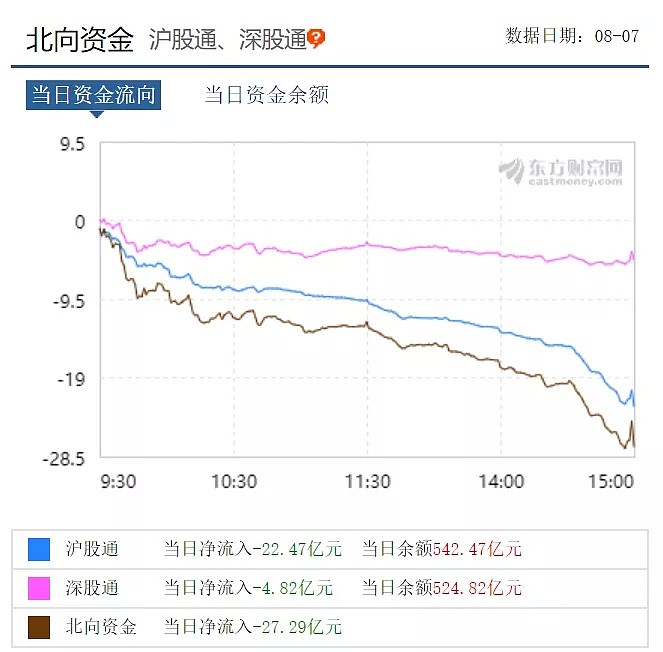

转眼到了8月,外资再次呈现出净流出的姿态。据东方财富,8月1日至6日,北向资金净流出144亿元。

在即将公布MSCI季度评议结果的前日,这一趋势也未停下。据东方财富,8月7日,北向资金净流出超27亿元。这也是连续第六个交易日净流出。

实际上,对外资短期的进进出出担忧并不必要,此前这一现象也曾经发生过,但长期看,外资还是整体净流入的趋势。

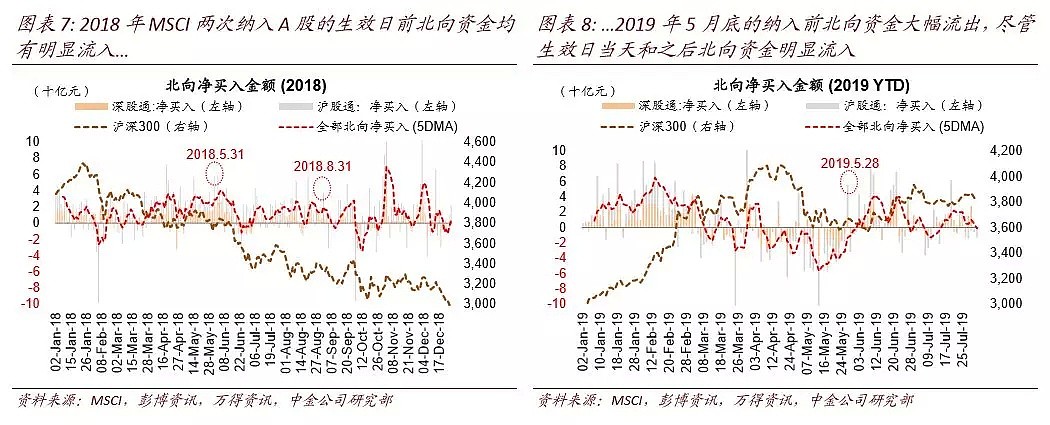

根据中金公司研报,2018年MSCI两次纳入A股的生效日前北向资金均有明显流入,2019年5月底的纳入前北向资金大幅流出,生效日当天和之后北向资金明显流入。

中金公司认为,市场不确定性可能影响外资配置行为。

年初至今,海外资金通过沪深港通北上累计流入为1004 亿元,流入速度远低于静态估算的水平(全年约6000亿元),中金认为主要原因可能包括:

其一,追踪MSCI主动型基金规模上占绝大多数(约90%),配置行为可能提前或滞后。

其二,部分外资通过QFII通道配置,未被北向通道统计。

中金公司提醒,应关注指数调整生效日附近资金流入。

从过去3次MSCI提高纳入比例的经验来看,指数调整生效日外资均有明显流入:2018年5月、2018年11月、2019年5月生效日北向资金净买入分别为57亿、38亿、56亿元。

但纳入生效日前情况并不一致:2018年MSCI两次纳入A股的生效日前北向资金均有明显流入,而2019年5月底的纳入前北向资金大幅流出。

中金预计,在市场不确定性较多的环境下,近期北向资金可能偏弱,但接近月底纳入生效日前流入规模将回升。

04

还有两波外资正赶来

值得注意的是,本次8月MSCI指数调整是今年“三步走”中的第二步。同时,A股也备受富时罗素、标普道琼斯指数的关注,将迎来一波密集纳入。

根据此前MSCI设定的计划,MSCI指数2019年分三步将A股的纳入因子从5%提高到20%:

第一步:2019年5月半年度调整中大盘股纳入因子从5%提升至10%,并纳入符合条件的创业板个股,纳入因子为 10%;

第二步:2019年8月指数季度调整,大盘股纳入因子从10%提升至15%;

第三步:2019年11月指数半年度调整,大盘股纳入因子从15%提升至20%,并纳入中盘股,纳入因子为 20%。

这也就意味着,在今日的决定出炉之后,今年11月,MSCI纳入A股仍有一次扩容机会。

此外,在接下来的一个月时间内,A股还将迎来另外两大国际指数公司的纳入。

8月23日,富时罗素将于当地时间收盘后,公布其指数季度调整结果。据此前信息,富时罗素将在此次调整中,将中国A股的纳入因子由5%提升至15%。该变动将于9月23日开盘前正式生效。

9月6日,标普道琼斯指数将发布纳入其指数体系的中国A股名单,A股将以25%的纳入因子一次性纳入,该变动同样于9月23日开盘前正式生效。此前公布的初步筛选名单中1241只A股入围。

05

外资增配A股仍是大趋势

招商证券认为,根据测算,此次调整将带来被动增量资金36亿美元(约合人民币245亿元),根据此前经验,被动增量资金大概率在8月27日当天收盘前流入。

而主动增量资金则很大程度上取决于市场环境。

中金公司认为,静态测算本次纳入将带来约1600亿元资金流入。

其估算MSCI新兴市场指数中A股的权重在2019年8月底/11月底的指数调整后将从当前的1.7%提升至2.5%/4.0%;根据追踪MSCI指数的资金规模,静态估算8月底/11月底两次指数调整对A股的增量资金规模分别约为227/420亿美元(约人民币1600亿/2900亿元)。

同时,中金公司指出,外资配置中国市场的规模与中国经济、市场规模不相匹配的系统性修正是外资持续流入中国的根本动力。

长期来看,基于中国基本面整体稳健,外资流入仍有望保持在每年2000-4000亿元的水平。

随着外资A股参与率的提升,A股投资行为也在越来越朝着“基于基本面的投资”方向转变,外资有望在未来10年内持有A股的总市值比例达到10%而成为A股最大的一类机构投资者,从而对A 股越来越机构化起到示范作用。

南方基金表示,值得注意的是,MSCI扩容的步伐相较原先的计划有明显加快,仅在初次纳入一年半之后,纳入因子有望扩大到20%,速度之快远超预期。

今年以来A股屡屡收到国际视野的关注,从MSCI加速扩容,到中日ETF互通,再到A股“入富”,无不彰显当下中国A股优质企业的投资价值和成长潜力。

自A股在2018年6月纳入MSCI以来,超过2500亿元资金通过陆股通通道进入A股,A股外资比例逐步上升,外资的流入体现了国际投资者对于A股当前投资价值的认可。

展望未来,随着A股的进一步对外开放,包括配套衍生品在内的投资环境日益改善,外资流入A股的趋势依然不会改变。

前海开源基金杨德龙表示,随着A股市场国际化程度的提高,以及沪港通、深港通开通的影响,外资进入A股的意愿越来越强烈,特别是A股经过前期的调整之后,整体上估值处于全球资本市场的低位,实际上会引发更多的外资配置A股市场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64