我买了32套房——又是一个大牛人

虽然口口声声说房价太贵了,普通人在悉尼和墨尔本买不起房子了,但如果你买了十几套甚至几十套物业,还愿意接受采访,我保证你不但可以出名,还会被人们像英雄一样膜拜。

虽然一面抵制高喊地产投机行为,但电视台黄金时间播放的却是炒房真人秀节目“ The block”,选手在规定时间内要像开发商一样,翻新后卖出获利。

在澳洲你不学买房投资,你就是傻子。

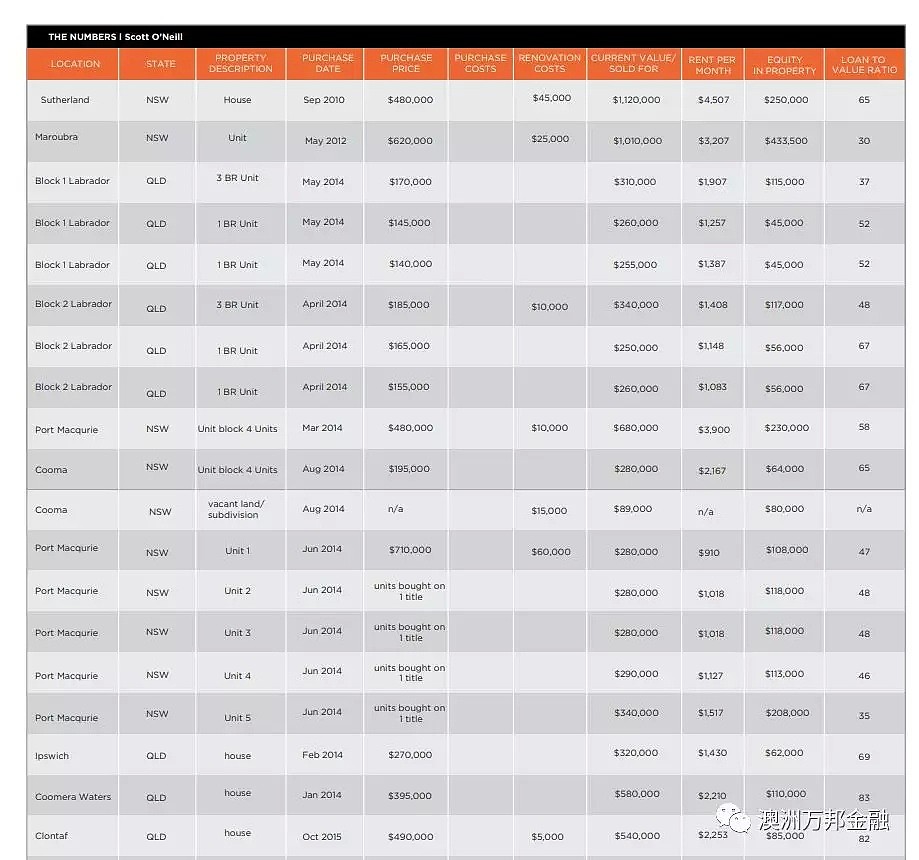

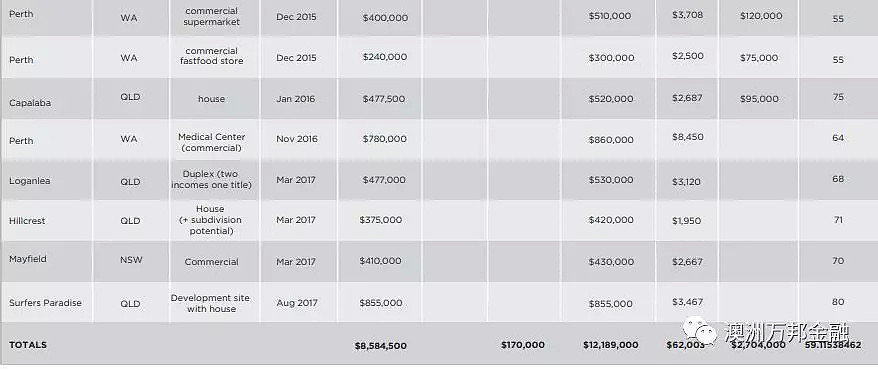

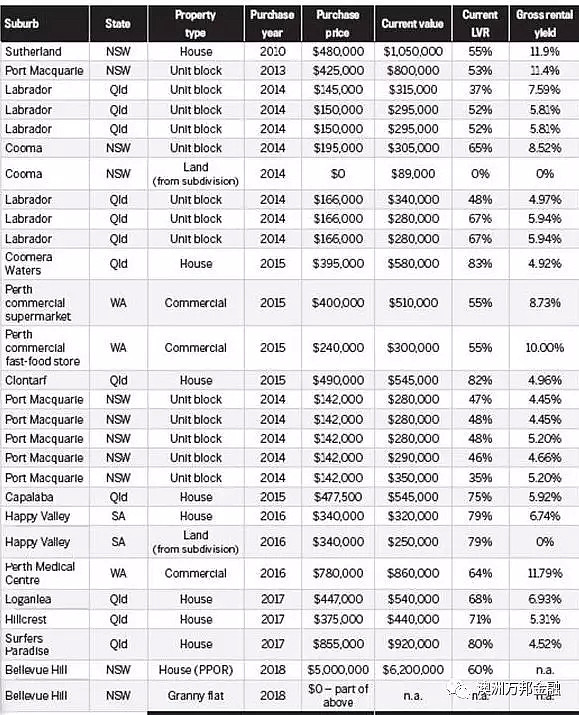

我今天要写的故事的主人公名字叫Scott O‘ Neill, 他和他的太太,总共置业32套地产,根据网上报道他们有大约80万一年的租金收入,房子列表如下(更新截至2018)

Scott出生在一个新移民家庭,父亲是埃及人,母亲是希腊人。在投资这条路上,对Scott影响最深的就是父亲。Scott的父亲有14个弟兄姐妹,来到澳洲可以用一穷二白来形容,父亲拿到澳洲会计专业资格,然后就非常努力工作,工作存下的每一份钱都拿去做理财和投资。

父亲对Scott的耳熏目染, 让 Scott很小有了投资意识,所以还在高中的时候,他也开始打工存钱,期待有一天也可以像自己父亲一样去投资。他在17岁的时候就去银行,要求贷款买房,对方拒绝了他,理由是18岁以下不可以贷款。

Scott熬到了23岁,也就是2010年左右的时间,他手里攒了6万澳币的首付,也有了稳定收入。所以他迫不及待的跟银行办理了贷款,Scott还清晰的记得当时选的产品是花旗银行的85% 免贷款保险的产品,然后开始找房。

当时他和他太太面临了人生第一个选择,他们的首付让他们只可以看40多万左右的房子,所以他们在悉尼的南区Sutherland Shire一带看房子。他们有两个选择,一个是花48万买一套Sutherland的House,这个House还带一个Granny Flat,但房屋真的陈旧,另外一个是花45万买一个几年新的公寓,下楼就是商场超市,他们克制住了心中的欲望,买了House。

他们自己在接受采访时说到,如果当年买了公寓,那么这个公寓目前的价格是65万左右,但他们现在House现在价值大约115万,当然他们后来又搭进去了4万5千元去装修。

这次购买让Scott和Mina尝到了很大的甜头,因为装修好了的房子,租金可以完全cover贷款。Scott是工程师,Mina在大公司从事营销的工作,他们的高薪职业让他们在银行那里有很强的借贷能力,而悉尼市场也从2010年的低潮期,开始向上攀升,所以房子很容易跟银行做二次抵押,借出升值部分,然后他们开始了下一次的购房之旅。

这个House的租金在付完贷款支出后,每年依然能给出1万2的正现金流,Scott自己在采访时说:“当时我在想,如果我买10套这样正现金流的房子,我就有12万的收入,哪怕房价不涨,我也很开心,所以我决心把买房当事业做下去“。

2012年他们以62万的价格买入了Maroubra的两房,这也是一笔成功的投资。买入后没多久,房价继续攀升,随后Scott的投资之旅沉寂了3年多,这段时间他把网上能找到的地产信息全部看了一遍。他想买到有土地成本的物业,因为带地的升值才快。但也喜欢公寓的高租售比,他同时也希望价格不要太贵,悉尼当时公寓都快破百万了,这有点太贵了。

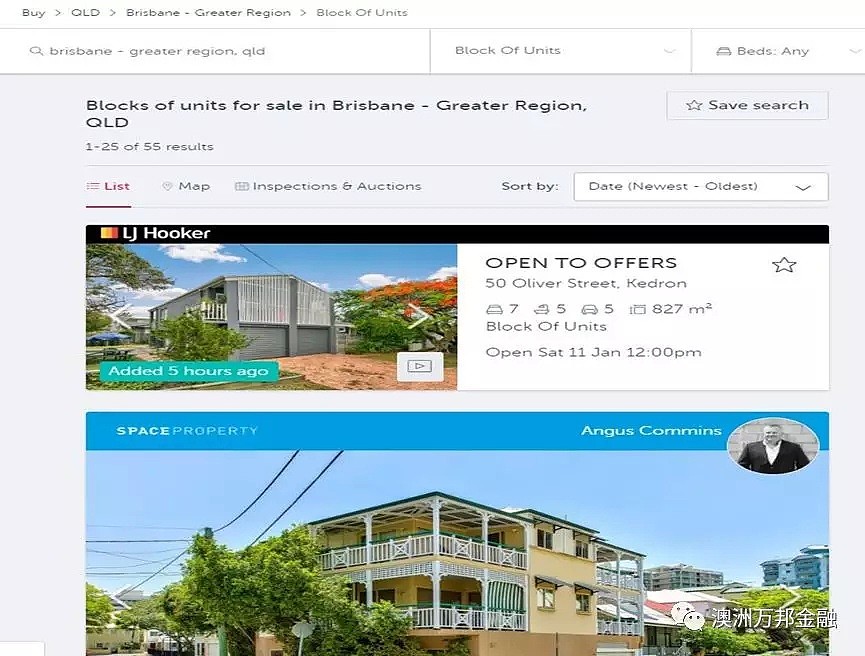

最后Scott得出的结论是买block of unit,就是一栋公寓楼,所有公寓都在一个地契产权下,这样既有土地成份,还有租金,这种安排初步满足了他的需求。

Scott行动力很强,马上开始着手研究,他看了全国在售卖的block of unit,计算回报率,学习相关知识。巧的是因为政府的一些项目,Soctt被外派到Port Macquarie 去工作一年,刚好Port Macquire 有一个 Block of unit 在拍卖,是银行的法拍,因为没人来抢,Scott以42万5的价格轻松拿下这个公寓楼。当时公寓楼有4户,每户出租200元一周,租金回报将近10%,Scott拿去银行评估,银行给出了50万估值,马上可以再抵押一笔钱拿出来投资。2015年这笔投资是Scott认为自己所有投资中最成功的一笔,至今回味无穷。

正所谓简单的事重复做,这笔交易让Scott找到了投资的新大陆,首先他原以为投资只能在悉尼,没想到在其它地区也有这么好的投资回报。

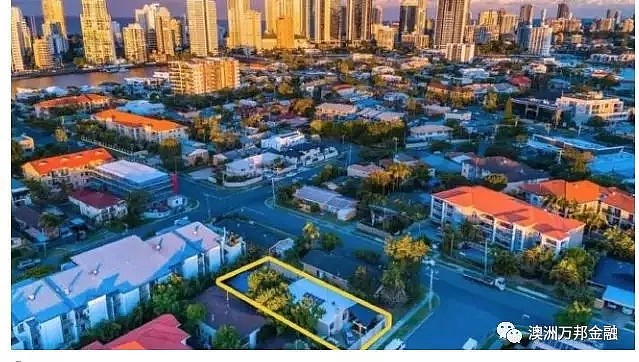

随后Scott又来到了黄金海岸的Labrador区来买unit block,为什么会选这里,我猜首先是昆州拥有最多的unit block 的listing,你有很多的选择的机会。另外Scott休学游玩时,曾经在黄金海岸待了一年,还找了份厨师的工作,所以也比较熟悉这个地区。

他在Labrador买了一个有3户unit 的block,随后又返回Port Macquarie 花70万买入另外一个block of unit,然后又继续在Labrador, Cooma等地区继续买入unit block。

买入了之后他也没闲着,因为所有公寓都是在一个房契名下,他开始进行产权分割。例如说一个unit block有四户公寓但都在一个房契,你跟council申请变更产权,把四户分割成四个单独的产权,这样虽然你叫交四份council rate,但因为你变成四个产权,你不但可以分别拿出来单独卖了,而且你的估值也被人为提升了。

这种方式也不是没有缺点,当进行这种产权变更时,你需要进行防火升级,天花板和墙壁都要重新维护,改用防火材料,同时也要防火通道,另外停车位也有最低要求。

你们可以在他的房屋列表上看到他把两个unit block 进行了产权变更,Comma小镇上的房子可能占地面积比较大,所以做了土地分割。

Scott和Mina在投资路上继续探索,他们开始在布里斯本投资,有的房子买的是distress sale,这种是屋主因为个人原因不得不卖房,所以他们可以低价买入,如他们在South brisbane的一套house,以低于市价4万的价格买入。这段时间他们同时开始尝试地产开发,开始在昆州寻找那些能做土地开发,比如说能建duplex的房子,其中他买了在布里斯本郊区loganlea,开始尝试推倒重建duplex。他们在Adelaide的happy valley 也买入房产。

后来在采访中,他说在衡量了,时间,成本,利润和风险,他觉得开发这条路不适合他们,他们感兴趣的还是通过买房来增加自己的被动收入。既然是想要收入,那就不得不考虑商业物业,Sott和Mina开始步入到商业地产领域。

他们在2015年买入了Perth的一个商铺,当时商铺是租给了一个鱼和薯条店,虽然Perth的住宅市场非常差,但Scott夫妇坚信,商业地产是不同的,他们如此自信的原因是这间店的生意一直很好,租约还有5年,周围附近也没有相似餐厅和他们竞争。

Soctt夫妇越买越顺手,2017年又买入一间诊所和一个仓库,诊所自然是因为稳定,属于经济低谷依然会有生意的行业,所以租客比较稳定。至于仓库,他们非常看好网购未来的发展,认为仓库的需求会越来越旺盛。

他们经验越来越老道,很多朋友都来咨询他们如何投资。他们2014年成立了Rethink investment,这是一间买家中介,提供为客户选房的服务。目前已经帮助过1700位客户找到合适的投资物业,也被评为BRW成长最快的100间公司。

说到这觉得这对夫妇真是人生赢家对吗?8年创造了近700万澳币的升值。更惊奇的还在后面,他们一直在Bondi租房住,因为他们不想过早买入昂贵的自住房,有孩子让生活稳定下来,他们希望把所有精力,资源和时间投入到投资这门事业。

2018年他们买入人生第29套房,一套占地600平在东区Bellevue Hill的house,拥有游泳池和美丽的视野,买价500万。当然为了买这套房产,他不得不卖掉他的三套投资房。这个房子自然也有故事,屋主因为离婚所以急售,而旁边邻居精装修好的相似房子在要价850万,Scott相信自己至少以低于市价100万买入了这套房子。顺便说一下贷款在ANZ。他们所有的商业物业贷款在ING,目前是4.69%的interest only.

(目前保留的房产组合)

当然采访里主持人也问过Scott,投资是否一帆风顺。他说并不是。一个是贷款越来越难贷,他经历过银行给出一个Per-approval的金额,但当房子成交时,银行说不能给他贷那么多钱,他需要自己想办法补差额。

另外是早期他为了省钱,自己管理房子,自己在网上打广告,结果招来了不好的租客,两次损坏他的房屋并逃租,这对他当时的心情造成了很不好的影响。

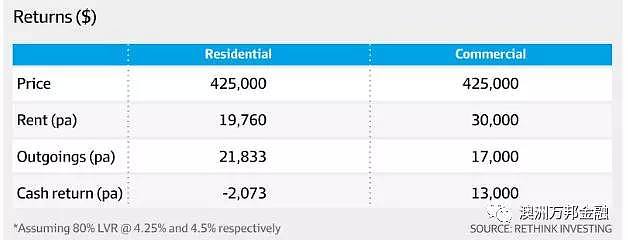

Scott目前的重心基本全部在商业地产上,他坦言自己未来只会买商业地产,他举了一个例子

图片里的仓库是在布里斯本的Clontarf,这是他最近购置的商业地产,他拿当地的一个居民住宅和商业地产做比较

按照他计算,如果同样买42万5的house,他的租金回报是负,而买同等价格的商业物业,每年还有1万6的正现金流。

他还举了一个布里斯本摩天大楼的例子,同样在一栋大楼里,面积一样都是80平,有牙医诊所租客办公室售价只要22万,但楼里的住宅却要52万,价格便宜但租金更高,他找不出什么理由不去买商业地产。

他自己的买家中介目前也是主打商业物业为主。

好了故事结束了。看完别人的故事先别着急羡慕,咱们来好好分析一下.

首先什么是他们在10年不到的时间里成功的原因?Scott自己说过,他认为有三个关键点

01

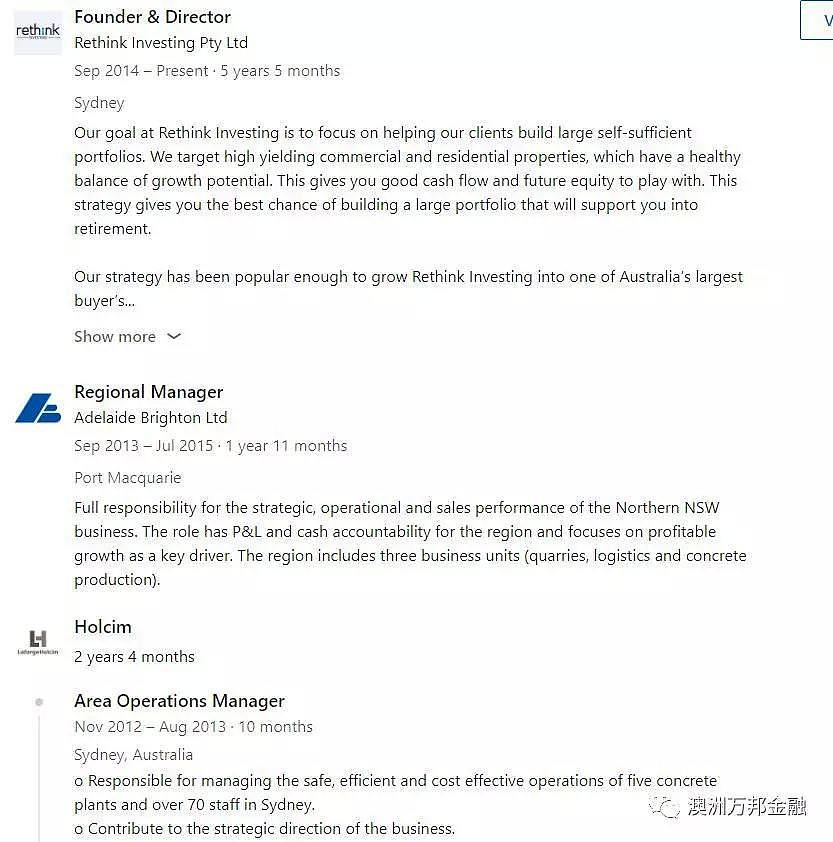

他有一个好工作,大家可以看一下他的简历

在他离职创业前,人家已经做到了上市公司中层管理的工作,薪水肯定是20万+,太太也是白领,初步估计夫妻年总收入在起步阶段就接近20万,往后收入应该到30万+。我的一个客人年纪23岁Civil engineer 工作两多年就到10万。这份薪水让他们可以轻松从银行贷款并积攒首付。

02

他努力工作并存钱

他自己说他经常加班,在圣诞节,元旦都有工作过,为了提高薪水也愿意离开悉尼的安乐窝去其它城市工作,而他投资阶段很少出去社交,大部分赚的钱全部都攒下来。

03

他踏入的时机很好

Scott认为他踏入的时机很好,刚好买在悉尼大涨的前夜,所以很快可以做Refinance套现升值来继续买房。

万邦君点评:

网上各路炒房明星很多,什么单身父亲买了16套房,Uber司机买了6套房等等,但我没给任何人故事写过文章。之所以选了scott他们,第一他们是所有投资故事中的佼佼者,第二就是他们有提供实际投资房产的地址和照片,所以可信度非常高,真实的故事大家都能学到东西。就上面Scott的故事,我要说四点

第一,我认为他们的高薪工作确实起了很大的作用,所有房产投资和课程书籍不会教你,但现实的真相就是,炒房需要有一份好工作,有稳定现金流收入。

这是一个核心根基,如国内炒房鼻祖欧神,据说在上海买了几十套房子,但是他从不会告诉你他老婆曾经位居万达财务总监,收入高达500万人民币年薪。首付是靠欧神家里房产抵押和信用卡套现出来,但贷款还款基本靠租金和他老婆的收入(老婆在微博里亲口承认)。

很多人常问普通人如何成功,普通人如何做到,其实普通和成功本身就是水火不容的两个词,普通是大多是人,成功是少数人,真相就是你必须努力解锁更多资源,让自己变得不那么普通。

第二,Scott反复强调买房不需要一定买在悉尼和墨尔本,外省也会有机会。但是这点我强烈反对,他之所以这么突飞猛进,都是他前两个房子立下汗马功劳,想象一下他头两个房子买在布里斯本,阿德雷德或任意首府城市,恐怕就没有那么快的速度了吧。

其实大家可以回看一下我以前的文章《我买了22套房,财富自由长啥样》,里面的主人公丹尼最重要的一套房,不是22套里的任何一套,而是澳门买的那套房子,那套房子翻了好几倍奠定了以后置业的根基。

Scott的核心观点是收租,他自己说当时在2010年买第一套房时,市场有很大的悲观情绪。所以他当时就想哪怕房价不涨,只要能收租,他也不怕。这个观点深深的影响了他,他自己后来说他只买入租金回报至少6%的物业,他虽然说租金和升值一样重要,但是我感觉他更看重租金回报。

怎么说呢?万邦君也看重租金,但万邦君不会因为租金而去妥协跑去二线城市去买房,因为住宅地产如果没有升值,只是每年给你几千块的租金,你会生无可恋。

住宅地产本身靠的就不是租金,虽然Scott自己通过买unit block,布里斯本郊区的房子达到了正现金流,但是他自己都承认,这些房子给了他很多麻烦。

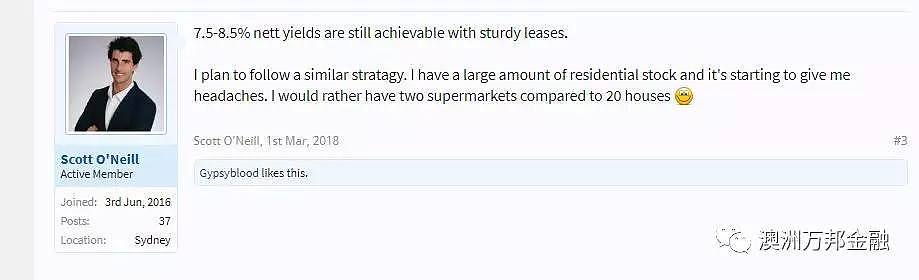

这是他在论坛上自己的留言,他说自己宁愿有2个超市也不愿意有20套房子。万邦君其实也研究过block of unit的正现金流的可行性,网上发现布里斯本地头蛇给出的一个计算

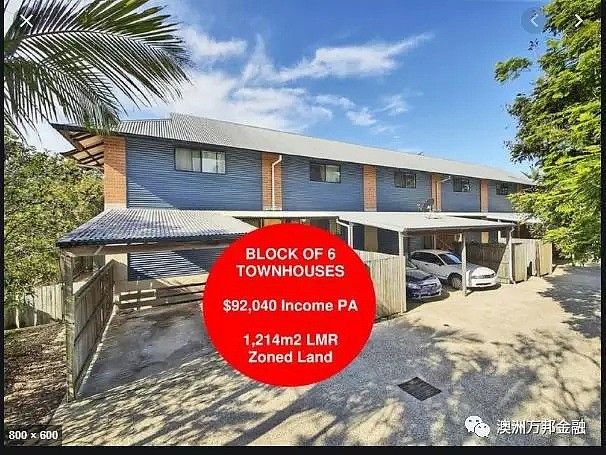

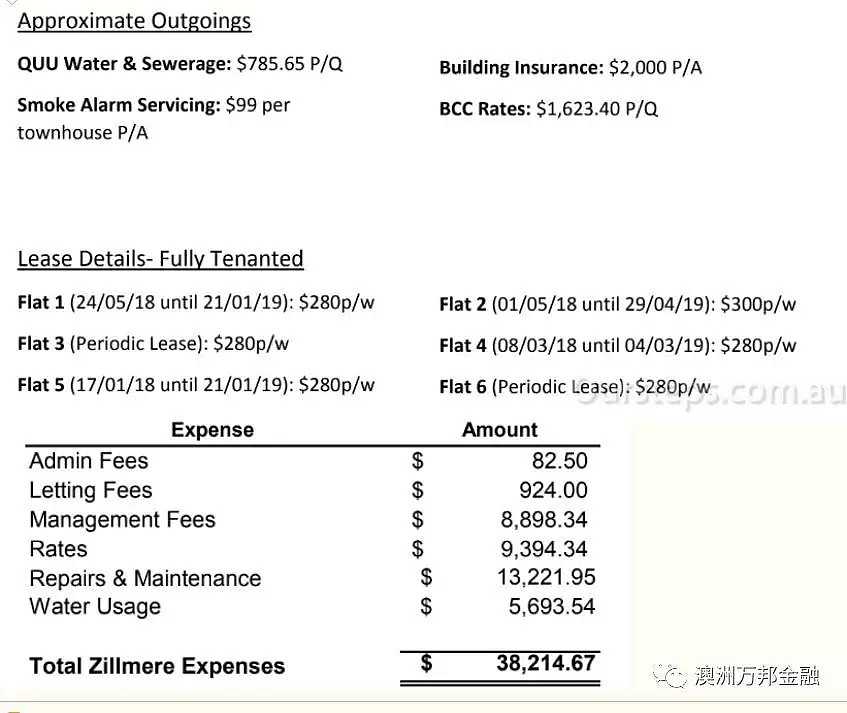

这是一个布里斯本的6个townhouse组成的block of unit,记住这种房子水表是在一起的,所以水费是房东付。

目前6套每套租金280一周,一年总租金$87,360

售价110万,假设利息4.7%(商业贷款),贷款80%,只还利息,每年支出$41,360

88400-41360-38214=8826

而这8千刀的正现金流还没包括空租问题,而且你就是这个房子的小区物业,事情非常多。我最终得出的结论是,除非你住那或者你在当地有自己房屋管理公司,否则真心不值得。

Scott在接受Property couch的采访时承认,他计划卖掉所有住宅投资物业,只留下商业物业,借用卖掉住宅的钱来还掉一部分贷款,只不过因为市场都预测昆州未来5年会有大行情,所以他打算先留一下再说。

大家如果读过我以前的文章就知道,我写过澳洲正现金流房产投资教父Steven Mckinight在08年高峰期曾经买入350套物业,但最终卖掉所有房产,改去美国做基金经理买商业物业的事情。

我写的文章《拥有20年经验的澳洲本土投资人是如何投资房地产的》,我文中那Richard和Melissa夫妇,他们应该算是mini版的scott和Mina,只不过后来Scott选择了商业物业投资,Richard和Melissa选择去做开发,但他们的共同之处都在于想要卖掉昆士兰州的物业,Melissa觉得那些物业食之无味,弃之可惜,每年给个一千多正现金流,但一直不升值,事还多。

我在澳洲本土投资人故事例子里看过太多这样的故事,每当我看到谁买了十几套房的故事,基本上我就知道肯定是在昆州,因为价格便宜租金高,而且我还知道过不了多久他们就会想卖掉这些物业。

人最大的智慧就是知道在什么时候开始和停止,收入需要很多,但房子不需要买很多。这一点原本是想在付费课程里去说的。

第三,我要说的是Scott在采访时说过,很多跟他们买商业物业的客户本身都是做生意的,自己都有租赁过厂房或店铺,所以对商业物业有一定的了解,抗风险能力强。他承认如果你不知道自己在干什么,商业物业风险更大。采访的主持人也说过,他自己在悉尼看到很多旺铺旺街,当年生意红火,但现在人气衰败,换句话说,商业物业更有可能面对地段的转移。住宅的话就算地段转移了,人们还是需要住,但是做生意的就是另外一码事了。

另外说的一点是,Scott的投资物业总体价值大约1200万,如果按60%的杠杆计算,算上4.5%的利息,只还利息,每年支出大约30多万。假设我们把贷款年限缩短到25年,开始本息同还那一年的支出将近50万。

我拿网上找到的,他们最近的房产组合(文中有附带),计算了所有总租金数,大概是54万8左右,大家明白我想说什么吗?如果没有其它收入来源,光靠房产租金是很不牢靠的,我相信Scott会在只还利息期间加紧利用盈余换掉贷款本金部分。

最后我要说的是,Scott说他现在对自己贷款能力很有信心,因为他有一间有限公司,公司更好贷款(你明白我的意思吗?)

另外Scott自己说他总共帮助过1700位客人置业,你如果算每个人给他5000澳币,那他大概赚了850万澳币。房子让他成功,事业让他走的更远,左手投资,右手赚钱,大家共勉之。

我是万邦君,我们下次再见。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64