易方达副总裁张清华:2021最好的赛道是消费、科技和化工

“经济往上走,货币从宽松向中性回归,但是整个信用还相对偏宽松,这个时候,债券市场很难有明显的机会,这是一个大环境。”

“短期来看,目前的宏观环境,是有利于顺周期行业的,短期三到六个月的话,明显顺周期在跑赢。最近以创业板为代表的成长其实是跑输的,当下很多顺周期的行业,比如说家电、化工、建材是涨的比较好的。”

“长期的话,还是会看好消费和科技,这两类行业可能还是一个非常长的坡,很多公司是会走出股价不停创出新高的。”

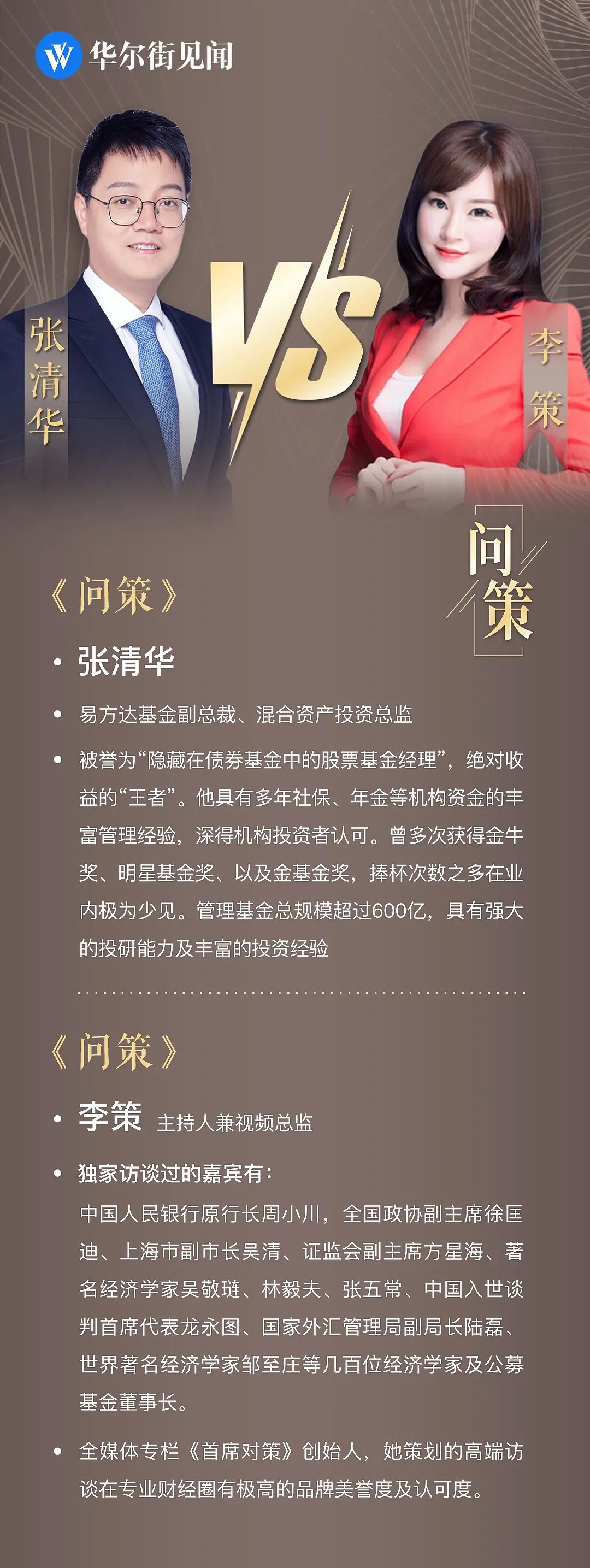

这是有“绝对收益王者”之称的易方达副总裁张清华,在《问策》直播节目中独家分享的观点。

快问快答

李策:2021年更看好债市还是股市?

张清华:相对来说股市

李策:如果对个人资产做2021年权益配置,配置比例大约是多少?

张清华:超过50%

李策:A股市场2021年最看好的三个赛道?

张清华:消费、科技和化工

李策:截至11月份,2020年新基金的募集规模超过了2.5万亿,您觉得2021年这个记录会不会被打破?

张清华:有可能。

张清华管理的“易方达安心回报”,被基民称为入门首选款,此外的裕丰、丰和等产品,也是金牛奖、明星基金奖、金基金奖获奖无数,在绝对收益领域,跑出了股基的收益。

我们将本次直播的内容降维处理,分享给大家:

01

未来,公募基金有很好的赚钱效应

很多人在担心,市场还会不会继续上涨?

从政策导向来看,不论是注册制,还是监管,还是交易制度改革,对于整个资本市场都是利好。

而从居民财富结构来看,也在面临着转移。在过去,有钱了,就买房,但近几年,这个趋势变了,房住不炒,国内的投资渠道非常有限,大家手里的钱都拿来买基金了。而这个财富结构的转移,不是短期的维度,是能影响未来的5-10年。

所以,我们相对比较看好整个资本市场的走势。也许未来,相对不会有过去这么高的收益了,但它依然具备较好的投资价值。

大家的担忧,是因为一直在说A股牛短熊长,但我觉得,历史数据应该辩证地看。我们换一个角度,来看过去的房地产,可以说是持续了20年的牛市;而美股,同样也持续上涨了10年。

02

下半年大环境对债券市场不利

回顾下今年的货币市场,3-4月因为疫情的原因,应该是历史上最宽松的时期,七天回购利率低到了1%,因此债市不错。

但到了5月后,货币政策开始回收,进入到观察期,我们从非常宽松的环境,回归到了中性。而债券市场,也是从5月开始调整。

如今,我们很难再回到上半年超宽松的时期了。但随着疫情缓和、疫苗等好消息的曝光,经济会上行,在这样的大环境下,对债券市场不太有利,所以下半年以来,整个固收市场都在调整。

很多人看好利率债,但从整个经济环境来看,今明两年,政策不会继续宽松了,控制杠杆也是主基调,因此我站中性立场。

说到信用债,我觉得债券违约不会是大面积事件,但为什么近期会出现调整呢?其实本质是在“补跌”。

5月后,因为货币政策回归,利率债没有机会,信用债的吸引力导致大家低估了信用的风险,从而对信用债的定价不充分。你看5月以后,虽然10年期国债收益率上行,但中债指数却一直是上涨的。

所以我不觉得城投债的信用风险会很大影响信用债,但从大环境和利差来看,它的赚钱效应已经不太明显了。

03

股票市场也有分化

股票简单来看,会分为价值和成长。

估值高的股票本身对流动性更加敏感,所以上半年,成长股涨得很好,但进入三季度后,随着流动性回归,成长股的超额收益下降了,与此同时,因为信用还不错,或者盈利还比较好,一些本身价值面不错的、低估值的顺周期公司,比如地产、化工、建材、家电等,就开始修复了。

很多人因为15-18年的刻骨铭心,担心现在的价格比较贵了。

其实,如今的市场相比于那时有了显著的差异。过去是散户的杠杆牛市,靠讲故事和概念就能撑起公司,而如今涨得好的公司,比如白酒、医药,本身就有长长的“雪坡”,有盈利来推动,相对会更加健康。

而真正好的公司,短期你可能会觉得它贵了,或者说短期涨多了,但你会发现,它的业绩会接连涨上去,股价会不断创新高,而我们可以赚到的,是业绩上涨带来的这部分利润,它是可持续性的。

所以挑选公司,你要看行业竞争格局,看公司在行业的地位,看它的技术壁垒如何,有没有护城河。

04

短期顺周期,

长期看好消费、科技、化工

前面讲到的角度,是长期投资的理念,但同时也要顺应市场的走势,这是我们投资考量的两个维度。

目前的宏观环境,有利于顺周期行业。你看短期三个月,明显顺周期在跑赢,而以创业板为代表的成长股,是在跑输的。

往往到了第四季度,大家也做过历史分析,会有所谓的日历效应、春季躁动。这是在分析过去10-20年的A股走势,凡是对来年经济预期较好的时候,顺周期行业会表现比较好。

今年的情况,也符合了这个条件,说明大家对2021年还是充满期待的。

而长期来看,我们还是会看重“雪坡足够长”的好公司,一个是消费,一个是科技。

我们看美股过去的50年,对比GDP的变化,这两个行业是长期跑赢的。而中国,目前正好经历着这样一个阶段,可能刚刚进入。

而化工行业,我觉得是国内少数的、有成长性的周期股。

我们从16年开始做供给侧的改革、环保趋严,在这个过程中,很多低效的、小的企业,被逐渐淘汰掉了,而一些龙头企业却逐渐走出来了。

虽然这个行业的增速不是很快,但龙头的份额却在逐渐增加、在扩产。如今的化工行业,走出了一些也许不光是国内、甚至是全球的巨头。

所以从投资逻辑来看,这是一个很好的发展阶段,很多化工龙头公司如今的上涨,不只是周期性的上涨,你会看到它们的股价会创历史新高。

05

绝对收益:

在正确的时间,选择正确的资产

我们做资产配置,与广大投资者最大的不同,应该是更看重——收益的可解释性、可预测性。也就是,会看到收益背后的风险。

投资分为三个维度,最顶层是经济周期。类似美林时钟的概念,判断整个宏观经济处在哪个阶段。接下来,需要在不同阶段,密切跟踪不同的货币政策。而在做完这些大的图景分析后,最终会落到细分资产的估值水平。浓缩起来,就是我们常讲的——胜率和赔率。

这与我们常说的“择时”有很大的不同。

资产配置是一个相对较长周期的事情,它可能一年调整1-2次就好了。而落脚点,依然是细分的选择,比如股票是选择成长还是价值?债券是选择利率还是信用?信用里是选择高等级还是中低等级?

而股票分化也很大,进入下半年后,债券中,买信用一直是挣钱的,而买利率就一直是亏钱的。

所以我们需要衡量资产的性价比,在当期胜率最好时,购买最好的资产。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64