银行、券商、保险......市面上最全的大金融指数和ETF分析来了

导读:周期躁动 ,大金融ETF怎么挑?

11月以来,A股大金融板块持续发力,市场风格向金融顺周期板块切换的呼声也越来越高。

最近10天,申万一级行业中银行和非银金融分别大涨8.8%和7.2%,金融周期几乎包揽涨幅前十。

实体经济持续回暖推动金融周期走高。11月11日公布的金融数据显示,10月我国社融增量创2个月来新低、新增人民币贷款创一年新低,同时M2-M1剪刀差则大幅收窄,反映金融没有再扩张,而实体仍在上行。澳新银行经济学家邢兆鹏当时表示,这是确认中国经济周期性复苏的一个信号。

多家券商纷纷看好金融板块,方正证券赵伟表示,当前中国经济进入了一个新的经济周期,其经济基础是“金融+科技”,只有两者联袂上涨,大盘才会走强。中信明明在最新发布的年度投资策略报告中表示,A股要把握业绩驱动、低估值修复和产业政策三条主线,其中可选消费与顺周期板块、金融风格指数等低估值板块和政策催化的主题投资板块值得关注。

在此背景下,若要有针对性地跟踪、或布局大金融,指数基金可以说是最简单快捷的途径之一,跟上行情的同时有效规避择股难题。不过市面上这么多只指数,跟哪只走?选哪只?

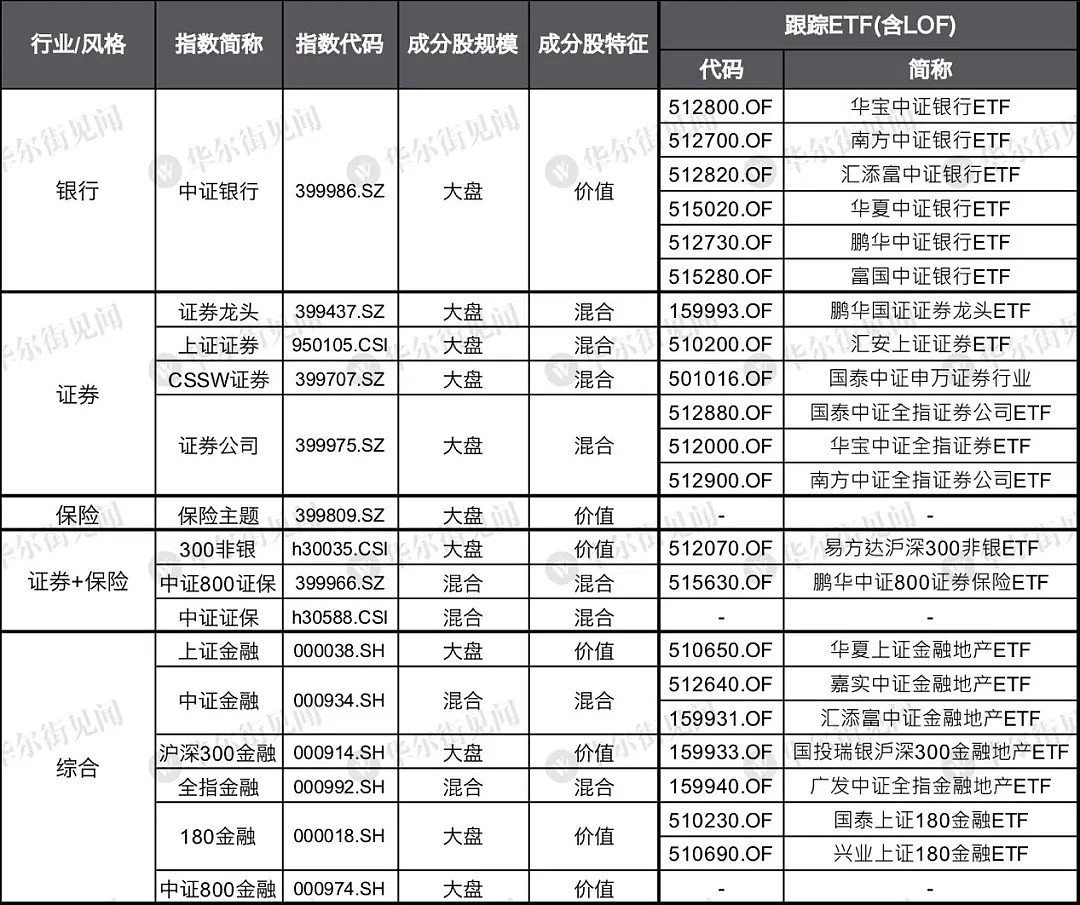

以下,华尔街见闻为大家整理了目前市面上所有大金融指数、及跟踪它们的ETF,并在下文中对其进行了详细区分:

目前市场上的金融相关指数,既有专注于券商、保险、银行各个细分领域的,如上证证券指数、中证银行指数、保险主题指数等,也有在各细分领域混合布局的非银指数、金融全行业指数。

其中,单一细分领域指数主要追踪行业内有代表性的大盘股,而混合指数持仓中可能包含大量中小盘股。

目前来看,大金融板块整体向好,但各细分行业近期表现小幅分化:相比银行、保险近一个月来势头强劲,7月初大涨的券商股则几个月来持续横盘震荡。如今券商股估值仍然较高,在23倍左右,保险和银行分别在14倍、7倍左右。

往后,三大细分领域相对走势仍面临较大的不确定性。投资者可参考下文指数区分,结合对未来市场的理解择优布局。

若对某个单一细分板块有强烈偏好,以下银行和证券指数可以选择:

01

银行:中证银行指数

追踪银行的指数目前仅中证银行指数一只。

年初以来,中证银行指数表现弱于大盘水平。截至11月25日,该指数累计下跌了3%,而上证指数上涨了11.56%;最大回撤为19.5%,而上证指数为14.6%。目前,中证银行指数12个月市盈率仅为6.68,和两个非银行业相比处于明显低位。

成分股来看,中证银行指数成分股36个,由于大盘股居多,平均市值达到2905亿元。

指数100%持仓银行,个股持仓集中度较高,前十大重仓股占股票持仓市值比逾70%,一、二大重仓占比分别达到16%和10%。具体个股及其市值占比如下:

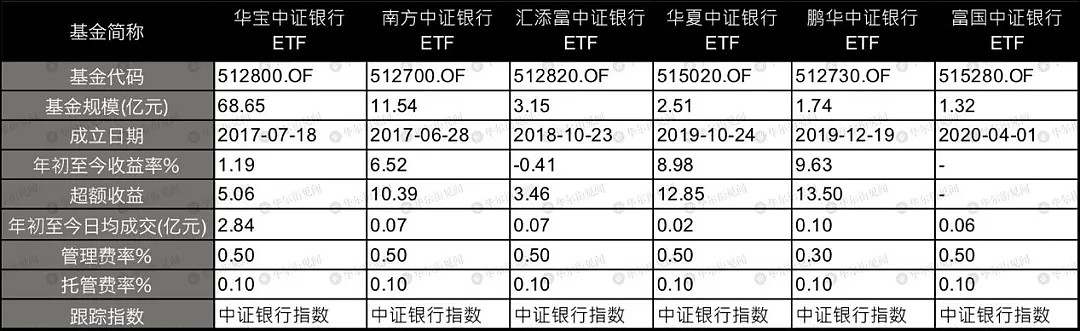

目前市场上,跟踪中证银行指数的ETF有6只之多,其中富国中证银行ETF是今年4月刚刚成立的。

华宝的ETF规模最大,有69.9亿元,流动性也更好。

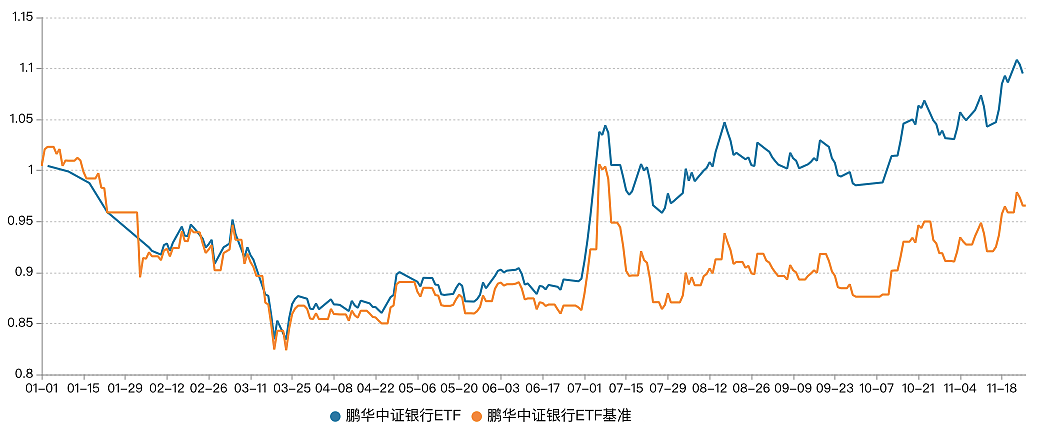

业绩表现来看,南方、华夏、鹏华三家基金公司的ETF今年以来净值收益都跑赢指数超过10个百分点,鹏华尤其超出13.5个百分点。超额收益多来自于打新收益,此前光大证券研报曾指出,规模小于8亿的基金打新能力通常更为突出。

02

证券:证券龙头指数

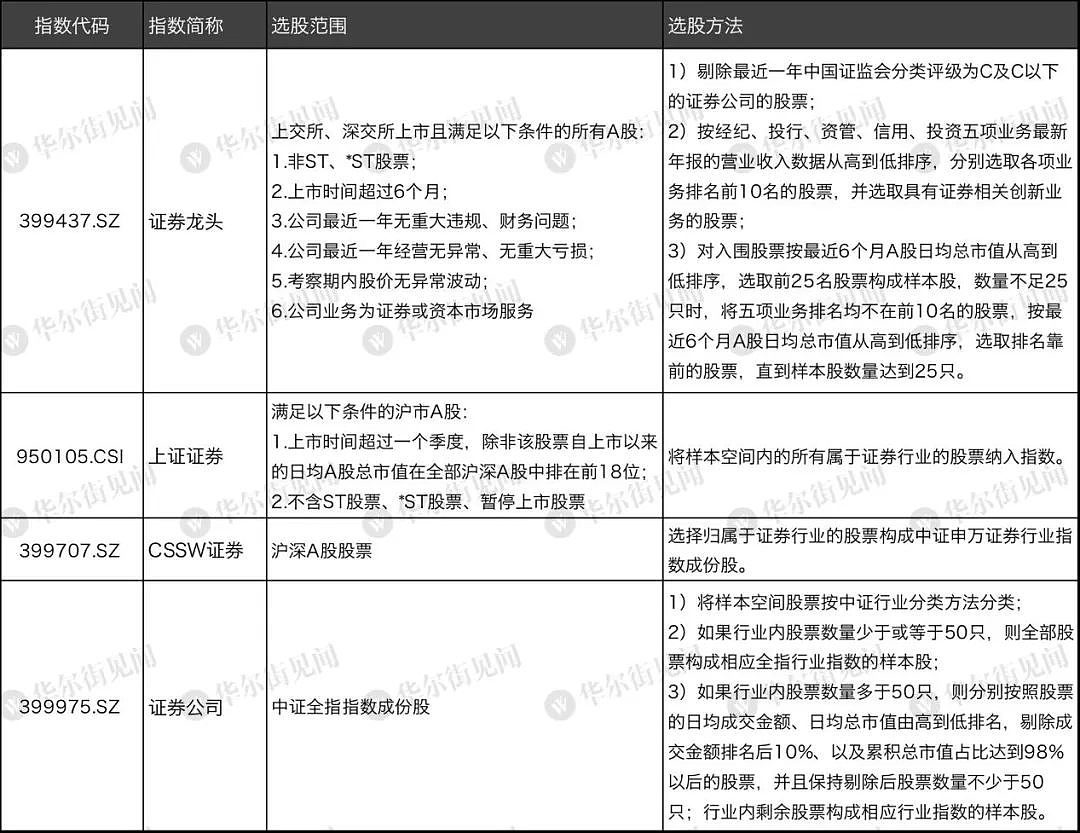

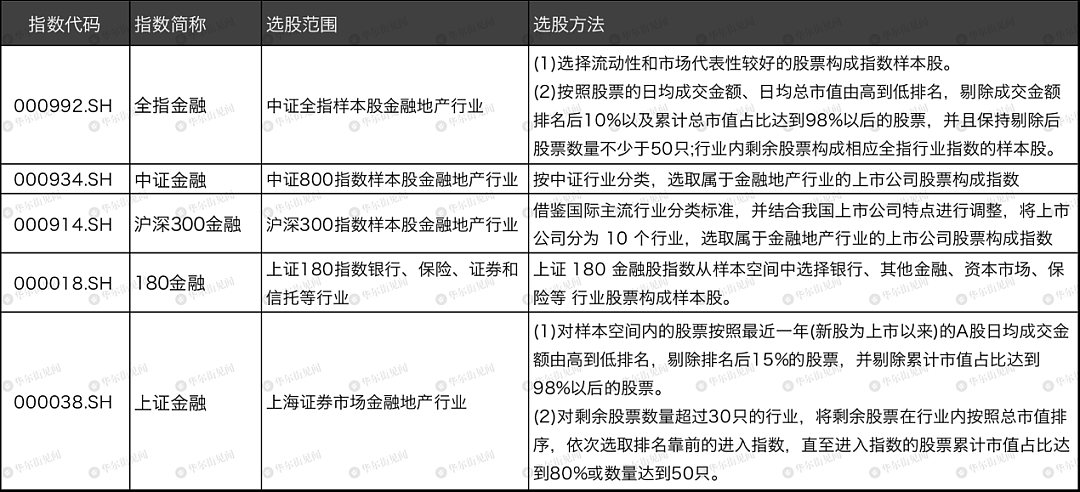

目前市场上,追踪券商的指数目前有4只,分别为证券龙头指数、上证证券指数、CSSW证券指数、证券公司指数。

其中,证券龙头指数(399437.SZ)性价比较高,持仓集中在证券行业头部公司,在对沪深两市券商股风险过滤、营收和市值排序的基础上择优持股,投资价值相对更高。

一、业绩对比

截至11月25日,今年以来,证券龙头指数以13.77%累计涨幅在各大指数中领先,同时最大回撤最小,风险回报相对更高。

同时,证券龙头指数12个月市盈率在四大指数中处于更低位置,为22.5,其余均超24。

9月开始,证券龙头指数逐渐跑赢证券公司指数。

二、成分股对比

证券龙头指数成分股较少,仅选取25个较高市值的证券类个股,平均市值超过1000亿元,更能代表头部大型券商。

其成分股市值也更为集中,十大重仓占到股票投资总市值的70%,前三大重仓就占了近40%。

四个指数都100%持仓券商股。重仓品种来看,证券龙头和证券公司指数配置比较接近,两者今年收益也较其余两个指数更好。最重要的原因是:东方财富为第二大重仓。

年初以来,东方财富大涨近100%(97.6%),远超指数平均水平;三季度至今大批券商股负收益的情况下,东方财富仍然收获8%涨幅。不过该股目前估值较高,市盈率接近60。

三、指数编制方法对比

指数编制的选股方法上来看,证券龙头指数对沪深两市证券行业股票首先进行重大风险因素剔除,筛后基础上将证券公司各业务营收、及公司市值排序后,保留相对优质的个股作为指数样本股。

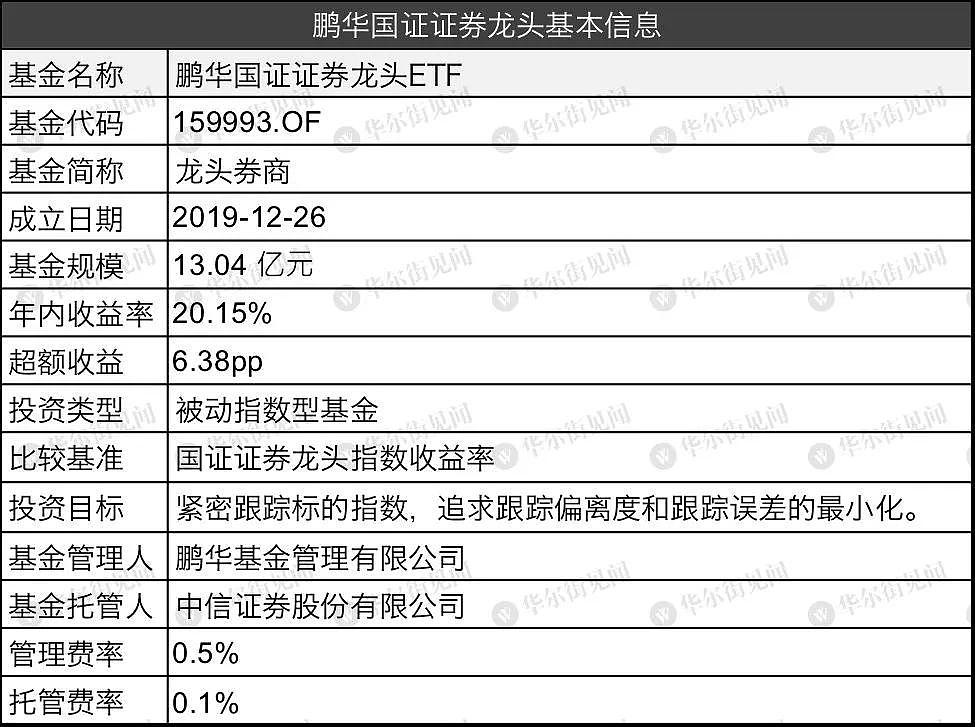

四、ETF:鹏华国证证券龙头ETF

目前市场上,跟踪证券龙头指数的ETF仅有鹏华国证证券龙头ETF(159993.OF)一只,成立于2019年12月26日。

该基金由鹏华基金管理有限公司发行,由基金经理陈龙打理。总体来看规模较大;业绩表现相对优异;流动性尚可。若要布局券商,可持续关注。

规模较大,流动性尚可

截至11月26日,广发中证全指金融地产ETF基金规模达到13.04亿元,份额达到11.67亿份。同时流动性尚佳,月初至今,广发中证全指金融地产ETF日均成交额为0.83亿元。

业绩表现相对优异

至11月26日收盘,年初至今该基金复权单位净值增长率达到20.15%,获得6.38个百分点的超额收益。

03

保险

追踪保险的指数目前仅保险主题指数一只,但目前市面上无跟踪该指数的ETF,本文不作讨论。若寻求混合布局,非银指数和大金融综合指数可以选择。

04

非银:中证800证保指数

此外,看好非银板块(保险+券商),也有300非银、中证800证保两个指数可以投资。(中证证保指数无ETF跟踪标的)相比之下,中证800证保指数在回撤较小的情况下年内收益更高,成分股市值分布相对没那么集中,布局也更全面,有助于在有效分散风险的同时避免踏空个股。

行业配置角度看,300非银指数中保险股市值占比逾四成,而在中证800证保指数中仅占两成。因而如果用于弥补保险ETF的空缺,或增大投资组合中对保险股的配置,300非银指数或许是更好的选择。

但值得注意的是,300非银指数保险业的几乎所有加配都给到了中国平安,该股作为市值第一大成分股权重高达31.7%,这也意味着资金分配过于集中的风险。其余重仓配置上两者相当。

中国平安11月以来上涨了16%,目前股价已至历史最高位置。

两只指数各有一只ETF,其中跟踪中证800证保指数的ETF今年2月底刚刚成立,由鹏华基金管理有限公司发行、基金经理张羽翔打理。

从成立后的二季度开始计算至今,鹏华中证800证券保险ETF复权单位净值增长率达到37%,获得9.94pp的超额收益,也高于易方达基金32.6%的收益率。

05

大金融综合:全指金融指数

从大金融行业覆盖面角度综合布局,则选取上证金融、180金融、沪深300金融、中证金融和全指金融5个指数进行横向对比。

其中,全指金融指数:

1、业绩表现不错;

2、成分股布局全面、多元,能有效分散风险,避免踏空行情;

3、择优选股,可作为布局大金融的参考指数。

一、业绩对比

截至11月26日,今年以来,全指金融累计涨了1.54%,与第一名相差不大;最大回撤18.59%,在五大指数中最小;单位风险回报率(夏普比率)更是远超其余四大指数。

二、成分股对比

成分股来看,包括全指金融指数的上述5大指数,前三大市值重仓股均为中国平安、招商银行和中信证券,分属保险、银行、证券领域。差别在于指数成分股行业分布,及个股市值占比的集中度不同。

对比之下,全指金融指数在金融周期细分领域布局更为分散、多元,能更有效地避免踏空个股、踩空行情。

行业分布及集中度

相类似的是,五只指数成分股按市值计算,银行股都占了最大权重。而相较于其余指数,尤其是上证金融指数银行股接近60%的占比,全指金融在各个细分行业分布相对更为平衡:银行和券商分别占了38.8%和29.1%的权重,保险+地产占了27%。

不过值得注意的是,全指金融指数将13.5%的较高权重给到了房地产。

相比之下,上证金融和中证180金融指数较少在房地产行业布局,后者更是将其剔除在外。

金融地产常常被投资者拿来相提并论,但今年尤其是10月,两者走势出现了明显分化。

11月目前来看,地产股有所回升,但表现仍不如银行和保险,未来在“房住不炒”背景下,机会和滞涨可能性并存,投资者可根据自身对地产业的中长期理解综合考虑,选择符合自己需求的指数。

个股市值集中度

成分股个数来看,全指金融指数涉股较多,达到160个,分散到每只股票的平均市值较小,既能相对更全面地在大金融领域进行布局,避免踏空个股的情形,又能有效分散个股风险。

成分股个股市值来看,全指金融指数也相对更为分散,布局较广。

相较其它4只指数重仓中国平安均达到约14%,甚至超过15%,一旦走弱很容易拖累业绩,中国平安在全指金融中市值占比仅为9.28%。

前三大市值成分股在全指金融指数中占比不到21%,前10大重仓占比仅42%,远远低于上证金融指数的分别占比高达34%和66%。

三、指数编制方法对比

指数编制的选股方法上来看,全指金融指数不单单包揽行业,而是将流动性及市值占比进行排序后,保留流动性较高、代表性较好的股票作为指数样本股。

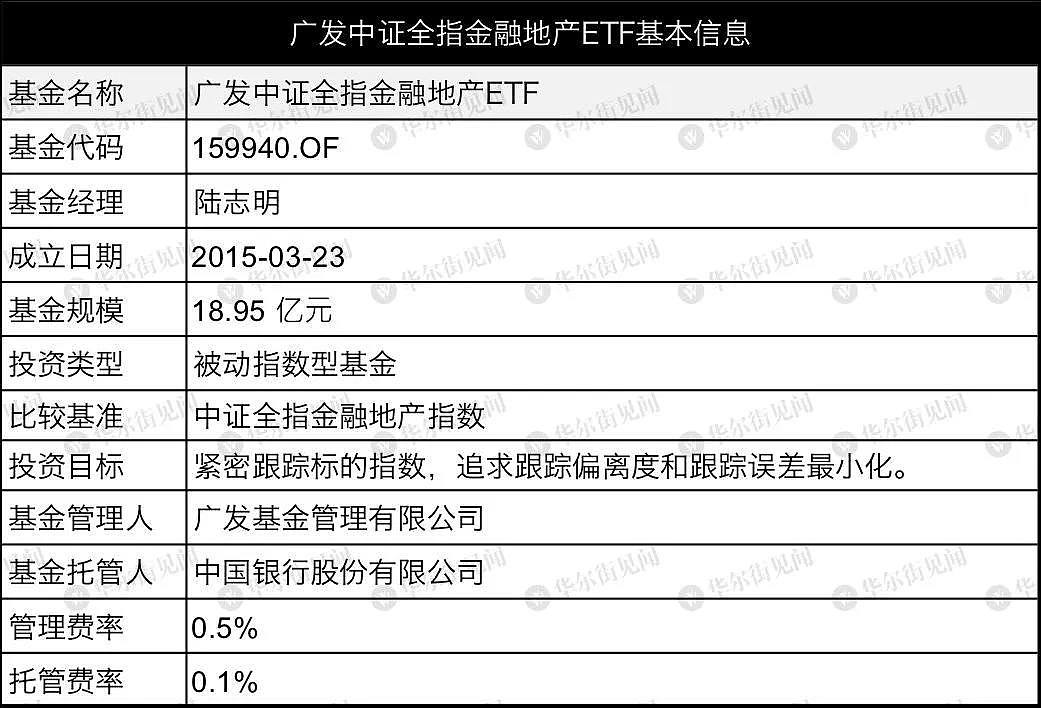

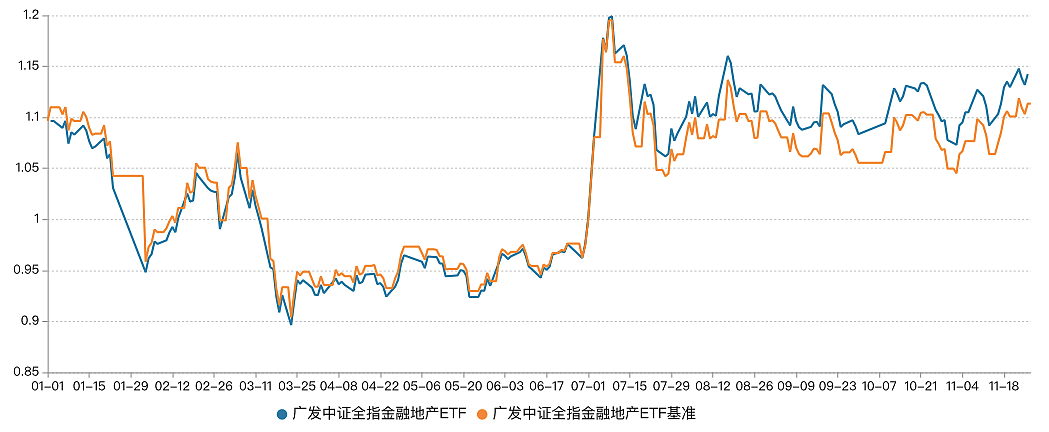

四、ETF:广发中证全指金融地产ETF

目前市场上,跟踪全指金融指数的ETF仅有广发中证全指金融地产ETF(159940)一只,成立于2015年3月23日,同年4月17日正式上市。

该基金由广发基金管理有限公司发行,由基金经理陆志明管理,任职期内收益14.24%,总体来看规模较大,业绩表现相对优异,流动性尚可,若要布局金融,可持续关注。

规模较大

截11月26日,广发中证全指金融地产ETF基金规模达到18.95亿元,3个月扩张了近70%,份额达到16.37亿份。同时流动性尚佳,月初至今,广发中证全指金融地产ETF日均成交额为0.14亿元。

业绩表现相对优异

至周一收盘,年初至今该基金复权净值增长率为5.44%,获得近4个百分点的超额收益。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64