中国房产信托收购悉尼QVB半数股权!零售地产复苏,两大巨头谁更“艳”?

就在上周末(11月7日),中国香港领展资产管理有限公司旗下领展房地产投资信托基金(Link REIT)宣布,以5.38亿澳元收购了三座位于悉尼的著名零售物业——维多利亚女王大厦(Queen Victoria Building)﹑Strand Arcade及The Glaeries 50%股权。

维多利亚女王大厦(Queen Victoria Building)

该物业组合自2018年起由Vicinity集团管理。收购完成后,Vicinity的零售团队将继续管理该物业组合,领展作为共同拥有人,将与Vicinity集团合作。

作为澳大利亚最著名的购物场所,维多利亚女王大厦﹑Strand Arcade每平方米的滚动年度总收益在全澳分别排名第一和第二。根据2021年10月25日领展提供的估值报告,这三座物业的出租率维持在94.3%左右。

一些分析人士认为,这笔新州解封后的“大交易”标志着:随着经济重新开放,澳大利亚大型购物中心的复苏正在加速,很多机构投资者对这些物业的兴趣大增。

商业地产一直都是深受新冠疫情影响的行业。今年,德尔塔(Delta)变种病毒疫情导致悉尼和墨尔本大范围、长时间的封城,商业地产业再次遭受重创:商场、办公楼人去楼空,租户要么重新谈判租金降低租金支付,要么在交易条件有限的情况下完全终止租赁协议……行业利润“断崖式”下跌。

疫情封锁期间的维多利亚女王大厦

现在,“寒冬”终于过去。在全国各地先后实现两针疫苗全面接种率80%以后,悉尼和墨尔本的商店逐步开放,白领也开始回归市区办公室,整个商业地产行业可谓“枯木逢春”,复苏迹象显著。

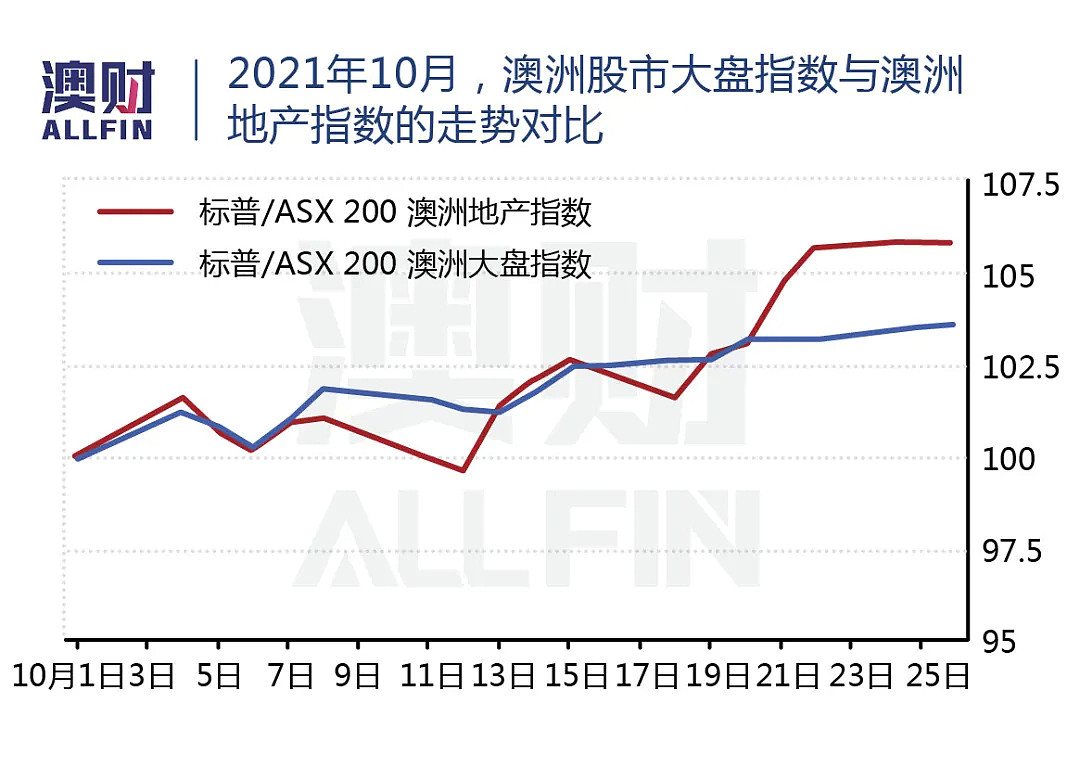

值得关注的是,近两个月,澳大利亚地产指数明显跑赢股市大盘指数。那么,投资者能否直接入手相关行业股票?

俗话说得好:射人先射马,擒“贼”先擒王。

人们对购物的热情随着“黑色星期五”购物节和圣诞假期的临近越来越高涨,使得零售地产成为疫情之后最大赢家之一。本土两大零售地产巨头Scentre Group Limited (ASX: SCG) 和Vicinity Centres (ASX: VCX)的股价在三个月中分别上涨19.07%和11.02%。

博满澳财分析师对解封后的商业地产行业现状进行了梳理,以帮助投资者了解在零售业复苏过程中,这两大巨头究竟谁在这个零售业的“春天”更能绽放异彩。

地产指数为何跑赢大盘?

四组数据“开口说话”

通过数据研究分析发现,过去一年间,澳大利亚地产表现长期落后于大盘;而在近两个月,其表现却明显优于大盘指数,月收益平均达3.39%,领先大盘1.87%。

那么,澳大利亚地产指数近期为何能跑赢澳大利亚股市大盘指数?其上涨背后的逻辑到底又是什么?我们让以下四组数据“开口说话”:

185%!新州居民一天挥霍1亿澳元

2021年10月11日,新州封锁限制放宽后,重新“激活”悉尼CBD成为政府的重点目标,州长佩洛特(Dominic Perrottet)宣布,年营业额在7.5万澳元至5000万澳元的中小企业可以申请最高2万澳元的补助。解封当天,该州居民在各大零售商店“挥霍”高达1亿澳元,与一周前的3500万澳元消费相比,这一数字增长了185%。

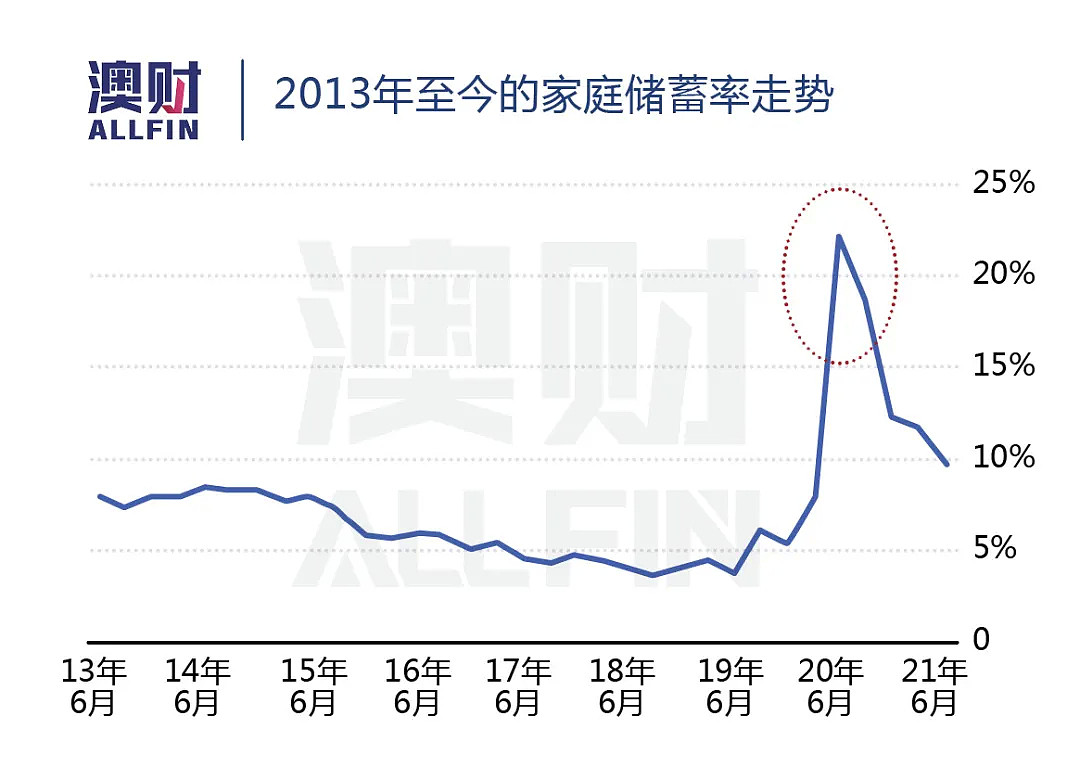

22%!居民储蓄率创历史新高

透过现象看本质。其实,解封后消费猛增的背后原因是,封城期间政府发放的巨额补贴项目(Job Keeper & Covid Disaster Payment),对于许多人来说,这笔钱提供了他们多年没有过的收入水平。再加上封城限制,娱乐活动暂停,人们的储蓄水平创下历史新高,高达22%。这意味着当个封锁结束后,消费者信心飙升,支出将大幅增长,零售业绩势头回升强劲。

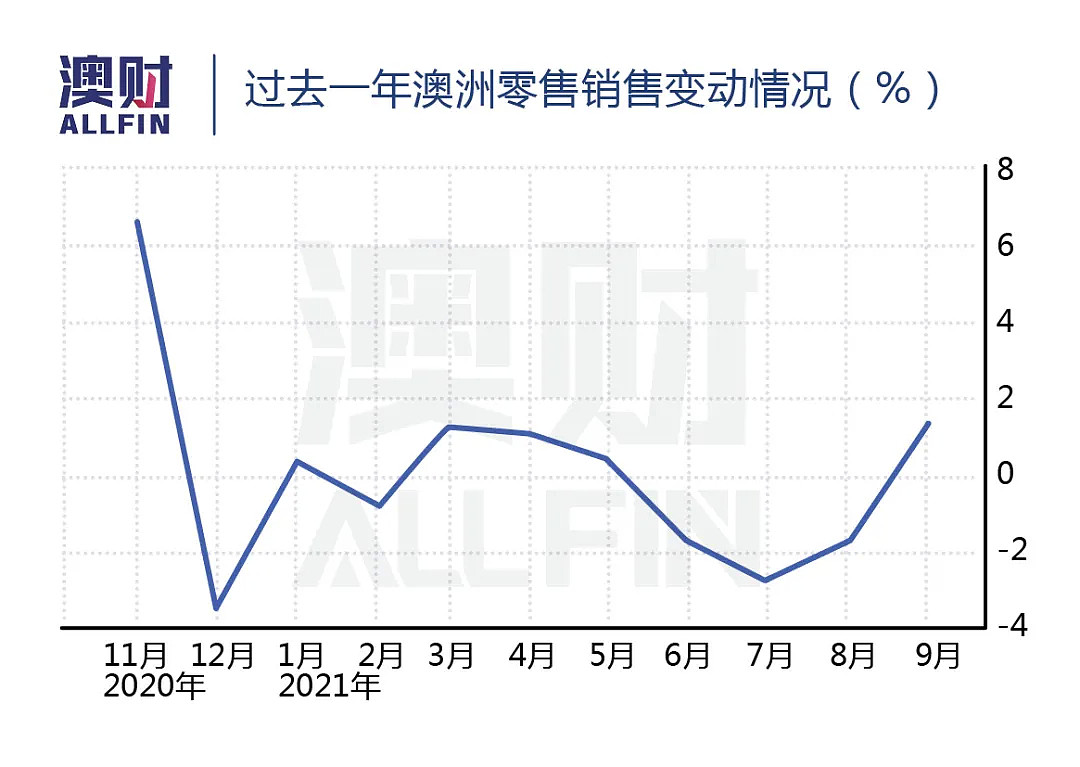

5%!咖啡厅餐饮与外卖增幅最大

与此同时,根据Trading Economics和澳大利亚统计局 (ABS) 的最新数据表明,澳大利亚零售业的销售已出现大涨,9月的销售额增长幅度为1.3%,其中家庭用品(4.3%)、咖啡厅餐饮和外卖(5%)的增幅最大。此外,其他零售业(2.1%)、服装、鞋类和个人饰品(5.9%)也出现大幅增长。

11.3%!圣诞节居民大额支出势头猛

值得关注的是,圣诞节即将来临,这对于非必需品零售商至关重要,因为在此期间大多数非必需品零售商将实现全年利润的三分之二。

根据澳大利亚零售商协会(ARA)预测,澳大利亚居民将进行大额支出,今年圣诞节支出预计与去年基本持平,但比2019年圣诞节增长11.3%。自解封以来,新州非必需品零售销售势头强劲。预计在接下来的约100天里,零售商将有机会弥补此前因封城造成的损失。

通过以上四组数据,博满澳财分析师有理由相信,随着零售行业的复苏,强劲的非必需零售业绩必将为零售地产(如购物中心)推波助澜。

六大维度剖析

两大零售地产巨头谁更“艳”?

近期,澳大利亚非必需消费飙升,零售地产成疫情之后最大赢家之一。作为澳大利亚最大的两家非必需零售地产巨头Scentre Group Limited (ASX: SCG) 和Vicinity Centres (ASX: VCX)必将率先受益。

那么,澳大利亚两大零售地产巨头谁会更“艳”?未来投资机会更大?我们还是让数据“开口说话”。

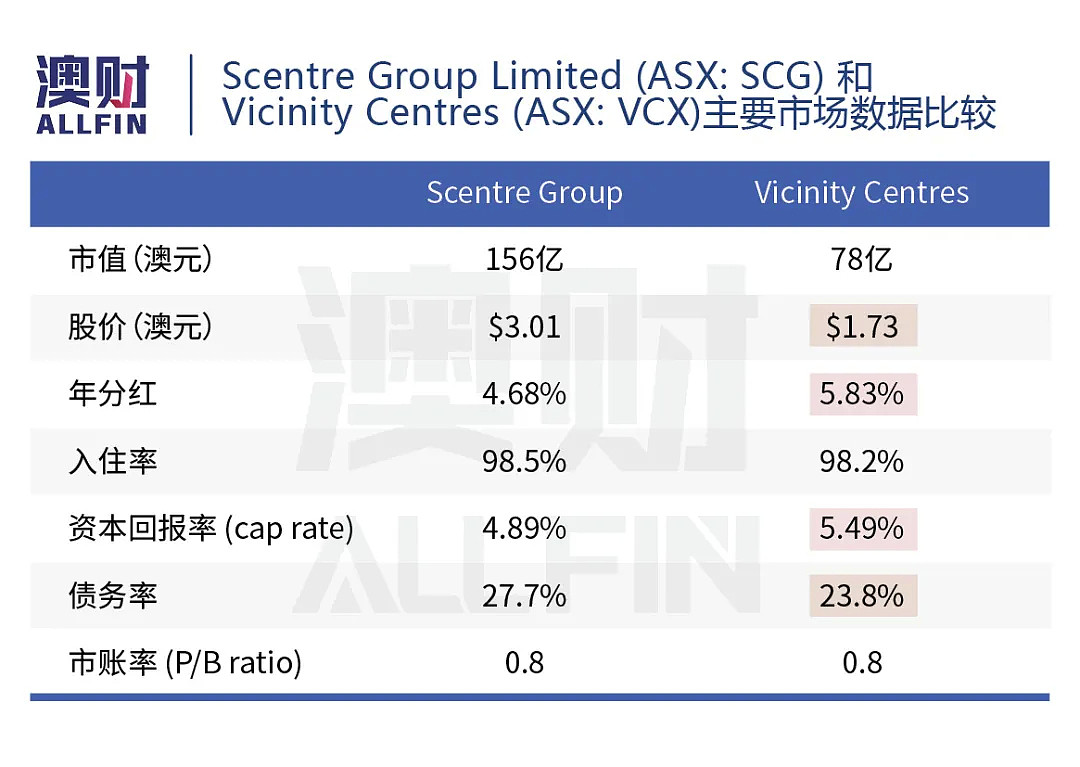

博满澳财分析师分别从规模、年分红、入住率、资本回报率、债务以及市账率六大维度,对澳大利亚两大零售地产巨头进行了剖析。

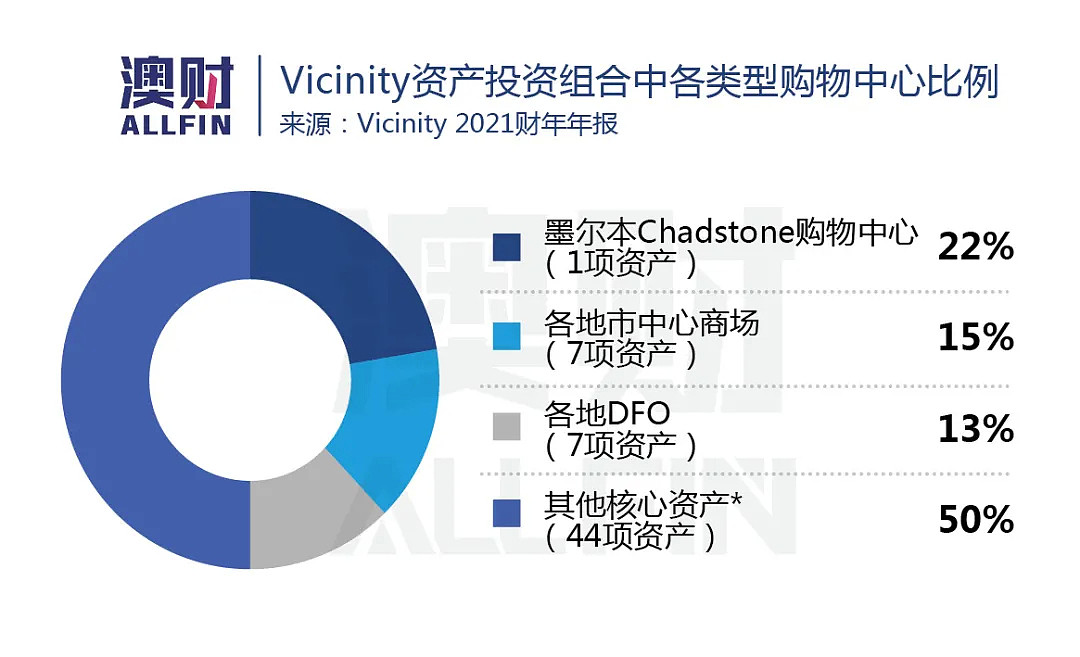

1. 规模:Scentre 和Vicinity是澳大利亚最大的两家零售地产,公司市值分别为156亿澳元和78亿澳元,Scentre正好是Vicinity市值的一倍。

2. 年分红:Scentre和Vicinity的年分红率分别为4.68%和5.83%,从分红率来看,Vicinity的收益率更胜一筹。

3. 入住率:疫情之下,两家公司入住率为何都能保持在98%以上的高位?有两大方面原因:

一方面,两家公司的主要租户为是以Woolworths和Wesfarmers为主的大型刚需消费领域,其中Woolworths和Coles超市为疫情中的必要服务业,剩余大多数为百货超市(如Kmart、Target、BigW等),在疫情中以线上或自提的形式保持运营。所以,两家公司能够保持较好的入住率是在意料之中的。

另一方面,Scentres主要经营42家Westfield购物中心,Vicinity旗下多为包括Chadstone在内的购物中心,商家均为偏小的零售和餐饮店铺。众所周知,这些领域在疫情中受创最重。在这种情况下,两家公司依旧能够保持极高的入住率,说明在墨尔本和悉尼陆续解封后,零售地产大概率可以在短期内提高商户入住率。

值得注意的是,尽管过去一年受新冠疫情影响大,但Vicinity表示FY21签订的新租约数量比FY20提高52.5%(从824提升到1257个),并且绝大多数零售商延长租赁年期。

4. 资本回报率:资本回报率为现金流与地产价值的比例。零售地产的核心业务为买地和出租,所以资本回报率 (cap rate) 这个指标可以有效反映出以地产为主要资产的公司整体收益率。Vicinity维持在一个较高的资本化率水平5.48%,远高于Scentre的4.89%。

5. 债务率:两家公司的整体债务率都在30%以下,处于一个比较健康的水平线上。Vicinity的债务率更低,仅为23.8%,未来投资方面会更灵活。

6. 市账率:市账率指每股现价除以每股账面值所得的比率,亦即股价相对每股账面值的比率,市账率越低,代表股价越便宜。目前两家公司的市账率仅为0.8倍,低于行业平均水平的1.1,说明两家公司的股价均被低估。

通过以上六大维度分析对比,分析师认为, Vicinity的表现更为亮眼,中长期会带来更多盈利以及更高增长空间,未来的投资机会更大,更加值得投资者关注。

在澳大利亚彻底放开封城禁令后,居民的“报复性消费”心态以及各大购物中心迅速恢复客流量,短期内Vicinity将大大受益于悉尼和墨尔本两大经济中心回归正常的人民生活和活动。同时, Vicinity最新的位于黄金海岸Harbour Town的收购计划未来也有较好盈利前景——2032年的奥运会也将在布里斯班举行,届时将极大程度带动昆士兰州的旅游业。

零售地产业长期增长稳定

谨防“小黑天鹅事件”

对于零售地产业的未来发展趋势,博满澳财分析师认为,短期股价会有一波上涨行情,行业长期增长会比较稳定,但仍需提防“小黑天鹅事件”。

短期来看,随着各地区开始放宽封城限制,零售地产的租金收益以及资本价值已逐渐回温,澳大利亚的彻底解封在短期内可能会带来一波股价继续上行。

长期来看,虽然新冠疫情加快了各个行业的数字化进程,但是网上购物仍无法取代线下购物的“实体体验”,大部分居民还是更倾向于线下购物,零售地产行业的长期增长会比较稳定。

但在投资之前,分析师提醒投资者需提防“小黑天鹅事件”:

如疫苗接种率到达80%之后,政府暂停发放补助是否会导致小型零售商破产,从而影响零售地产的主要租金收入来源。

虽然零售地产的核心业务为买地和出租,资产(主要为土地)的增值部分看重较少,但投资者仍需要关注零售地产未来的土地价格波动情况。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64