招商银行被自己挑选的雷炸了,背后隐藏着一场雪崩(组图)

7月4日,世茂集团在港交所披露了公司10亿美元债违约的情况。消息发布后,迅速登上了热搜。

除债权人外,被世茂集团“殃及”的还有五矿信托和招商银行。此前,招商银行因代销的五矿信托-鼎兴系列产品到期无法兑付而备受关注,穿透该项目后发现,底层资产正和资金链紧张的世茂旗下项目有关。

值得一提的是,近期除了鼎兴系列集合资金信托计划爆雷,由五矿信托发行的其它信托产品也出现了逾期的情况。而在购买逾期产品的投资者中,游戏圈的“新晋土豪”米哈游科技有限公司也身在其中。

米哈游公司因为手握《原神》《崩坏3》等知名游戏,近两年赚得盆满钵满。公司用兜里揣着的资产进行理财投资,购买了五矿信托的信托产品。但友谊的小船说翻就翻,产品到期后无法收回本金及收益的米哈游最终将五矿信托公司告上了法庭。

据中新经纬报道,米哈游购买的逾期未兑付信托计划,并非是鼎兴系列产品,而是五矿信托发行的另一款信托产品,投向了总部位于上海的另一家深陷债务泥潭的大型房企。对此,市界联系了米哈游科技有限公司,对方并未针对此事进行回应。

本想通过投资实现资产增值,却有可能面临血本无归的结局。游戏新贵被“渣”背后,既折射出房地产以及信托公司频繁爆雷的现状,同时也为代销理财产品的招商银行敲响了警钟。

1

到底是谁的锅?

招商银行最近正因代销的五矿信托-鼎兴系列信托计划爆雷而备受质疑。

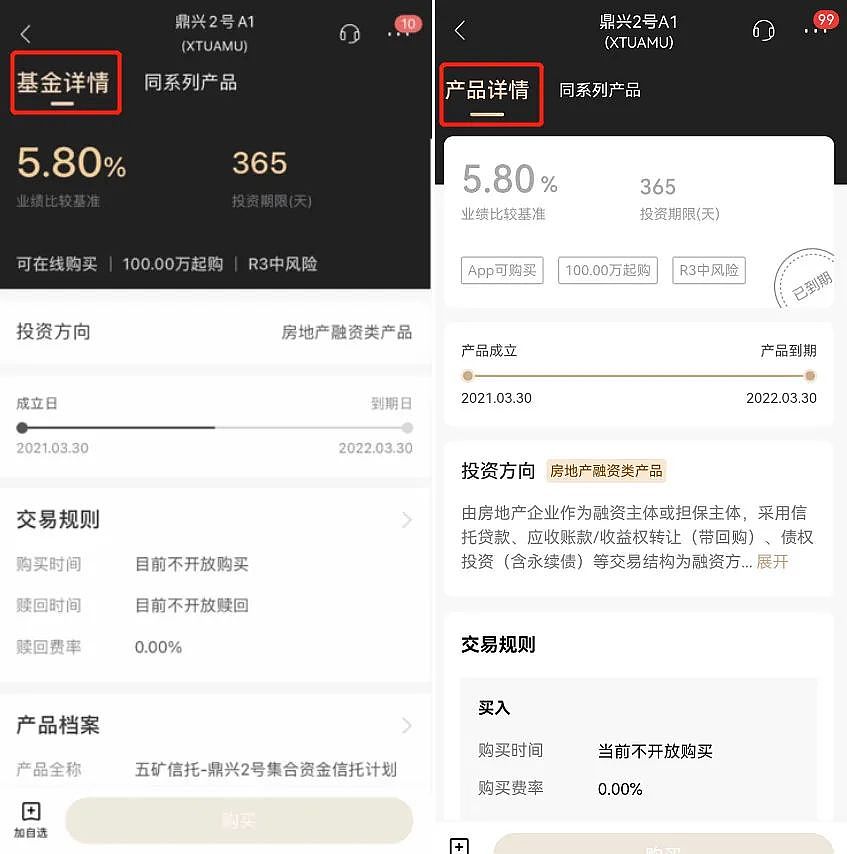

鼎兴系列信托产品共有15期,成立于2021年的3月-6月之间。该系列产品由五矿国际信托公司管理,由招商银行北京分行营业部进行代销。市界查询了招商银行代销的产品电子合同后发现,该系列产品要求投资者100万元起购,持有期限为12个月。

除此之外,鼎兴3号-鼎兴15号产品的业绩比较基准(预期收益率)均为5.8%,而鼎兴1号和鼎兴2号产品则包括5.8%和6%的业绩比较基准。选择鼎兴1号和2号这两款产品的投资者,若投资金额在100万-500万之间,业绩比较基准为5.8%,若投资金额在500万以上,则业绩比较基准为6%。

经统计,除了鼎兴5号产品募集金额为0.547亿之外,其余产品的募资金额均在1.5亿元-2亿元之间,计划募资总规模共25亿元。

截至2022年6月18日,五矿信托-鼎兴系列所有产品已经全部到期,然而多个产品出现了逾期的情况。突如其来的变故将投资者打了个措手不及,很多人不淡定了。

一部分投资者(米哈游公司)选择起诉五矿信托违约,还有一部分投资者认为招商银行代销信托产品存在违规行为,对招商银行的不审慎行为提出了质疑。

据时代周报报道,多名投资人称,选择购买五矿信托鼎兴系列产品时,招商银行客户经理以“招行销售的信托产品从未出过任何问题,没有风险,留给优质客户”等话术,诱导、误导大家购买该系列信托产品,却没有过硬的风控措施。

除此之外,该产品最初在招行App上线时界面描述为基金,但于2022年5月修改了产品信息,删去了“基金”二字,同时增加了对于“房地产融资类产品”的解释。

(鼎兴2号产品删去“基金”字样前后对比。左图来源阿尔法工厂研究院,右图来源招商银行APP)

市界查询了基金业协会公示的私募基金,在五矿信托发行的私募基金产品中,并没有找到该产品的备案。对此,基金从业者赵宏告诉市界,基金募集产品必须有资质,如果一个基金产品没有备案,是不具备募集权利的。

值得一提的是,本次代销五矿信托的产品“爆雷”,并非是招商银行首次陷入代销风波。

2021年8月,招商银行踩坑华夏幸福,代销的5亿规模“大业信托-君睿15号”出现违约,无法按时向投资者支付收益,拉开代销产品爆雷的开端。

随后,涉恒大的66亿规模“外贸信托-富荣166号恒大成都天府半岛项目”逾期。经过协商,最终按照延期2年兑付的方式处理。

2022年5月,招商银行代销的“中航651号”信托理财产品,待回收本金及投资收益同样存在逾期风险。

作为零售之王,近年来招商银行大力发展私人银行业务,对接的高净值人群要具有 2 年以上投资经历,且满足以下条件之一:家庭金融净资产不低于 300 万元,家庭金融资产不低于 500 万元,或者近 3 年本人年均收入不低于 40 万元。满足条件的自然人,以及最近一年末净资产不低于1000万元的法人单位和金融管理部门认证的投资者,才有资格成为招商银行私人银行的合格投资者。

从年报数据来看,2021年招商银行的私人银行客户(人民币总资产在1000万元及以上的零售客户)有12.2万户,较上年末增长22.09% ;管理的私人银行客户总资产3.4万亿,同比增长22.32% ;户均总资产2780.43万元,较上年末增加了5.16万元。

然而招商银行在服务高净值客户的过程中,提供的代销产品却风波不断。

2

“减脂增肌”的信托行业

信托产品频繁爆雷,和房地产行业下行脱不开干系。

由于房地产信托的业务风险与房地产行业景气度密切相关,自2021年以来,房地产行业深度调整后出现了大量违约,房地产信托也受到了较大的风险冲击,最终出现了风险项目增多的情况。

谈及信托行业频繁爆雷的现状,信托经理刘梅认为:“一点也不稀奇。”

五六年前,在房地产的黄金时代,基本处于“躺赚”的状态。有了房地产商兜底,信托行业也随之受益,整体融资成本大概在12%-18%之间,甚至可能会有20%的收益率。刘梅表示:“当时地产商是刚性兑付的,这个路线运作得比较顺畅。”

但从2017年开始,在房住不炒的逻辑下,“三道红线”、“资管新规禁止刚性兑付”等政策相继出台,基本断绝了新资金进入房地产的原有模式。随后房地产商的资金处于青黄不接的状态,不断有项目爆雷,出现了大量的烂尾楼。

房地产行业下行,信托行业首当其冲。

虽然部分信托公司会将本质仍为刚性兑付的产品包装成权益类融资的形式,但在“两压一降”政策的高压下,以房地产信托为代表的融资类信托资产仍在大幅压降。

中国信托业协会数据显示,截至2021年年底,全行业资金信托规模为15.01万亿,投向房地产行业的规模为1.76万亿,占比11.74%,同比下降2.33个百分点。

当资金不能继续投向房地产行业,银行和信托公司开始也不太适应,处于一种“有钱却没地方投”的尴尬境地。

至于在资管新规后仍冒险选择投向地产领域的信托产品,资管研究员李明认为:“能安全着陆的是少数,选择这些产品的投资者可能会成为冤大头。”

在资产新规完全落地之前,大部分银行理财没有净值化,多是“报价式”预期收益,承诺保本保收益的产品。部分激进的理财经理甚至可以将本质为“非保本浮动收益型”的理财产品手写到期收益金额,将其精确到小数点后两位。在经营状态良好的情况下,客户在理财产品到期后可以侥幸获得理财经理承诺的收益金额。

这是因为“刚性兑付”曾是行业心照不宣的秘密。导致以前的理财经理不需要时刻向投资者讲清楚产品的投资逻辑、资金去向以及收益来源。

然而昔日的盛况已然一去不复返。从目前信托业“去刚兑、去通道、去杠杆”的严监管趋势来看,整个行业正在面临“减脂增肌”的巨大挑战。

3

“黑马”五矿信托

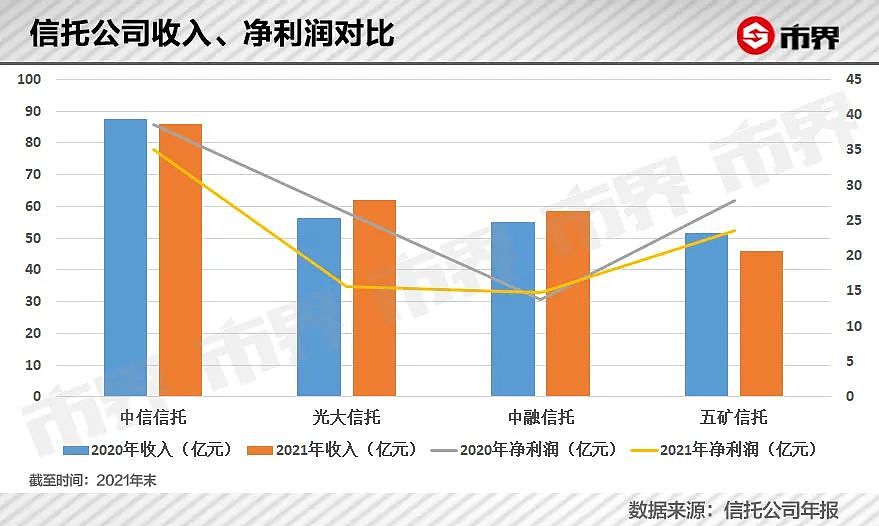

谈及五矿信托的发展现状,李明表示:“近几年借力地产行业的东风,五矿信托成为了一匹黑马。但目前地产行业不景气,五矿信托的营收和净利润也开始下滑,发展势头不如其它几家头部信托公司强劲。”

2021年年报数据显示,五矿信托实现营业收入45.97亿元,同比下降10.98%;净利润为23.63亿,同比下降15.12%,营收净利均呈下降的趋势。

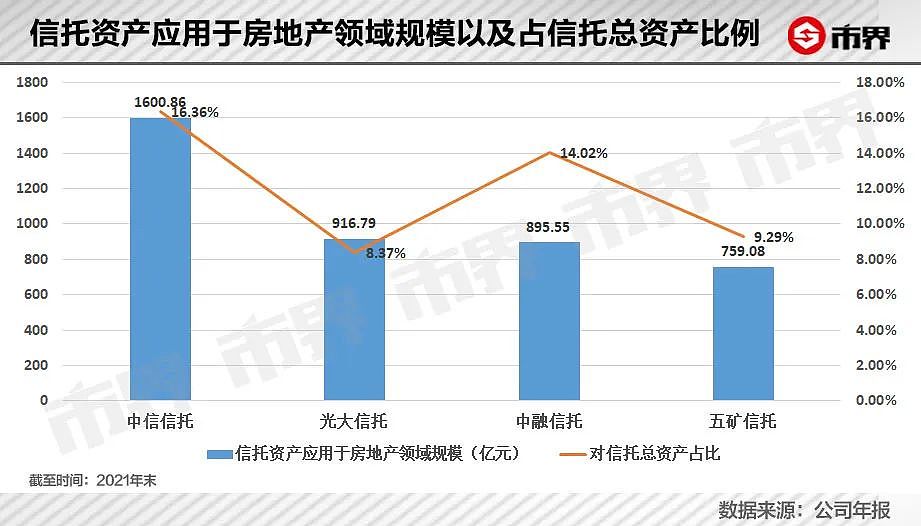

与其它几家头部信托公司对比来看,虽然五矿信托的净利润在行业内处于领先水平,但与中融信托和中信信托相比,公司-15.12%的净利润增长率仍略逊一筹。而净利润增长率下滑的原因,与五矿信托正有意优化信托资产结构有关。

此前,在地产下行、多家信托公司犹疑观望之时,五矿信托的房地产业务却呈现增长的迹象。据21世纪商业评论报道,五矿信托在2020年先后接手了多家地产公司的项目资产,为恒大地产、宝能集团、新力集团、泰禾集团、奥园、中科建设等多家房企提供融资。

至于后来的走向,大家都已知道——部分合作方陷入资金链紧张的困境,出现债务违约事件频发的状况。

因在地产领域的存量偏多,对于五矿信托来说, 弱化对房地产领域的投资迫在眉睫。公司在年报中表示,在房地产市场持续降温的情况下,传统展业模式受到挑战。公司将以服务实体、回归本源为主基调进行转型,标品投资、 财富管理、实业投融资和服务型信托成为主要竞争领域。

2021年的数据显示,五矿信托资产应用于房地产领域的规模为759.08亿,占信托总资产的9.29%,较去年减少了296亿,同比下降了5.72个百分点。

值得一提的是,五矿信托过往的兑付记录较为良好。公司还曾在2022年1月宣布接盘恒大昆明和佛山的项目,但没想到栽在了“鼎兴系列”产品上。

(以上两家公司的前股东为恒大及关联公司,来源:天眼查)

对此,社交平台上有网友表示:“信托规模再大,产生的收益率再高,对于投资者来说,只有风控好才是硬道理。如果品结构,顺应政策发展变化,才是王道。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64