下半年国际经济形势和相应的资产配置策略

热门话题

2022上半年过去了,半年是一个不长不短的时间节点,一些回顾和展望是有帮助的,可以让我们认清形势,总结教训后继续前行。

经济形势:

2021年2月开始的全球经济出现了失速下行的风险,各国政府必须在2022年实行比较强有力的措施,逆转先行指标走低的趋势,然后让经济重新回到正轨上。

然后美国联储会7月份继续加息,加息75个基点的概率在九成以上,年度内预期加到3.5%。

2022年上半年最大的变量是俄乌的战争,以及由此带来的全球性的通胀预期和油汽价上涨。

政治方面:

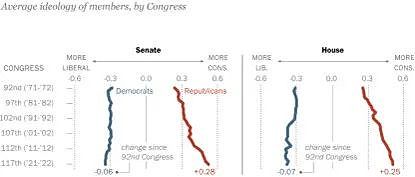

美国的极化依然非常严重,在控枪和堕胎这种明显存在争议的话题上开展争论,意味着红州与蓝州的分化将会越演越烈:

这种分裂是很难停下来的,随着中期选举的临近,几乎可以预测油气公司在民主党政府的指挥下扩产实在是太难了,拜登宁可去沙特都不一定愿意去德州。

与此同时,越来越政治化的美联储,让整个美国的决策系统变得迟缓而落后市场,基本不会去为了经济发展,提前停止加息。毕竟不会有人主动去防患于未然,从而被对手攻击。

回到市场上,在上面政治因素的驱动下,很多经济指标和动作是失衡的。

机构普遍预测今年美联储基准利率会加到3.5%左右。如果美国下半年GDP不重新回到扩张区间(目前看几乎没可能),2022Q4联储的加息预期可能就慢慢降低了。当然通胀的滞后效应,所以联储转向时间,如果没有意外的话会更晚一点。

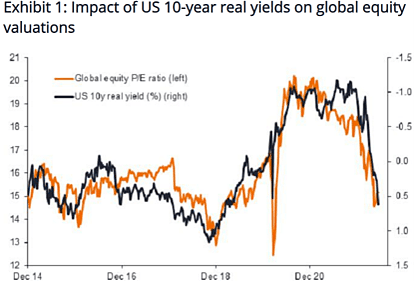

目前美国实际利率已经到了2008-2020年这个周期里面的高点,自己觉得在经济已经被遏制的现实下,实际利率要继续走高也难,肯定不会在这里去做空实际利率或者做多美股,但有可能2022下半年最值得关注的指标就是这个了。

欧洲:

欧洲央行的政策基本就是跟着美联储。当美国CPI超预期必须压制需求的时候,欧洲CPI也压制需求去加息,而不管此举是否负责自己的经济发展战略,这点和日本没有跟随美国加息是不一样的。

这个做法使得欧元区可能会出现局部的信用风险,考虑到之前欧洲央行和德法有应对欧洲主权债务危机的经验和后欧元债务危机锻就的较稳健的财政纪律,反而俄乌战争带来的地缘政治和能源危机比较不可预测。

综上所述,欧洲央行的货币政策还是比较好判断的,可能爆发的主权债务风险爆发在弱国,核心的担忧可能是德法。可惜德法现在掌舵的不是默克尔这样的领袖,欧洲议会内亲美的声音太大。

中国:

总书记近日在武汉仍然提出维持保增长目标5.5%,但目前看GDP的增量依然不够, 8-9万亿增量可能现在只有3万亿左右是确定的,这还建立在1-5月制造业投资比较不错,基建还算给力的基础上。这个时候看不出央行的货币政策会突然间收紧。

财政政策基本上是要发力的,下半年还有2-4万亿GDP的目标可能还压在20万亿基建的担子上。房地产行业也有望在年底得到较为明显的放松,毕竟需求压制了2年左右,终将释放。

资产配置策略:

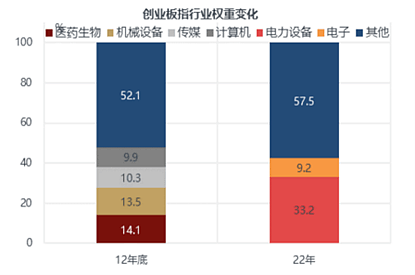

A股:还是觉得下半年会有一个风格的切换,觉得之前的赛道股里面依然淤积了很多基金,这个过程里面,为了跑赢其他基金就必须找一个蓝海。和公募基金一样抱团取暖是可以的,但需要持续向好的数据,在一个没有太多增量的经济体里面,持续向好的数据一般来自PMI数据的回暖和消费品的涨价,以及科技公司产品的渗透率提高。

今年经济肯定不如去年增速高,那么自然而言今年的企业盈利肯定比去年差,如果为了死保5.5%的增长,传统经济变差的程度不会比新经济更多。因为下半年如果不靠传统经济的体量,根本无法完成经济目标,接近都难。

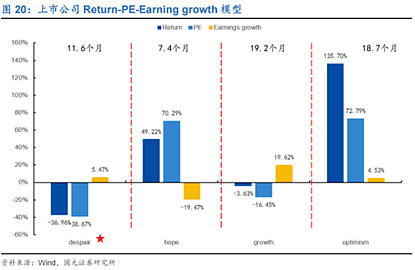

整体来看,A50的盈利下修已经比较充分了,成长股目前市场其实也还是有结构性机会的,况且成长股的资本利得不完全取决于盈利,反而更多是估值水平和市场情绪的带动。(见下图)

地产在复苏,环比复苏比预期快不少,压制了两年的需求需要释放

基建是独苗,力保经济增长的旗帜

消费尤其是服务业的恢复可能还需要时间

新能源汽车及相关配套产业的依然看好,可能复制当年家电下乡和手机产业链的荣景。但它会有一个时间点,等到渗透率大到一定程度之后,你会发现处在一个品牌众多,然后增速整体放缓的市场。然后可能和当年的家电一样,需要一个过程去大浪淘沙出最后的美的和格力,用一个很高的ROE去支撑一个放缓的增速。

新能源:新能源汽车,光伏,风电等产业中,有一个很朴实的判断标准,不管产品如何,最后买单的要么是政府,要么是私人部门。后疫情时代,全球迎来了一个政府部门上杠杆的年代。个人觉得熬过这一次下行周期,新能源最有可能承接政府的杠杆,从而带领中国产业结构进行调整。

美股,盈利方面下半年动态EPS跌10%或者15%觉得都不一定可以很好表征明年的情况,从估值上看,实际利率涨不动或者涨不太动,估值就跌不动了,但盈利的情况觉得要多留心。

原油,闲置产能太低,库存也没有恢复,单看基本面几乎无解,所以只有把消费压制下来,整体来说一般铜是萧条的很好先行指标,反应机构对于美国加息会导致经济萧条,所以加息-萧条-再刺激,然后把通胀维持在一个还可以的点位,对于美国是有利的。加上年底的中期选举时间节点和页岩油公司对民主党的反感,油价的变盘下半年后半段概率可能更大。

黄金,随着近期国际金价因美元升值预期和地缘政治缘故跌到前期低点附近,如果前述的实际利率如果见顶了总是有中期级别机会的。

综上所述:

-估值方面从国内角度去看,成长和价值都是被低估了,比债券有吸引力,从国外角度去看,国内的股市行情自主性很强,所以美国的实际利率影响的是单一市场的总体估值水平。美国实际利率要走低可能要等缩表停下来之后,目前属于可以看机会但别着急。贵金属也是一个道理。

-盈利方面,自己觉得下半年蓝筹股盈利的可能比成长股大,因为成长股大部分盈利还没有变差

-情绪方面,动荡时期,可以选择筹码集中度比较高,行业上比较容易承接杠杆的股票。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64