下一个硅谷银行,可能在这张名单里?(组图)

硅谷银行48小时“暴毙而亡”之后,美联储、财政部和联邦存款保险公司联合出手抢救,储户们的存款暂时有着落了。

但市场上的恐慌尚未因此停止。

彭博的数据说,全球金融股因为硅谷银行,已经蒸发了4650亿美元。

与此同时,迄今为止最大的冤大头也被媒体找到。

昨日,瑞典养老金Alecta表示,它在硅谷银行、Signature Bank、第一共和银行的投资总额合计达218亿瑞典克朗(约合人民币140亿元)。

如果你已经很熟悉硅谷银行了,那今天需要特别注意一下“第一共和”这个“新倒霉蛋”。

它是昔日美国西海岸富人们最爱的银行之一,曾经给扎克伯格发过巨额的抵押贷款,也是硅谷银行事件爆发后,全行业暴跌程度最严重的银行股。

原因在于,如果把硅谷银行爆雷的问题比作一种病,那第一共和银行其实比硅谷银行病得更重一些。

今天的文章,就从一项会计指标出发,为大家解读“硅谷银行病”的其中一个病征,并以此对美国其他银行做一次“诊断”。

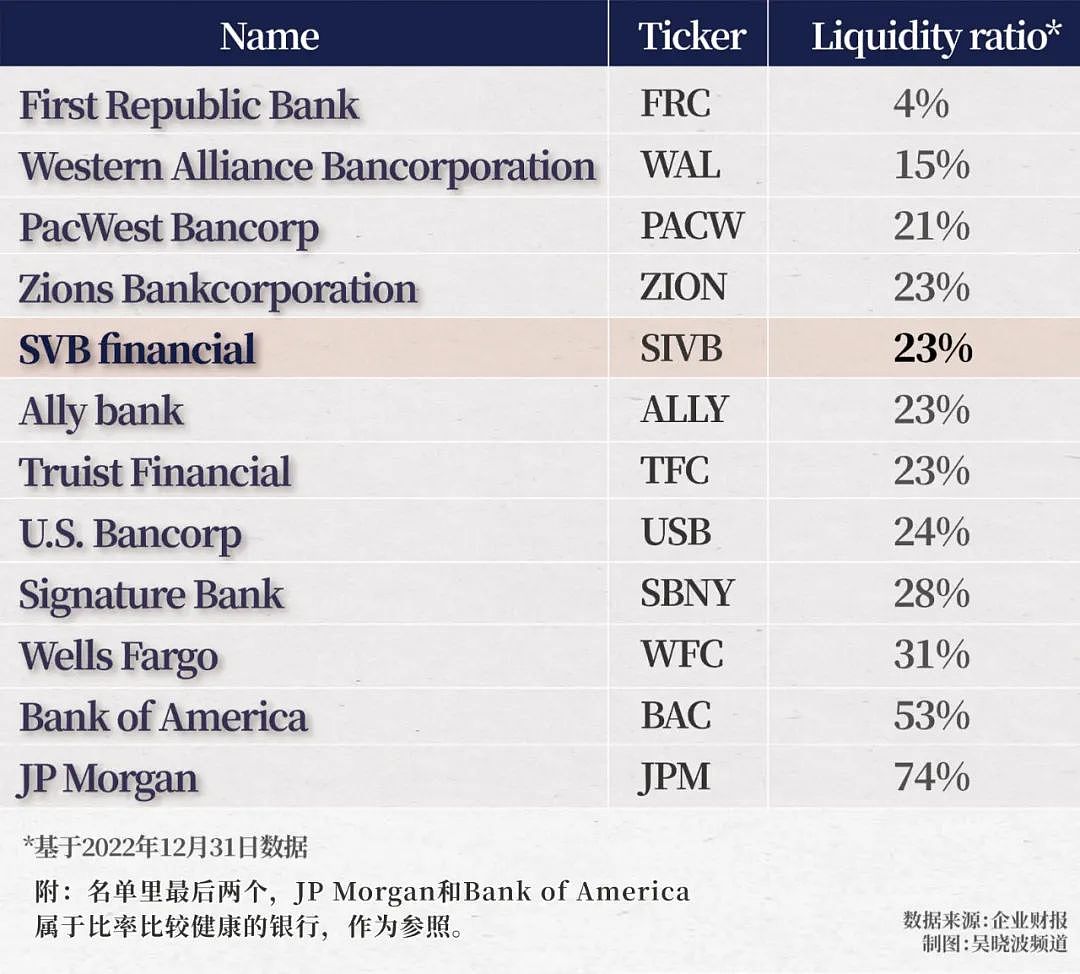

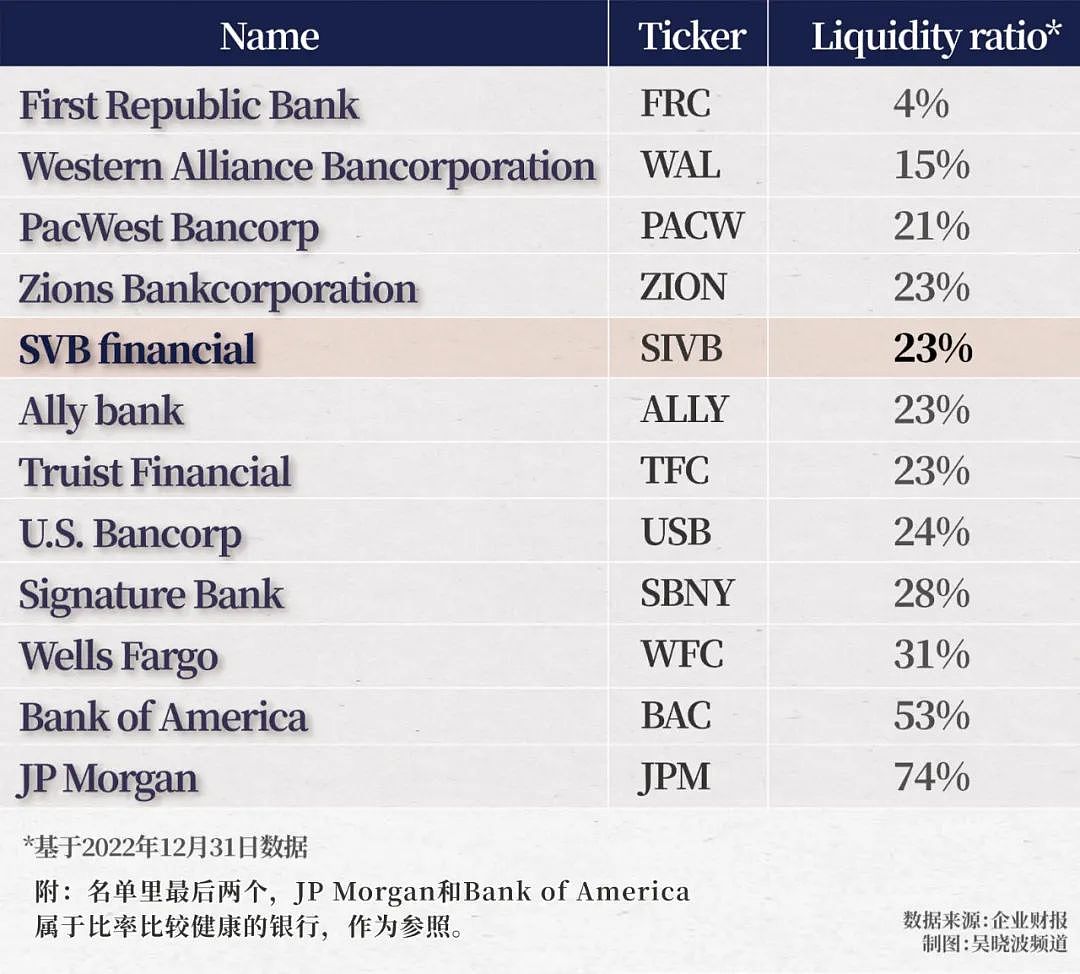

在展开分析前,先上我们的诊断结果,你会发现,硅谷银行不是最糟糕的一家(按严重程度自上往下),而第一共和银行排名第一。

为了理解这张数据图,我们需要先看看硅谷银行的“病历”。

翻开硅谷银行刚出炉的2022年的财报,乍看起来还是比较健康的:流动资产占到客户存款的75%以上。

但再仔细一看,这些流动资产中,70%都归为一个叫“持有到期”类别的债券上。

问题出现了。“持有到期”类的债券实际上是无法在短期内变现的。

不是不能卖,而是不敢卖。

根据美国会计准则,上市公司持有的债券投资有两种主要的记账方式:“可供出售”和“持有到期”。

◎“可供出售”(简称AFS),这类债券可以随时卖掉。在账面上按市值计算。也就是说,这类债券的市值波动,会直接体现在银行的资产负债表上。

◎“持有到期”(简称HTM),由于管理层认为会持这类债券一直到到期赎回,所以按购入时的成本计价,不会跟着市值波动而变化。

也就是说,选了“持有到期”这个方式,哪怕债券价格下跌,银行也不需要在财报上报损失。哪怕内里波涛汹涌,外表看来还是岁月静好,一片祥和。

而这个债券如何分类,完全是银行自己选择的。

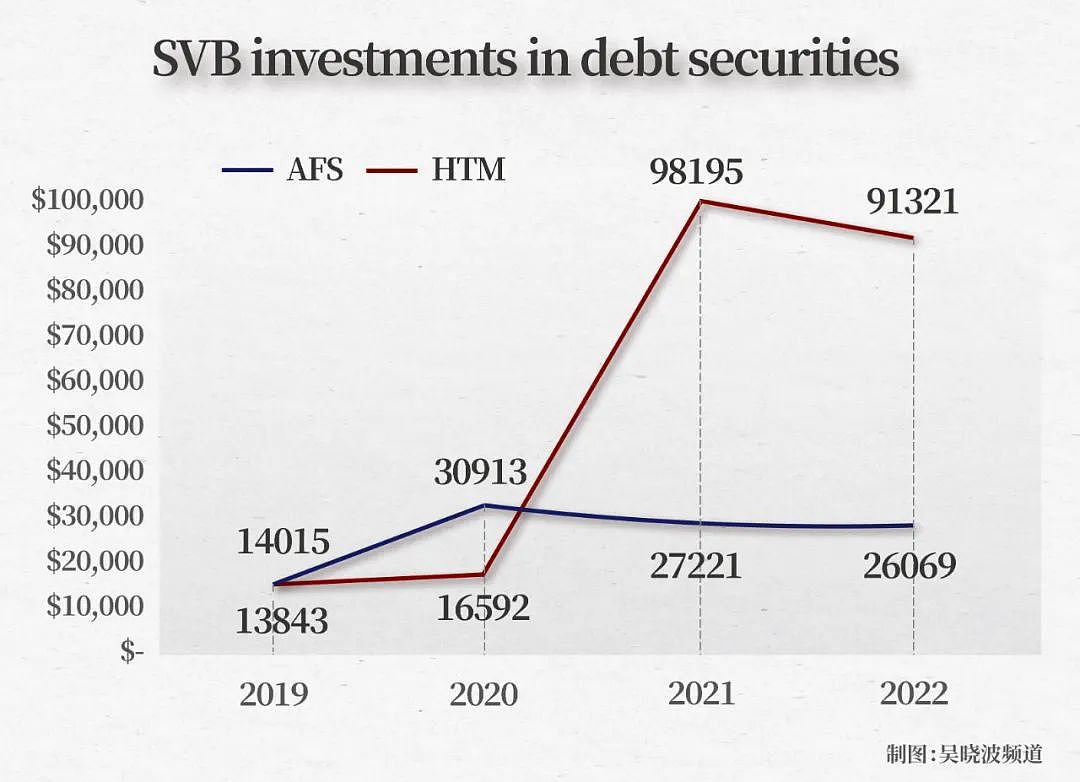

2020年以前,SVB持债方式还是以“可供出售”为主。到了2021年,公司一下子向“持有到期”大踏步迈进。一年之内将持有的88亿美元债券从“可供出售”转成“持有到期”。

不仅如此,2021年吸收的大批新存款,基本全部都定义成了“持有到期”。这使得账面上的“持有到期”债券,从2020年底的166亿美元,一下子增加到了2021年底的982亿美元(翻了近5倍)。而同一时期“可供出售”债券反而下降了13%。

2021年发生了什么?

虽然管理层说这个巨大的转折是出于对投资组合的重新评估,但众所周知,2021年下半年开始,基于对美联储加息的预期,现有债券市场价格开始走低。账面上的资产迅速缩水。这个时候, 把债券定为“持有到期”的巨大优势就显示出来了——不受市场波动影响。

2022年硅谷银行的财报账面上显示价值913亿美元的“持有到期”债券,其实市值只有760亿,然而由于这个会计处理,这150亿的浮亏隐藏在财务报表附注的角落里,鲜有人注意。

如果这150亿算进报表里,几乎就要击穿它160亿美元的净资产了,也许投资者能更早看出它快要资不抵债了,可以提前准备,不会一下子闪崩了。

但是选择“持有到期”也不是没有代价的。

代价就是不能卖。一点都不能卖。

根据美国会计准则规定,一旦在到期前卖出——哪怕只是投资组合里的一只债券——管理层持有到期的假设就不再成立,整个投资组合就要立刻全部转成“可供出售”,银行必须立刻确认全部损失。

所以,即使在加息周期,SVB咬着牙也不敢动账面上的“持有到期”债券。哪怕熬到最后一刻还心存一丝侥幸:在3月8日发融资公告的时候,管理层只敢宣布卖掉全部的“可供出售”债券,还是没敢碰“持有到期”债券,本以为可以熬过这关,等到债券价格回升后再转也不迟。

可惜仅仅是卖光“可供出售”债券,就已经引起了市场恐慌,挤兑来得快到出乎所有人的意料。

玩会计花招,可以暂时美化财报,但改变不了业务需求。作为商业银行,一头是储户随时可能要取钱的需求,另一头是无法随时变现的长期债券。就好像玩一个两头无法匹配的跷跷板,脆弱不堪,一点风吹草动就崩了。

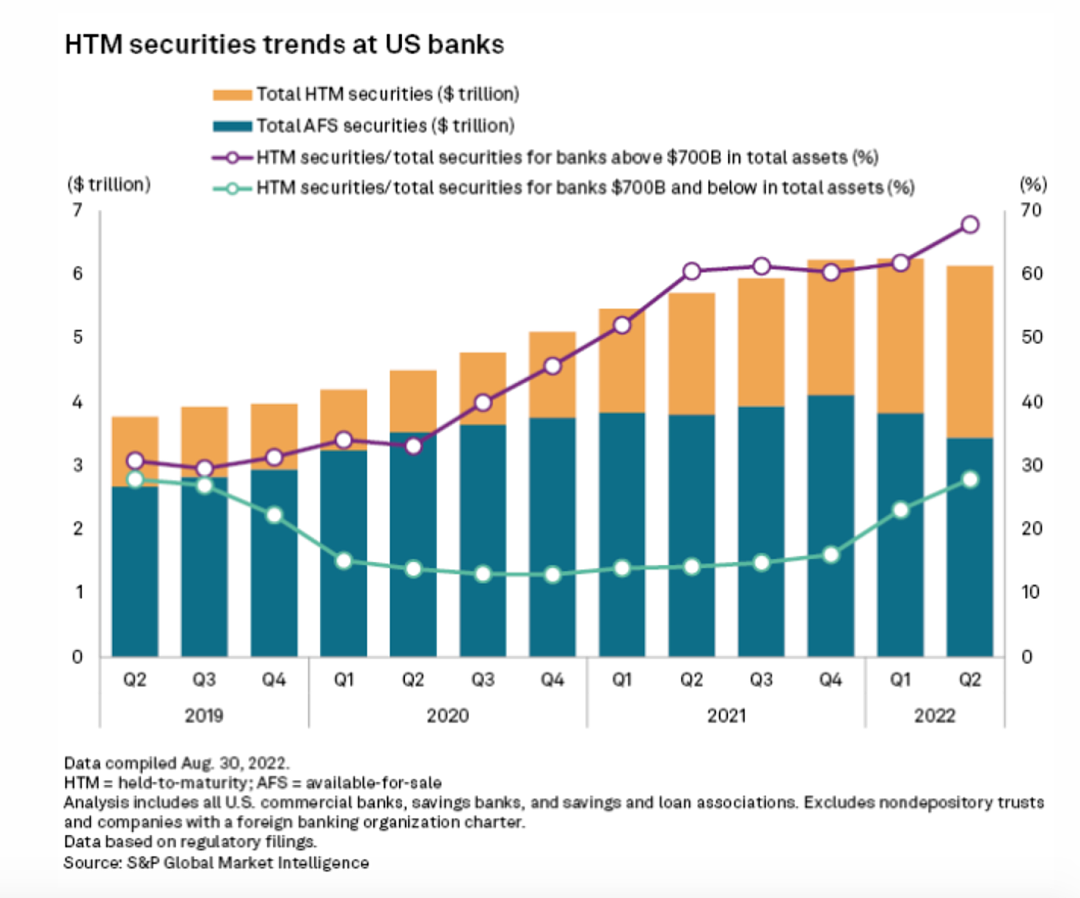

看完硅谷银行的病历,再看看整个行业,不得不说,偏好“持有到期”的,可不仅仅是硅谷银行一家。

过去三年美联储持续加息,使得市面上未到期的债券市值史无前例地大跌。整个行业都在大幅增加“持有到期”债券的比例。

JP Morgan(JP摩根)就在2021年将1045亿美元的“可供出售”债券转成了“持有到期”债券。

有资料统计,在资产7000亿以上的银行里,“持有到期”类占全部债券投资的比率上升到了近70%。其中有多少是真正的业务原因,又有多少是出于美化财报的考量,我们不得而知。

显然,有这个问题的,不止SVB一家。

前面说过,SVB的流动资产占到客户存款的75%以上,但如果我们把不能卖的“持有到期”债券从流动资产里剔除出去,这个比率就只剩了23%。

我们用同样的方法来计算类似银行的这一比率,就得出了文章开头的那个图——这里再放一次:

比如排名第一的第一共和银行(First Republic Bank),它的“持有到期”债券占到总投资到80%,刨除之后的流动性比率就仅剩4%。更糟糕的是,它持有到期债券的平均到期时间(weighted average duration)长达10.8年,比SVB的6.2年更久。看起来,第一共和银行比SVB更岌岌可危。

硅谷银行的“病”并非一家独有,美国不少中小型区域性银行都存在着类似的风险。虽然眼前的危机解除,但未来监管者又有新的方向要忙活了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64