刚刚,华尔街“自救” !11家银行自筹300亿,美国银行业危机愈演愈烈?(组图)

在硅谷银行上周倒闭引发人们对其他拥有大量未投保存款的地区性银行的担忧之后,第一共和银行成为市场关注的焦点。

而在重要的央行会议日,“央妈”没能成为“救世主”,拯救欧美股市的是华尔街出手、银行业“自救”的好消息。

周四,在拜登政府的牵线下,美银、花旗、摩根大通、富国银行等11家大行同意联合向第一信托银行存入约300亿美元,美股指和银行业指数随之进一步走高。标普和纳指双双创1月公布12月非农就业薪资增长超预期放缓以来最大日涨幅。

纳指涨超2%创四周新高,标普道指涨超1%,早盘跌近4%的地区银行ETF一度涨超4%。早盘跌超30%的第一共和收涨10%,但盘后跌超20%。

危机结束了吗?种种迹象表明,美国银行业危机还在进一步发酵。

当前瞬息万变的形势让人想起2008年金融危机期间银行体系的戏剧性事件,当时摩根大通扮演白衣骑士的角色,先后收购了贝尔斯登和华盛顿互惠银行。但随之而来的是诉讼、损失和政治压力。

另一方面,硅谷银行(SVB)的倒闭将银行风险推到了最前沿,“债券浮亏”和“不稳定存款”成为了银行业的原罪,这也将美国第八大银行——嘉信理财推上了枪口,嘉信理财的客户在3天内从其优选基金中提取了88亿美元。

与此同时,美联储贴现窗口借款暴增,总量超过2008年金融危机时期。

华尔街11家大行出手“自救”

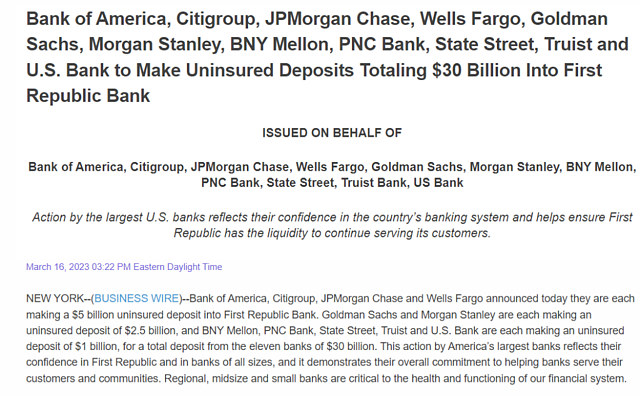

3月16日周四美股尾盘,摩根大通、花旗等美国大型银行向第一共和银行注入300亿美元流动性。根据一份联合声明:

美国银行、花旗集团、摩根大通和富国银行今天宣布,他们将各自向第一共和银行存入50亿美元的无保险存款。

高盛和摩根士丹利各存入25亿美元的无保险存款,纽约梅隆银行、PNC银行、道富银行、Truist和美国合众银行各存入10亿美元的无保险存款,这11家银行的存款总额为 300 亿美元。

美国最大银行的这一行动反映了他们对第一共和银行和各种规模银行的信心,也表明了他们对帮助银行服务客户和社区的总体承诺。

区域银行、中型银行和小型银行对我们金融体系的健康和运作至关重要。

继硅谷银行和Signature两家银行被接管后,少数银行出现无保险存款外流。

美国的金融体系是世界上最好的金融体系之一,美国的银行——大中型银行和社区银行——在满足其独特客户和社区的银行业务需求方面做得非常出色。

美国的银行体系信用强,流动性充裕,资本雄厚,盈利能力强。

最近发生的事件并没有改变这一点。

美国最大银行的行动反映了其对美国银行体系的信心。我们一起将我们的财务实力和流动性部署到最需要的更大系统中。

中小型银行支持当地客户和企业,创造数百万个就业机会并帮助改善社区。美国的大型银行与所有银行团结一致,支持我们的经济和我们周围的所有人。

第一共和银行则发布声明称:

美国最大银行的这种支持反映了对第一共和银行及其继续为客户和社区提供坚定不移的卓越服务的能力的信心。

第一共和银行创始人兼执行主席Jim Herbert和首席执行官兼总裁Mike Roffler表示:“我们谨向这些银行表示感谢。

他们的集体支持加强了我们的流动性状况,反映了我们业务的持续质量,并且是对第一共和银行和整个美国银行体系的信任投票。

此外,我们要向我们的同事、客户和社区表示最诚挚的感谢,感谢他们在此期间的持续大力支持。”

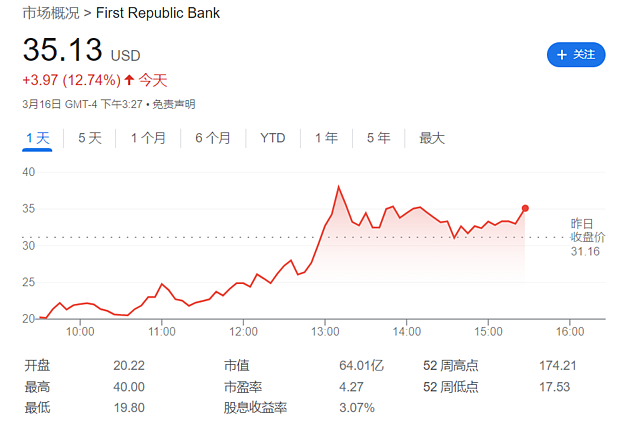

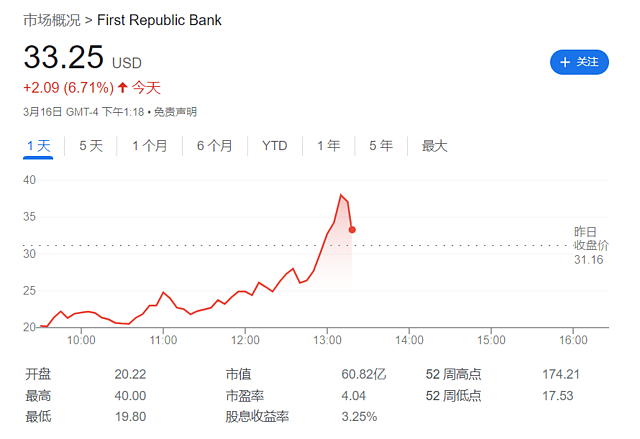

消息传出后,第一共和银行股价延续涨势,并将涨幅扩大至12%以上,股价位于35美元上方。

美股午盘,有媒体援引消息人士的话说,在拜登政府推动下,美国最大几家银行接近达成在第一共和银行存入约300亿美元的协议,有关救助计划的细节最早可能在周四公布。消息公布后,第一共和银行股价转涨。

更早之前的消息称,包括摩根大通、花旗集团、富国银行、摩根士丹利等在内的美国几家最大银行正在讨论与第一共和银行的潜在交易,包括可能的注资,以支撑该银行。

消息人士称,当前第一共和银行有多种选择,其中包括多种形式的融资,被全面收购也是选项之一。

近来,客户从第一共和银行撤出数十亿存款,该银行在周末试图通过一项交易来遏制这一趋势,该交易于周日宣布,美联储和摩根大通等为该银行提供了总计700亿美元的可用流动性。知情人士说,该银行一直保持稳定,存款损失并不大。

但标准普尔全球评级周三将该行的债券评级下调至垃圾级,投资者继续抛售,增加了更多的不确定性。

该银行的股票本周下跌了大约四分之三。其市值已从3月8日硅谷银行危机开始时的210亿美元降至不到50亿美元。

第一共和银行的业务和股票市场估值长期以来一直令银行业羡慕不已。

该行专注于美国沿海富裕地区的高净值人群和企业,贷款业务包括向扎克伯格这样的人提供巨额按揭贷款,这些贷款中的坏账率非常低,截至2022年底,该银行拥有约2130亿美元的资产。

尽管去年该银行的利润有所增长,但美联储的激进加息依然给公司带来了损失。

危机还未结束

Keefe, Bruyette and Woods的分析师Christopher McGratty认为:

通常情况下,潜在的被收购新闻会支撑股价。但在硅谷银行危机后遭遇大量存款外流之际,第一共和银行可能依然难以从困境中脱身。鉴于出售的价值是按照市值计算的,任何潜在的出售对现有股东来说都可能是一个艰难的结果。

这种瞬息万变的形势让人想起2008年金融危机期间银行体系的戏剧性事件,当时摩根大通扮演白衣骑士的角色,先后收购了贝尔斯登和华盛顿互惠银行。但随之而来的是诉讼、损失和政治压力。摩根大通首席执行官Jamie Dimon曾表示,他再也不会参与美国政府主导的救助行动。

另一方面,美国银行体系依然脆弱,美联储贴现窗口借款暴增,总量超过2008年金融危机时期。

最近一周,银行业通过两个信贷安排工具总计从美联储借出1,648亿美元,凸显出在硅谷银行倒闭后资金面正在日趋紧张。美联储公布的数据显示,截至3月15日的一周,美联储通过贴现窗口贷出的资金达到创纪录的1528.5亿美元,高于前一周的45.8亿美元。上一个纪录高点是在2008年金融危机时创下的1110亿美元。

数据还显示, 美联储上周日推出的银行定期融资计划(Bank Term Funding Program)共贷出资金119亿美元。从这几个数字可以看出美国银行体系仍然脆弱,尚未完全走出硅谷银行和Signature Bank倒闭后存款资金搬家的困境。

当周其他贷款余额总计1,428亿美元,反映出联邦存款保险公司对硅谷银行和Signature Bank的过渡银行所提供的贷款。

还有研究数据表明银行体系仍然脆弱,美国来自南加州大学、西北大学、哥伦比亚大学、斯坦福大学和 NBER 的五位研究人员也研究指出:

美国银行系统的持有资产的市值比其账面价值所显示的实际上要低2万亿美元。所有银行持有的按市价计价的资产平均下跌了10%,排名最低的5个百分位数下跌了20%。有10%的银行存在比SVB更大的未确认损失,10%的银行资本低于SVB。

以所有美国银行为样本,即使只有半数未投保的储户决定提款,就有近190家银行面临对投保储户造成损害的潜在风险,有3000亿美元的投保存款面临风险。总的来说,银行资产价值的下跌极大地增加了未投保储户挤兑银行的脆弱性。

以上研究人员还指出,

在银行资产市值下降之前,所有美国银行的资本都是正数。然而,减记这些资产市值之后,累积总资产达11万亿美元的2,315家银行出现了负资本。银行持有资产价值的下降显著降低了银行资本质量,并增加了银行破产的风险。

从更深层次的缘由来看,长期的货币宽松已经将银行的证券资产市场打造成了十万亿级的庞然怪物,令人望而生畏。

也许这一次靠着流动性又拯救了市场,但问题是能救到什么时候?

潜在“巨雷”?嘉信理财是不是另一个SVB

在SVB带来的风暴中,“大规模债券浮亏”和 “不稳定存款”成为了原罪。

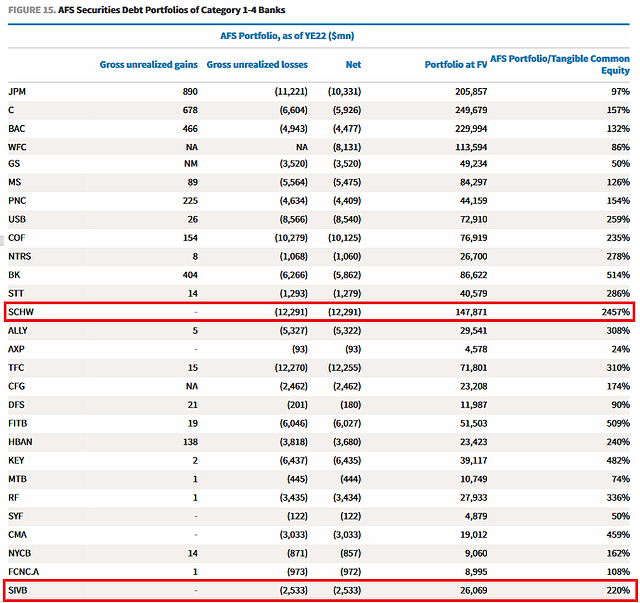

而在巴克莱最新的银行资产负债风险筛选中,我们看到了另一家公司。它持有的可出售金融资产(AFS)规模是有形股本的24倍,比SVB大十倍,浮亏比SVB高100亿。

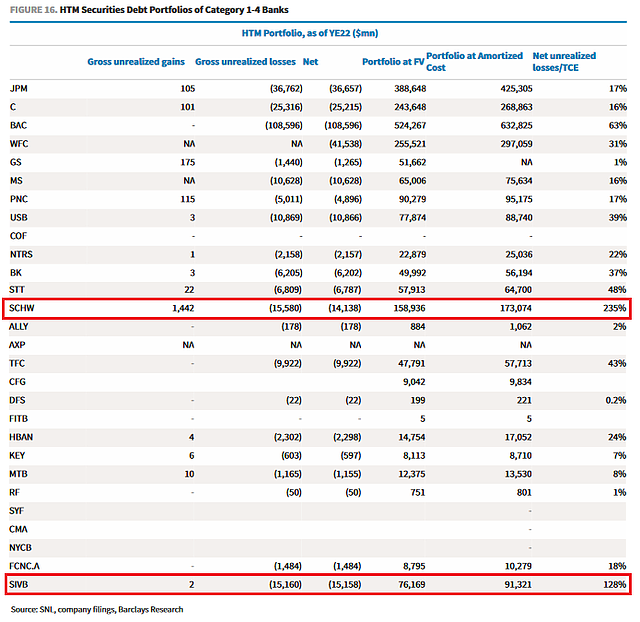

而它持有到期金融资产(HTM)的浮亏达到了有形股本的2.35倍,比SVB翻一番。

也就是说,如果把这些持有的资产抛掉,SVB亏掉了一个自己,那它至少要亏掉两个自己。

它就是嘉信理财,美国最大的经纪公司,市值排名第八大的银行。 而最新消息称,嘉信理财的客户在3天内从其优选基金中提取了88亿美元。

因为受到SVB的波及,嘉信理财一度下跌40%。

嘉信理财(Charles Schwab)成立于1971年,50余年来从一个小型的折扣经纪商成长为全美最大的金融财富管理公司,资产总额5510亿,相当于SVB的2.5倍,并坐拥7.4万亿美元客户资产。

嘉信理财的异常也源自他特别的业态,他几乎算是一家混业银行的券商。因此相比银行整体50%信贷+25%证券的资产结构,嘉信则有60%的资产投资于证券组合。

持有证券原本被认为是支持银行流动性的一种方式。但随着利率的飙升,持有证券反而变成了关键的风险点。巴克莱表示,银行持有的HTM证券未实现亏损总额超过6000亿美元。而嘉信理财的风险也就自然而然的要比银行平均值高接近3倍。

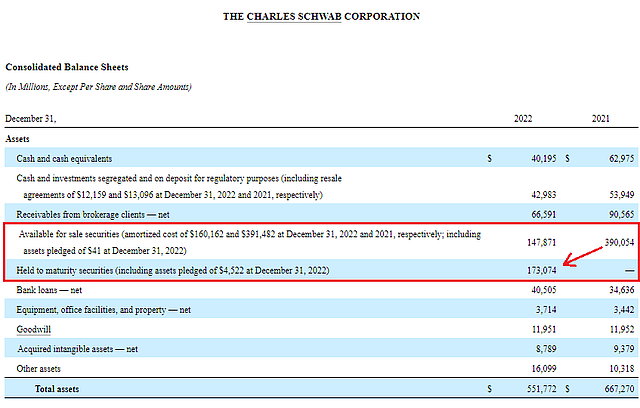

为了掩盖和消化这些未实现亏损,嘉信理财在去年年报中做了两大腾挪。首先是将1730亿美元AFS腾挪到了HTM;其次是提取了包括可售证券未实现亏损在内的累计其他综合收益(AOCI)226亿美元。

而根据上文巴克莱的计算,嘉信理财在HTM中的浮动亏损,足够亏掉两个自己(HTM Net unrealized losses/TCE=235%)。但实际上这是建立在嘉信理财的超额计提AOCI上。

根据嘉信理财去年年报,其提取了包括可售证券未实现亏损在内的累计其他综合收益(AOCI)226亿美元(银行子公司层面约196亿美元)。

从年底AFS和HTM 的浮亏来看,AFS约123亿美元,HTM约141亿美元,合计264亿美元。AOCI本应只包括AFS的浮亏,226亿显然已经包含了某些腾挪时点前HTM的浮亏。因而实际HTM净浮亏/TCE应该在63.5%左右,而非235%。(TCE作为资本金的一个指标,衡量普通股东的权益保护)。

也就是说如果不腾挪到AFS,嘉信理财虽然不至于亏掉两个自己,但账面浮亏大约也要占到六成以上普通股本,不知道对此,以普通股东为主的证券市场会怎么想。当然这还只是截止到2022年年底的数据。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64