股价年内涨40%,这一赛道值得关注!投资潜力来自数字化浪潮下的“刚需”(组图)

全球企业在高通胀的环境下裁员、削减不必要支出已经成为一大趋势,其目的都是为了降本增效,储备过冬粮草。而在当下数字化转型的时代,企业“降本增效”也不止裁员一条路可走,选对企业级软件成了提高生产力的“利器”。

网络协同和数据智能的发展,将带我们看见规模化与个性化共存的局面。尤其是对于中小企业而言,维持企业正常运作的在线办公协同软件、财务软件等,都是他们探索“生存之道”的过程中,必不可少的运营部分。

澳财投研团队一直认为,在当前环境下企业级软件的增长非但不会受到打击,反而会因为能够提供降本增效的优势,在全球企业数字化浪潮的持续增长中受益。总部位于新西兰惠灵顿、在澳大利亚上市的财务软件公司Xero的财报也证明了这一点。

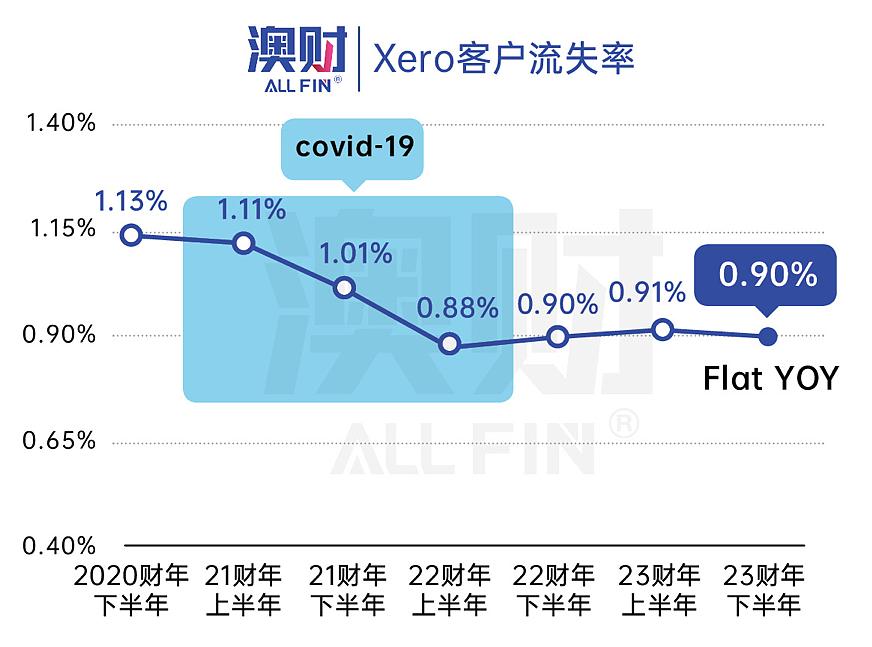

从下图中我们可以看到,Xero的客户流失率在疫情开始后不断降低,当前仍然维持在低于疫情前的水准,展现出了Xero软件刚需的一面。而Xero也是澳洲为数不多拥有全球布局能力、且软件竞争力极强的企业级软件公司。

值得注意的是,在该公司过去的财报中,由于布局海外市场,不断地进行相关业务公司的投资、成立分部而出现大量一次性支出,最终导致Xero财报出现大额亏损。市场无法判断这些大额支出是否还会多次出现,最终使其股票被抛售,并长期处于下跌走势中。

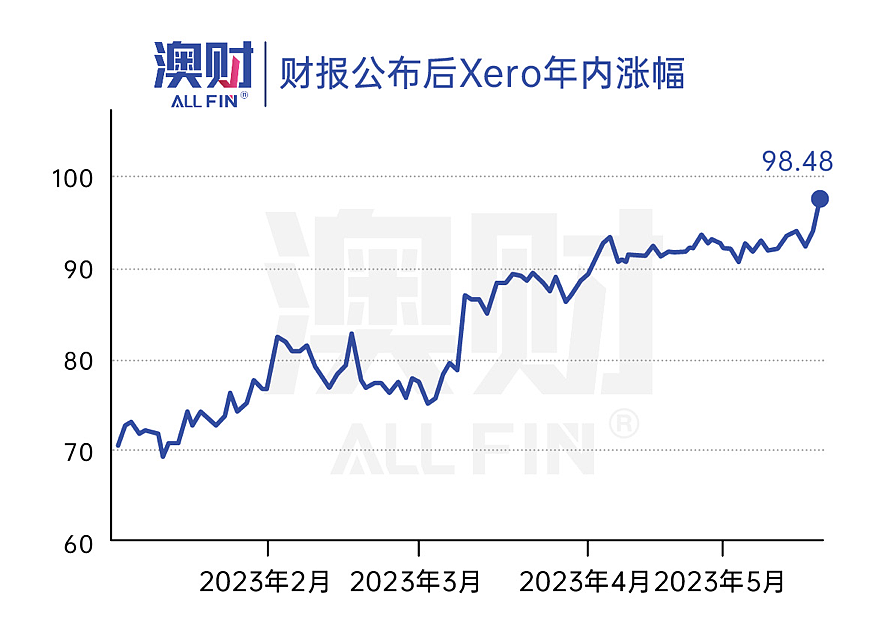

但随着该公司逐步进入正轨,股价也逐渐回暖。财报公布后,Xero股价年内上涨40%(下图)。本文将为投资者解读Xero最新的年报数据,帮助大家更好地理解这一赛道的业务发展及Xero这家公司的投资潜力。

1

维持全球收入高增长,产品议价能力显现

在对一家软件企业进行成长性研究时,最值得关注的就是该公司产品的增长情况以及用户粘性。收入、订阅用户数量与平均每用户贡献收入APRU就是比较有代表性的指标。

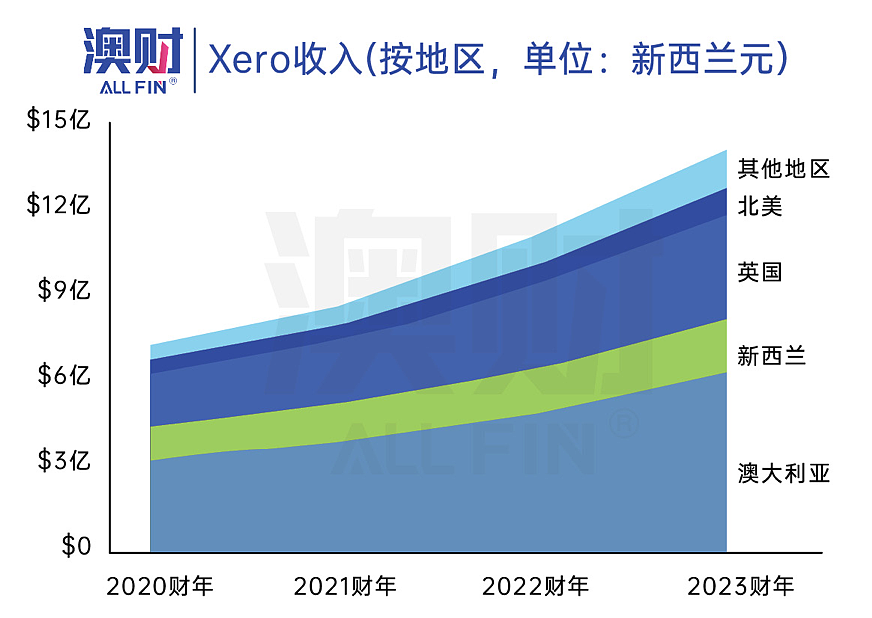

如下图所示,本财年Xero营运收入同比增加28%,保持了上财年的高增速。用户订阅数量与APRU也均实现了2位数增长,在当前市场环境下的软件公司中已经算是“鹤立鸡群”的成绩了。

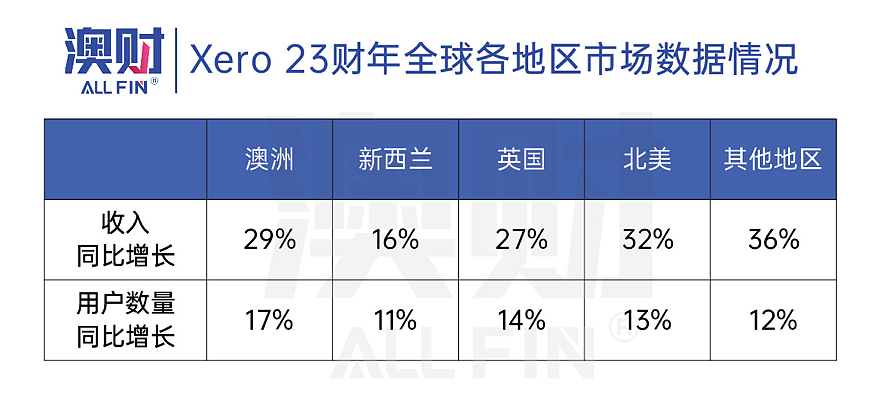

其中,Xero在其最大的市场澳洲的增长相当稳定,不仅收入增长29%,用户量增长率也是所有地区最高的(下图)。而新西兰市场因遭受自然灾害等因素的影响,当前市场氛围不佳,增长缓慢,但因为本身占比也不高,所以对公司整体增速影响较小。

此外,23财年该公司在海外增长上花费了不少心思,除了澳新地区以外,在英国、北美、南非等地也正在尝试打入当地市场。就目前来说,该公司在这些市场的发展进度较为乐观。在软件涨价的前提下,所有市场中,中小企业对数字化的转型进度非常顺利。

值得关注的是,与政府的合作关系也是Xero发展的重要一环。在用户增长最快的澳洲与英国两地,Xero都与政府合作,用大量高质量企业数据,帮助央行制定政策。与政府的合作关系不仅可以加大品牌知名度,而且能够增加中小企业潜在客户对品牌的信任感。

2

裁员与业务重组,Xero渡过最艰难时期

Xero虽然在财年末给出了一份漂亮的答卷,但过程绝对不是一帆风顺的。该公司在过去一年进行全球扩张,进入美国市场后出现过高一次性支出的问题,同时也和其他科技公司一样进行了大规模裁员。今年3月,Xero宣布共裁员800人,占员工总数的16%。

除此之外,过去一个财年中影响公司最大的还是2笔完全无效的收购案,来自英格兰伦敦的企业名册软件公司Planday,与总部位于澳大利亚的中小企业贷款公司Waddle。

前者是一款帮助企业建立员工排班表及工资时效的管理软件;后者是为中小企业和个人提供自动循环信贷业务的公司,与澳大利亚和英国的银行和贷方已有协议,以确保小型企业能够轻松获得资本。

对Planday和Waddle的收购是在过去三年中分别进行的,这两家公司曾被认为是站稳欧洲市场与增加Xero平台竞争力的选择。但如今管理层发现,这两家公司所在的市场竞争过于激烈,且当前业务阶段还属于非常早期,如果继续运营,公司将很难省下开支将公司带回盈利的轨道上。目前,Xero已将这两家初创子公司关闭,完全停止运营。

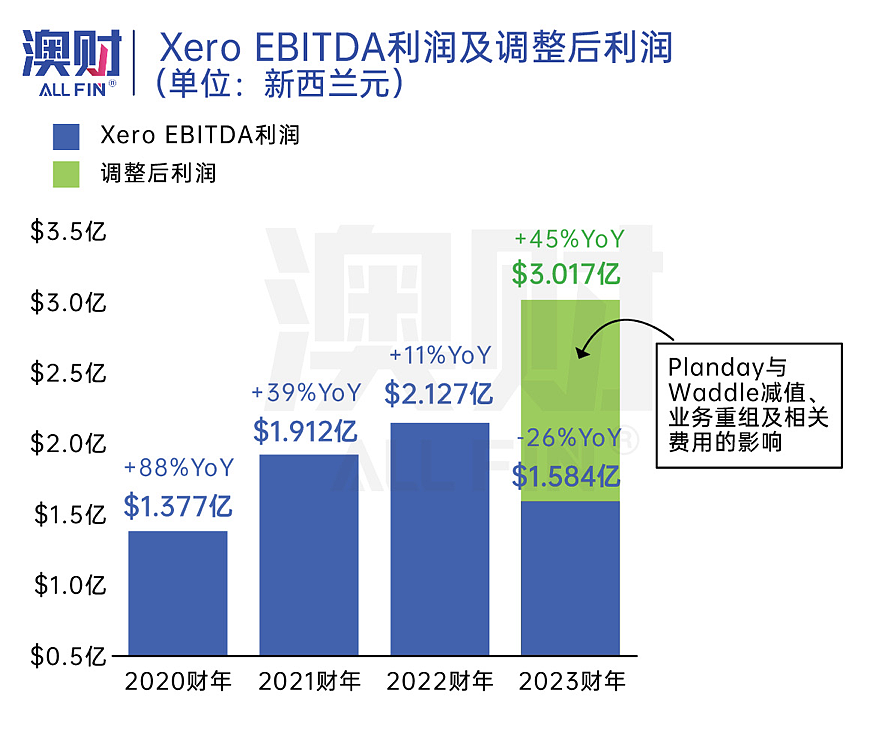

受此影响,Xero对这两家公司的投资全部计入亏损进行了一次性减记,并将公司整体业务进行重组。因此,公司本季度EBITDA利润大降26%。但如果不算一次性减记,则为增长45%,为疫情开始后的最快增速。

最终在净利润呈现上,因为出现了3400万的裁员重组费用、1.2亿的资产减记的影响,最终公司净亏损1.1亿新西兰元。但在未来的24财年中,公司如果维持这样的运营节奏,在没有更多大额一次性减记的情况下,Xero将很有机会再次回到盈利状态。

3

两个核心关键,支撑Xero未来发展路径

在当前环境下,控制成本是该公司管理最重要的一部分。现在运营成本仍然偏高,虽然营业利润率(operating margin)上升了0.9%至4.1%,但管理层认为这部分有非常大的改进空间。

公司的目标是在下个财年将营运支出/营运收入的比值控制在75%左右,与当前相比有20%左右的降幅。澳财投研认为,在公司进行重组后,达到该目标是可以做到的,对未来的净利润的转正较为乐观。

其次,Xero将继续主动运营自身的开放式平台业务,不断提高内容质量。在Xero的云会计企业平台中连接着1000多个App和300多个银行及金融机构的直连途径。

在Xero的应用商店中不断推出的微型应用大大提升了用户体验及粘性。并且在此基础上,用户在企业平台上的新App订阅及使用Xero都会收到15%的抽成。澳财投研认为,如果能够将该平台生态长期运营,将是构筑软件企业护城河的关键。

4

从市销率看公司估值

因为Xero一直以来没有持续盈利的记录,所以我们只能以市销率对Xero当前的股价进行评估。

与过去5年的平均市销率17.88来说,当前价格并不算贵,并且远低于企业级软件龙头WiseTech (ASX: WTC)。同时,与澳洲科网股龙头REA Group相比,虽然市销率相近,但Xero拥有更高的收入增长。

澳财投研观点

综合来看,Xero在经历了支出与亏损暴增的困难的一年后,管理层迅速调整策略达成了喜人的效果。公司发展策略与当今世界企业数字化的潮流趋势相吻合,处在绝佳的发展赛道上。

不仅在澳新本地市场表现稳固,并且在北美、欧洲、南非等新市场的拓展上非常顺利。良好的平台生态建立保障了公司客户极低的流失率与议价能力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64