张坤的这份季报,是最像巴菲特的一次(组图)

2023年2季报,可能是张坤过去四个季度最有含金量的定期报告。

他再度回归“巴菲特年度信”的模式,以深入浅出的措辞,讲述了他过去半年的思考。

包括,他怎么理解这次股市“超调”?

他怎么看待组合里的股票的内在价值?

他怎么预期自己的组合——以理性的角度——的未来收益?

以及,他认为的,中国经济和企业大概率会走向怎样的未来?

这是一篇非常有“价值”的总结,如果这不是本季度最佳的总结,也必然是最佳的之一。

尤其在2023年7月的当口,如果你已经被过去两年的调整市道,折磨的了无信心,建议你读下本季张坤的最新观点。

如果你还是觉得焦虑,建议你多读几遍。

市场为何下修?

张坤在季报的回顾二季度以来的情况,他认为,市场(的调整)是因为市场“对经济复苏的力度(预期)进行了一些下修”。

这当然是有原因的:比如,居民消费的意愿并不强劲,超额储蓄仍然维持在较高水平,地产销售和投资仍有一定的压力。

此外,市场对长期经济增长受地缘政治的影响程度仍有一定担忧。

林林总总,最终,股票市场在二季度上演了“分化明显”的表现:通信、传媒、公用事业等行业表现较好,而商贸零售、食品饮料、建筑材料等行业表现相对落后。

组合为何调整?

张坤也谈到了最近3年的组合情况。

他认为:这三年期间,将持仓公司作为一个组合,估算其内在价值的复合增速在15%左右,而且总体保持了和三年前类似的竞争力和护城河深度。

但最近三年,组合的市值虽有上下波动,但总体并没有增长。

组合内在价值的增长为什么没有转化为市值的增长?

张坤认为,原因最主要是在2020年中,市场先生对公司前景大多持乐观的态度,给出了一个较高的估值,而2023年中,市场先生对公司前景大多持悲观的态度,给出了一个很低的估值。是估值的下移抵消了内在价值的增长。

组合内公司价值几何?

关于自己持股的价值,张坤有坚定信心。

张坤承认,在当时(3年前)预计到估值会有一定回归,但如此的幅度是没有预料到的。

这一方面是因为,市场对地缘政治、经济内生增速等方面的担忧不断加剧;

另一方面也是因为,相比三年前市场在定价中对生意模式和核心竞争力的重视,目前市场在定价中对这些因素的权重降低了很多,而是更加关注边际变化。

但张坤认为,长期来看,目前不少优质公司的估值已经很有吸引力,即使产业资本将其私有化也是算的过账的。而且,股票的实际风险水平和很多投资者感知的风险水平经常是相反的。

收益的天花板是ROE

从方法论来说,张坤坚信,在任何市场和任何时代,优质的企业始终是稀缺的。

不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的ROE水平。

在残酷的商业竞争中,新进入的资本终将使绝大部分企业的资本回报回归平庸。

因此,具有护城河并能持续创造超额回报的优质企业才是股东收益的最可靠来源。

他会坚持原有投资框架,并不断精进自身的研究水平。

有内生增长,还有期权

张坤表示,展望未来,按照国家的远景目标,我国在2035年的人均GDP目标将达到中等发达国家水平。这是构建组合的一个重要基本假设。

在此基础上,他认为组合中公司提供的产品和服务的需求增速会超越GDP的增速,并且这些公司有较强的业务壁垒和护城河,能够将收入增长转化为利润和自由现金流的增长。

如果投资者认为中等发达国家的目标依然能实现,目前遇到的困难和悲观可能只是前进路上的小波折。

在这个前提下,他对组合未来的内在价值增长依旧有信心,而且悲观的市场预期已经反映在了低估值中。

他预计,未来组合内在价值增长有望至少投射为类似幅度的市值增长,除此之外,投资者还将获得一个未来股票回归合理估值的期权。

投资者也在坚持

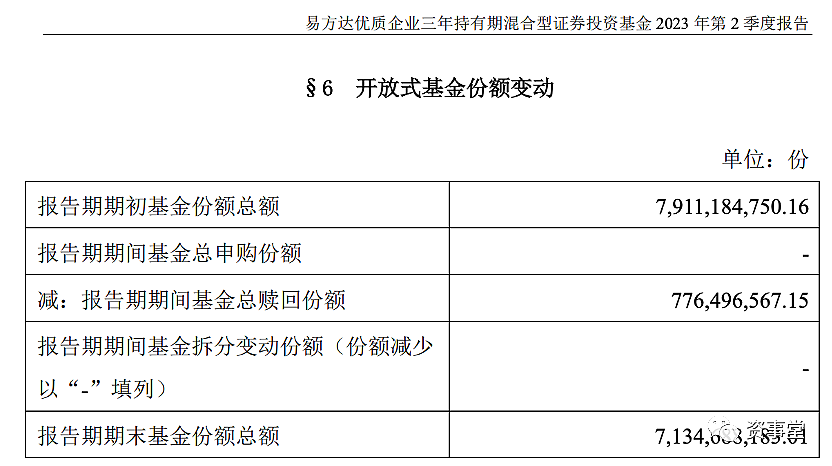

2023年2季度,张坤的管理的易方达优质企业三年持有期基金“满3岁”。这意味着首募时进场的投资人有了退出的“资格”。

但投资者似乎愿意继续持有。

根据最新季报,2023年6月,这只基金开放日常赎回和转换转出业务后,赎回依然不大。

要知道,这是这只基金打开赎回当日,净值为1.0213,恰是通常意义最容易被赎回的区间。

2季报显示,该基金报告期赎回份额约7.76亿份,不到该基金期初总份额的十分之一。

投资视野渐宽

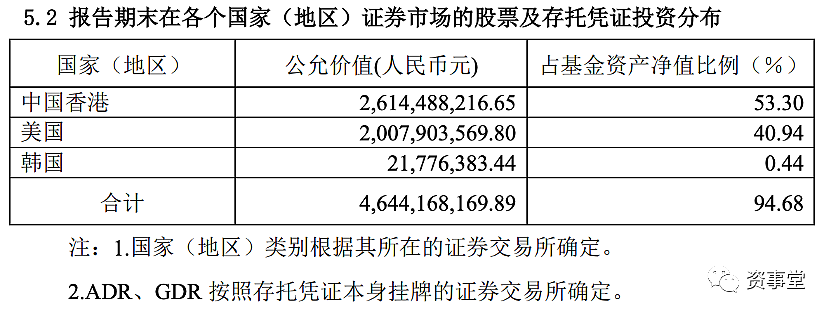

合并计算,截止2季度末,张坤的公募基金在管规模近776亿,仍然是公募主动权益基金经理中绝对的第一梯队成员。

从张坤在管的4只基金看,权益仓位都保持了基本的稳定。

以易方达优质企业三年持有期基金为例,2季报权益仓位近94%,比1季报略增长1个百分点。

有趣的是,易方达亚洲精选甚至持有了韩国的股票及存托凭证,不过比例相当低,只有0.44%,暂时无法从重仓股名单中发现。

但这或许体现了张坤的视野在进一步的拓宽。

加仓台积电

张坤对组合的结构进行了调整。

在易方达蓝筹精选基金里,他增加了消费等行业的配置,降低了科技等行业的配置。

从易方达蓝筹精选重仓股的调整来看,这种调整力度不算大。

十大重仓股主要在前三大重仓股的持仓数量上发生了调整。

此外,易方达优质精选也增加了消费等行业的配置,降低了科技等行业的配置。

而在易方达优质企业三年持有基金里,他增加了消费等行业的配置,降低了医药等行业的配置。

这一点,或许可以从基金的行业分布可以发现,无论是A股的卫生和社会工作行业持仓,还是港股的保健行业持仓占比,都有所减少。

易方达亚洲精选则增加了科技等行业的配置,降低了消费等行业的配置。

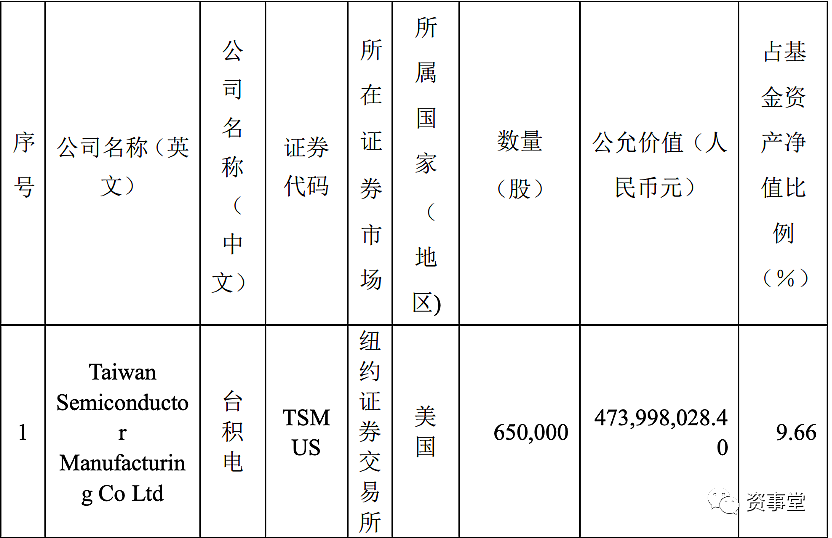

相当明显的是,该基金在2季度大幅加仓台积电,成为了该基金的第一大重仓股。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64