澳洲楼市会“长”出另一个恒大吗?(组图)

中国恒大的负债总额已超3400亿美元,相当于20%的澳大利亚GDP,甚至比葡萄牙GDP总额还多了1/3,可谓“负”可敌国。

疯狂的恒大是中国楼市过去近20年野蛮狂奔的缩影。

目前也走在奔跑路上的澳洲楼市,土壤中会否“长”出自己的恒大?或许我们可以从恒大的野蛮成长史中找到相关答案。

1

恒大“负”可敌国

恒大许家印的人生足够起伏,他曾是中国首富,现在他是中国“首负”。

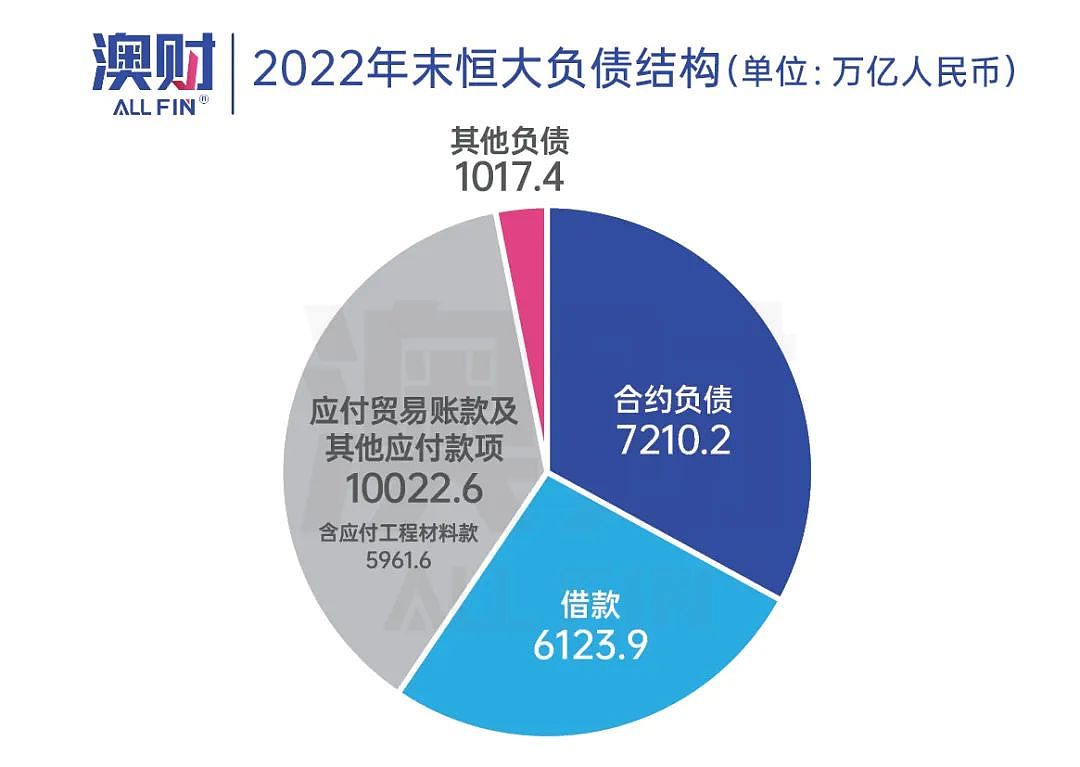

目前恒大的总负债冲高到了24374.1亿元人民币(约合3407.6亿美元)。

如果把恒大的负债额换算成国家GDP,在2022年的全球国家GDP排名中,可以排在第43位,超过智利、捷克、葡萄牙,甚至是战火中的乌克兰GDP的两倍。

恒大的负债主要包括四大块:合约负债7210.2亿元人民币、借款6123.9亿元人民币,应付贸易账款及其他应付款项10022.6亿元人民币(含应付工程材料款5961.6亿元)和其他负债1017.4亿元。

恒大的负债率是如何一步步堆砌而成的?在这些风险叠加的过程中,澳洲楼市会有掉进同一条河里的可能性吗?

2

购房端:

一个在“真监管”,一个“好像在监管”

恒大们的高杠杆,源于花样百出的融资模式,其中房屋的买家就是恒大们的主要被融资者,比如2022年,中国房企开发资金来源中,购房人交付的定金及预付款占比高达33%和购房人的个人按揭贷款占比16%,合计占比近半。

但是对于购房人交付的这两笔庞大资金的监管,中澳楼市存在着根本上的不同,也导致中国可以“养”出恒大,而澳洲却很难复制另一个恒大。

(图片来源:shutterstock)

(图片来源:shutterstock)

在中国,期房售房是主要模式,比如2022年期房在中国内地商品房销售面积中占82.7%。而期房销售中的首付款等预售资金却很容易被恒大们轻意挪用,以壮大其杠杆池。

首先,目前中国各地对于房企预售资金的监管,仍是“一城一策”,并没有一个统一且明确的监管机构。

现行的相关房地产规定,中国各地区房地产管理部门结合各地具体情况出台相应的预售资金监督管理办法。

鉴于此,一方面,中国各地的预售资金监督管理办法是一城一策。另一方面,目前仍有大量三四线城市未建立商品房预售资金监管的相关制度,处于近乎零监管的真空状态。

其次,房企预售资金形式上的监管人是当地房管部门和相关商业银行,但在现实中,他们的监管意愿不大。

按照规定,商品房预售资金监管由当地房地产行政主管部门会同银行对其实施第三方监管,房企须将预售资金存入银行专用监管账户,只能用作本项目建设,不得随意支取、使用。

但这样的规定在现实中更多地沦为空头口号,因为在中国楼市的狂飙突进中,房企、地方政府和银行恰恰是其中受益最大的铁三角。

与中国楼市相比,在预售资金这块,澳洲楼市有着更严的监管。

A,在澳洲购买期房,在购买时买家通常只需支付10%的订金,而在中国,通常需要支付20%以上的首付款。

B,这笔资金必须打入一个受监管的信托账户,且由独立的第三方监管机构进行监管,以免被房企挪用。

C,在交房前,房企无权使用这笔资金,只有在交房后,房企才能拿到这笔预售款。

也就是说,在中国,预售款往往成为开发商的融资工具,而在澳洲楼市,在交房前,开发商不可能使用这笔预售款,因此预售款自然无法成为开发商的融资渠道。

在中国,个人按揭贷款是房企另一处重要的融资渠道。

在中国购房,即使是期房,也需在购买后快速办理按揭贷款,然后放贷银行会快速地将按揭贷款打到房企账户中。

另值得注意的是,按揭贷款放出后,开发商一般可以较容易地提前拿到手,也与放贷银行的监管兴趣不大有关。

在中国,按揭贷款的放贷银行对于贷款者的购房人拥有追索权,而购房人对其按揭贷款承担无限连带责任。也就是说,银行把按揭贷款打到开发商账户后,即使开发商立马破产或楼盘烂尾,与放贷银行在利益上关系不大,届时放贷银行有权追索购房人名下的其他资产以清偿其所欠房贷,导致“房没了,房贷还要还”的情形。鉴于此,对于打到开发商账户上的按揭贷款,放贷银行还有多少内在动力去认真监管?

(图片来源:shutterstock)

(图片来源:shutterstock)

与此完全不同的是,在澳洲,即使购买期房,收房前无需办理按揭贷款。通常在交房前1-2个月,开发商才会通知买家预期交割时间,然后购房者才开始准备办理房贷。

预售款和按揭贷款构成了中国恒大们近半的开发资金来源,于是,恒大的跌倒立刻牵连了大量的购房者。据统计,其烂尾楼盘牵涉到162万套房产,约600万业主无房可收。作为对比,香港期房预售比例近50%,美国新房销售中期房预售比例在70%-80%,新加坡商品公寓和组屋预售比例约90%,然而,鉴于这些国家和地区对于预售款的严格监管和交付时才办理按揭贷款的程序,他们鲜有烂尾风波。同理,在澳洲,也是如此。

3

开发端:

风险监管力度不一

对于银行来说,过去近20年的楼市狂奔期,恒大们一直是银行最重要的单一客户,没有之一。

在中国,恒大的爆雷,背后牵涉约130家银行,这说明银行业相关风险管理出现了重大问题。

作为对比,在澳洲楼市,开发商与银行之间的“贷款-放贷”行为,是一个纯商业行为,也就是说是由银行进行直接的自我审核。

一般来说,银行需要审核的列表非常长,通常包括开发商的资质、建筑商的资质、土地的所有权清晰度和规划批文齐全情况、整个项目的财务可行性报告、相关参与者的财务状况等,其中特别重要的是:整个项目的第三方估值,以及预售情况。

通常银行会使用一个借贷比例的上限——比如放款的额度是整个项目成本的70%,而且需要开发商自己先出30%的资金,然后才开始放款;预售额度要求也比较高,通常要求预售额已经达到或者接近贷款额度的100%,才会被批准提供贷款。

澳洲所有的款项都是专款专用,开发商针对每个单独项目一般都会成立一个单独的主体,产权和抵押也都是直接挂钩。银行根据每个阶段的进程来进行放款,每完成一个阶段的工程,都需要验收之后,才会放款。

澳洲的银行在放贷给开发商的时候,除了每个单独项目进行评估之外,经常会对同一个开发商设置贷款上限,以此来降低银行对某一家开发商出现过于集中的风险敞口。

鉴于澳洲银行体系的更私有化和市场化运营,所以银行对开发商放贷的风险意识更强,相应地,澳洲开发商通过银行借贷来实现过高杠杆化运营的空间要小得多。

值得一提的是,银行贷款并不是澳洲开发商获取融资的唯一途径,不少开发商也会向大型基金公司所成立的债权类基金寻求融资。正如博满澳财金融集团旗下的收益类基金——博满月月盈基金(后简称“月月盈”),其投资方向之一也包括了地产抵押债权,基金向开发商提供资金。(点击了解更多)《请查收成绩单,博满月月盈基金2023财年“八大佳绩”!》

与银行放贷的流程类似,月月盈仅考虑向有特定足值地产资产作为抵押物的开发商进行放贷,抵押资产包括土地、住宅地产建筑、商业地产建筑等;其次,在对单一项目放贷时,尽可能控制贷款价值比例LVR;并会通过资产类别、项目数量、投资行业、投资地域等多维度分散,最大程度地控制风险敞口。

4

供应链融资:

恒大债务池中的吸金黑洞

供应链融资是恒大债务雪球越滚越大的另一个原因。

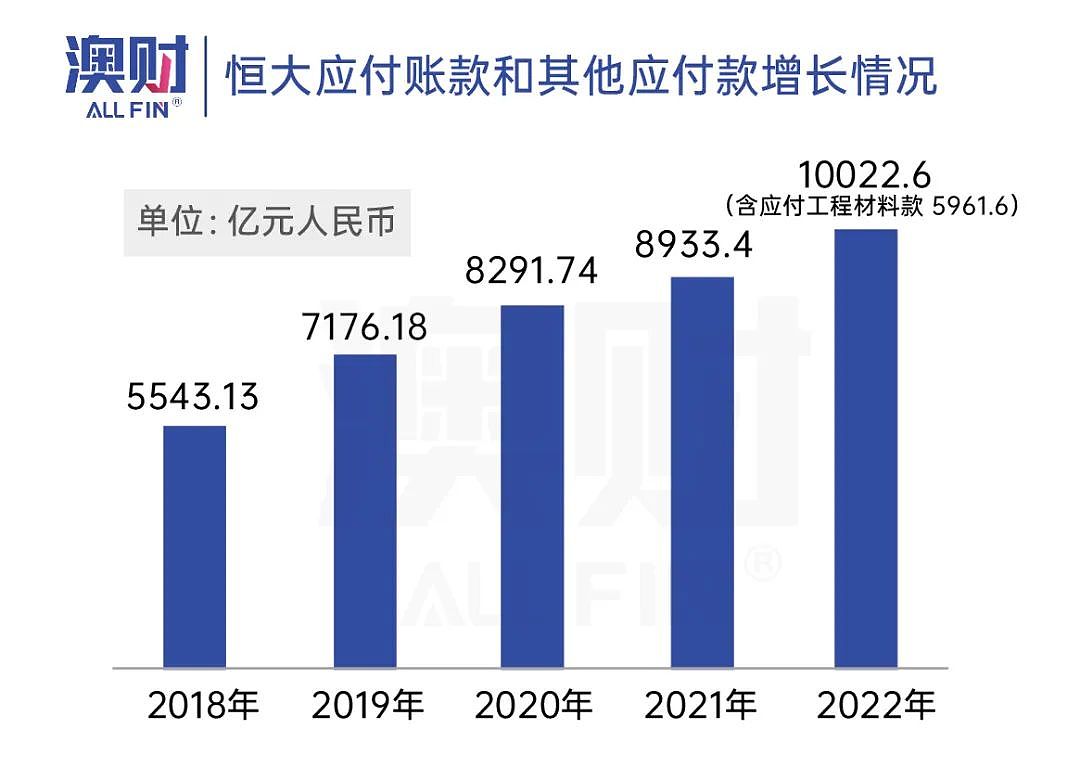

2018年后,恒大的应付账款及其他应付款越来越大:2018年-2022年分别为5543.13亿元、7176.18亿元、8291.74亿元、8933.4和10022.6亿元(含应付工程材料款5961.6亿元)。

也就是说,近几年,恒大凭借自身的强势身份,占用上下游的资金,由工程方或下游合作商垫资相关款项,如各种建筑材料和门窗类的房屋配套等,这已成为恒大债务黑洞中最大的吸金石。目前恒大超3400亿美元的债务池中,这块占比高达约42%。

相较而言,在澳洲,这种模式比较少见,一些大型开发商或者大型建筑商可能会给供应商有账期拖延的操作,某种程度上供应商需要自己填补运营现金流,但无法做到恒大的这种程度。只有当企业出现破产风险的时候,才会导致这一问题被放大,在我们看到一些澳洲地产公司破产案例里面,通常会有3个月或者更长时间没有支付供应商外包费用的情况。但一般来说,如果有超过三个月没有付钱的话,供应商很可能就不再提供服务或者材料了,所以这个债务占比难以达到像恒大这样的比例和额度。

5

恒大病因:

多器官综合症

恒大的债务越滚越大,并最终爆雷,从病因来说,绝对是“多器官综合症”,除了上述各种灰色融资手段外,至少还与下述两个因素密不可分。

A,市场端,市场进入去泡沫化时,恒大却逆势扩张。

现在回头来看,2015年左右中国楼市已进入去泡沫化期,也是去杠杆期。而恒大却逆势而为,从2016年开始疯狂加杠杆,比如2015年恒大负债额为6149亿,2016年迅速加杠杆到1.16万亿,后来一路狂奔到现在的超2.4万亿。

也就是说,从市场端来说,恒大在一个本该去杠杆的时间节点,却开启了加杠杆的步伐,最终越陷越深。

B,政策端,两极分化式的政策,助推了恒大的崛起和倒下。

政策端,政策在恒大的崛起与跌倒的过程中扮演了不可忽视的作用。

2020年之前,鉴于中国各地方政府是楼市发展中最大受益者的身份,地方政府在中国楼市泡沫化和恒大们债务积累的过程中扮演了重要的影子角色,处于自身利益和GDP增长的需要,包括在购房端的按揭贷款、预售款监管以及供应链融资等方面,极易出现“睁只眼闭只眼,装作没看见”的情形。而在2020年后,政策端开始一百八十度大转弯,出台了房企融资的三道红线政策,迅速掐住了恒大们融资的脖子,导致他们快速“翻白眼”,引发债务爆雷。

6

澳洲楼市很难复制另一个恒大

通过恒大债务的形成与崩塌过程的解剖,我们认为,澳洲楼市出现另一个恒大的可能性不大。

A,在2022年中国开发商开发资金来源中,购房端的预售款和按揭贷款占比48%,但在澳洲楼市,只有房屋交付后,开发商才能拿到这两笔资金,因此不可能成为开发商在楼盘开发中的融资工具。

B,银行贷款中,鉴于澳洲更市场化的商业环境,因此银行的风险意识和监管意识更强,相应地,开发商的灰色操作空间更小。

C,供应链融资中,鉴于各种政策端和市场端的更严监管,澳洲开发商不可能拥有恒大那么大的灰色操作空间。

D,监管端,因为土地的私有制及相关政府管理机制,确定了澳洲政府在楼市发展中更加中立化,监管措施更法治化。相应地,开发商们在风险积累层面的任性空间要小得多。

E,从市场端来说,澳洲人口还在增长中,楼市仍处于严重的供不应求状态。相较来说,中国人口已经开始出现负增长,楼市整体上已处于供大于求的状态,因此楼市已经进入去泡沫化期。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64