年内第三轮“存款降息”来了,LPR会降吗?(组图)

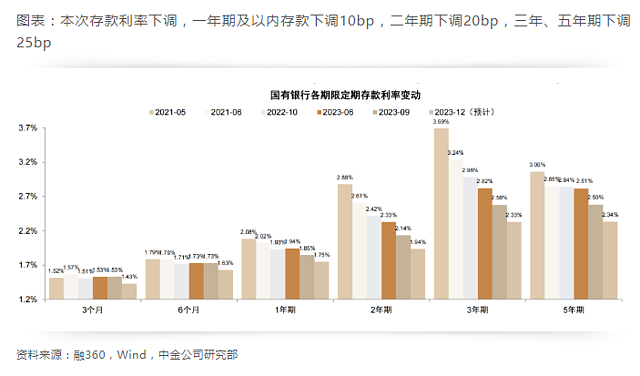

据新华社,继21日晚工商银行宣布下调存款利率之后,22日,农业银行、中国银行、建设银行、交通银行同样宣布,从即日起调整存款挂牌利率,定期整存整取三个月、半年和一年期利率均下调10个基点,二年期下调20个基点,三年期和五年期均下调25个基点,此外,通知存款挂牌利率下调20个基点,大额存款利率最高下调30个基点。

2023年,国有大行分别在6月、9月两次调降挂牌,后续中小银行均追随下调。这是继今年9月初全国性商业银行下调存款挂牌利率后,时隔三个月的再度下调。

为什么要降息?为什么现在降?降息会带来哪些影响?

或为近7年来幅度最大

或为近7年来幅度最大

浙商证券认为,此次降息主要是因为银行息差压力持续承压,不利于银行可持续服务实体经济,本轮存款降息有望推动银行与实体共赢,将继续看好“大而稳+小选美”的“哑铃组合”。

民生证券认为,本轮调降延续“期限越长、下调幅度越大”的特征,使得存款利率曲线平坦化,或有效遏制定期化趋势,从而持续降低负债成本。

中金认为,本次1年以内存款下调10bp为5轮降息中首次,标志着后续存款利率曲线全面下行可能开启。由于短期存款利率罕见下调,本轮可能是2016年以来综合幅度最大的一轮存款利率下调。

为什么现在降息?

浙商证券认为主要是因为银行息差压力持续承压,不利于银行可持续服务实体经济。

Q4以来,存量按揭降息推进,2024年初LPR降息效果体现,将导致上市银行息差在23Q3的低位,水平上继续下降 12bp。

此外,化解地方债务风险,预计银行将遵循保本微利原则,也会导致息差承受额外压力。而银行盈利持续承压,不利于服务实体经济的可持续性,因此有必要降低银行负债成本来对冲。

为什么现在降息?

浙商证券认为,主要是因为24Q1即将迎来存款到期的高峰期和开门红重要时期(尤其对于中小银行)。因此早降存款利率带来的改善效果能有较快体现,否则会有较强的滞后性。

存款降息影响多大?

存款降息影响多大?

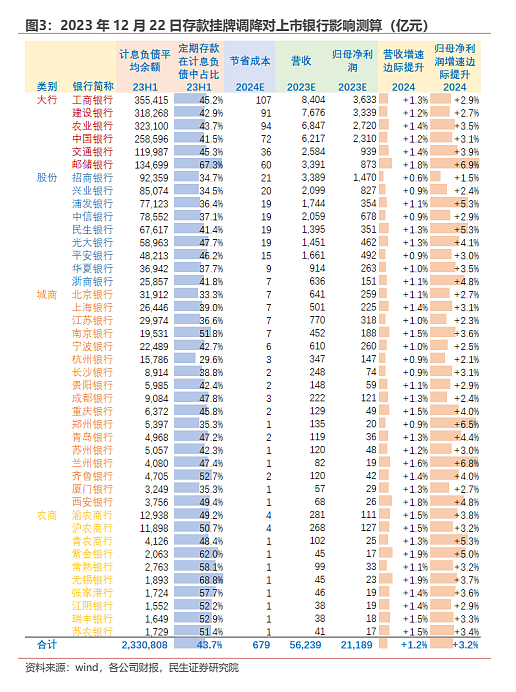

据浙商证券测算,本轮存款降息可改善银行息差6.2bp,其中2.6bp在2024年体现。各类银行中,农商行长期存款占比高,相对更加受益于存款降息。

民生证券同样认为,定期存款占比高的银行或受益。23H1邮储银行为67.3%, 齐鲁银行为 52.7%,南京银行为51.8%,小型农商行普遍在 50%以上。

另据民生证券计算,42家上市银行23H1定期存款在计息负债平均余额中占比14.6%,假设平均置换期为3年,平均调降幅度为20BP,则将节约679亿元成本,对2024年净息差的贡献为+3BP, 或将提振2024年营收增速+1.2pct,归母净利润增速+3.2pct。

民生证券指出,年初“开门红”阶段揽储一般较为集中,因此有较大比例存款会完成到期置换。本次调降选在“开门红”前进行,对银行2024年(尤其上半年)负债成本的效果或更显著。

LPR可能下调10bp-20bp

LPR可能下调10bp-20bp

中信证券也指出,LPR报价下调概率将有所增加。

5年期LPR自6月后一致维持在4.2%,此后经历了8月MLF降息,9 月央行降准,以及9月国有大行集体下调存款挂牌利率,报价扔按兵不动。考虑上述事件累积的影响,叠加本次存款利率的调整,长端LPR报价下行的可能性有所增加,但调整的幅度可能也较为有限。

往后看,降成本、宽信用工具或仍有加力空间,结合中央经济工作会议“灵活适度、精准有效”的货币政策基调,不排除明年上半年MLF进一步降息引导LPR报价下调的可能性。

中金同样认为明年年初不排除LPR下调10bp-20bp的可能性,但对贷款重定价的影响主要体现在未来1-2年,与存款降息的影响相对匹配,避免年末下调LPR对息差的冲击。

民生证券称,此举打开了2024 年上半年LPR降息空间,对称降息对净息差的影响较小,且有望提振经济预期,利于银行估值修复。

本文综合自浙商证券于12月21日发布的报告《存款降息何解?——银行行业专题报告》、民生证券于12月21日发布的报告《存款挂牌利率下调点评:赶在“开门红”前夕,LPR 降息脚步渐近》、中信证券明明团队于12月22日发布的《债市启明|如何看待年内第三轮“存款降息”?》、中金证券林英奇团队于12月22日发布的《中金 | 如何理解超预期存款降息?》,华尔街见闻有所删减。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64