本周重磅日程:美联储最看重的通胀指标,会继续超预期吗?(组图)

2月26日至3月1日当周重磅财经事件一览,以下均为北京时间:

本周重点关注:中国2月PMI、美国1月PCE物价指数、四季度GDP和PCE修正值,财报方面,百度、网易、理想汽车等热门中概股将陆续公布最新财报。此外,2024年世界移动通信大会(MWC 2024)将于2月26日在西班牙巴塞罗那重磅揭幕。可以前往见闻历微信小程序查看当天具体日程。

中国2月PMI数据

中国2月PMI数据

周五(3月1日),国家统计局公布2月中国官方制造业/非制造业/综合PMI, IHS Markit公布2月财新制造业PMI。

此前,中国1月官方制造业为49.2%,非制造业PMI50.7%,均环比回升,综合PMI环比上升0.6%至50.9%,显示制造业景气有所回升,企业生产经营活动总体持续扩张,但官方制造业PMI已连续四个月处于收缩区间。

2月20日,中国央行“非对称降息”,五年期LPR较前值下调25个基点,成史上最大单次“降息”幅度。此前,中国5年期以上LPR已连续7个月保持不变,1年期LPR连续5个月持稳。

时隔8个月,五年期LPR首降,提振信心信号显著,有望推动实体经济融资成本降低,带动PMI等经济数据继续回暖,巩固、增强我国经济回升向好态势。

国金证券赵伟点评认为,此次非对称下调LPR,不仅进一步释放了稳增长的信号,还有助于缓解存量债务压力、刺激需求。中长端贷款定价“锚”的下调,一方面很可能带动存量贷款调整,缓解企业、城投平台等存量债务压力,另一方面或将直接带动基建、制造业等新增中长贷融资成本回落。

东吴证券陶川团队分析指出,在稳汇率与稳经济的选择题中,央行给出了“降”心独具的答案:一是“救急”地产,释放积极的货币政策信号;二是“革新”思路,在汇率压力下注重实体经济与政策灵活性。

东吴还指出,一季度经济“开门红”离不开地产企稳,央行此次调降LPR“救急”地产,释放出地产政策后续出台的信号。

美国1月PCE、四季度PCE修正值

美国1月PCE、四季度PCE修正值

周三(2月28日),美国经济分析局公布四季度PCE年化季环比修正值。

周四(2月29日),美国经济分析局公布1月PCE物价指数。

本月公布的数据显示,美国1月CPI同比增3.1%,CPI环比增0.3%,双双超出经济学家预期;1月PPI同比增长0.9%,放缓程度不及预期,环比增速超预期加快至0.3%,为五个月来最快的增长速度;核心PPI同比增长2%,环比增长0.5%,增速均超出分析师预期。

由于CPI、PPI数据双双意外回升,市场重燃对通胀走高的担忧,也给了美联储更多按兵不动的理由。

作为美联储更青睐的PCE数据,1月PCE物价指数将成为3月FOMC会议前最后一个的关键参考数据。需要注意的是,PCE与CPI、PPI计算方式不同,推高1月CPI的主力住房通胀指标在PCE中的权重不大,同时PPI还是PCE物价指数的计算因子之一。

此前数据显示:四季度PCE价格指数同比上涨2.8%,较前值3.1%有所放缓,但超过预期的2.5%;不含食品和能源的核心PCE价格指数年化季环比增长2%,与前值和预期值一致。

其次,12月核心PCE物价指数同比增2.9%,增速不及预期及前值,同比增速创近3年新低,显示出通胀放缓的态势。

美联储杰斐逊、库克、沃勒等多位高管近期密集“放鹰”,表示还需要看到更多通胀回落的证据,才可能支持降息。

美联储副主席杰斐逊表示,联储需要警惕因通胀下降而过度降息,以免破坏实现物价稳定的最终目标:

“我们始终需要牢记因通胀形势改善而过度宽松的危险。过度宽松可能导致恢复价格稳定的进程停滞或逆转。”

此外,美联储还将在周内发布系列重磅经济数据:周一公布1月份的建筑许可和新屋销售数据,周二公布耐用品订单和消费者信心指数,周三公布四季度GDP年化季环比修正值、商品贸易帐,周四公布芝加哥PMI和成屋签约销售数据,周五公布ISM制造业指数、密歇根大学消费者信心指数终值。

欧元区2月经济景气指数

欧元区2月经济景气指数

周三(2月28日),欧盟经济和财政事务委员会公布欧元区2月经济/工业/服务业景气指数、消费者信心指数终值。

1月公布的欧元区GDP数据显示,去年四季度欧元区经济整体陷入停滞。其中,欧元区最大经济体德国四季度GDP环比萎缩0.3%,出现2020年以来的首次同比萎缩,勉强逃过“技术性衰退”(连续两个季度经济萎缩)。

新近公布的PMI数据显示,欧元区整体服务业PMI结束了长达6个月的萎缩,但被制造业的恶化所拖累,其中德国制造业活动进一步陷入萎缩。

长期处于萎缩区间的经济数据引发市场担忧,且服务业通胀依旧显著,但欧洲央行行长拉加德仍将“降通胀”作为首要目标,表示不会“即将降息”,她表示:

“我们不想冒通胀下降被逆转的风险,这将浪费我们所做的一切,并导致我们不得不采取更多措施。”

此外,欧盟将欧元区GDP预测从1.2%下调至0.8%,将将2024年欧元区通胀预期从3.2%下调至2.7%,或显现出欧央行将“抗通胀最后一公里”走到底的决心。

2024年世界移动大会(MWC 2024)

2024年世界移动大会(MWC 2024)

周一(2月26日),2024年世界移动大会(MWC 2024)将在西班牙巴塞罗那举行,至29日。

MWC是全球通信领域最权威的展会,由全球三大移动通信国际组织之一的GSM协会组织的,每年的MWC将颁发“全球移动大奖”,奖项分为移动设备、移动娱乐、移动广告和营销等类别,近年来又增加了“绿色移动大奖”。

作为全球移动领域最大的技术展会之一,MWC也被视为全球通信行业的风向标。本次大会将围绕六个子题展开,即超越5G、智联万物、AI人性化、数智制造、颠覆规则、数字基因。

据中国基金报消息,本届MWC 2024已有超过300家中国企业参展,包括华为、中兴通讯、中国信科、联发科等厂商将会展出5G-A相关产品,而以高通为代表的海外巨头则将展出与6G相关重磅产品。

华尔将在MWC 2024上将以“引领教智基础设施,加速行业智能化”为主题,发布一系列创新ICT产品与解决方案,还将首发华为通信大模型,助力运营商释放网络和业务潜能;

芯片大厂联发科发布公告,将于MWC 2024期间,以“ConnectingtheAI-verse”为主题展示一系列技术与产品,其中包括基于天玑9300的旗舰5G生成式AI移动芯片,用芯片架构实现本地化的AI视频生成;

美国芯片大厂高通将在MWC 2024上展示其对无线连接的一系列基础技术;

中兴通讯旗下品牌将会发布其首款折叠屏幕手机;

荣耀表示会在MWC发布旗下首款AI PC:荣耀Magic Book Pro 16,同时还将发布国际版Magic 6以及Magic V2 RSR保时捷设计手机;

摩托罗拉将在MWC 2024上展出Razr+(2024)折叠屏手机;

传音旗下旗舰品牌TECNO的POVA 6系列手机,将搭载杜比全景声并在MWC2024上正式发布;

小米不仅将发布小米14系列,还会展出其首款电动车小米SU7,同时官方海报也透露还将有新款平板、手表和扫地机器人同台亮相,小米所提出的“人车家全生态”战略,也将成为展出重点。

有消息称三星电子计划在MWC 2024上推出首款智能可穿戴戒指。三星在一份声明中指出,Galaxy Ring以人工智能技术为支持,将为用户提供更加个性化和无缝的体验。

百度2023年Q4财报

百度2023年Q4财报

周三(2月28日),百度将于美股盘前公布2023年Q4财报,百度集团-SW、百度集团-SWR将于港股盘后公布2023年Q4财报。

三季度财报显示,百度三季度营收、核心经营利润双双超预期,AI商业化方面各原生应用数据指标明显增长,其表示未来继续重注押宝AI。

具体来看,百度第三季度营收344亿元人民币,同比增长6%,超出市场预估的342.1亿元;核心经营利润为人民币67亿元,远超市场预期的44亿元,

AI商业化进展方面,根据百度介绍,多款AI原生应用数据指标显著增长,在百度App,有64万创作者使用AI辅助创作工具生产了1400万条内容,获得300亿播放;百度网盘“云一朵”用户量已达2000万;百度文库AI新功能累计使用用户超3000万。

百度创始人李彦宏表示:

“在生成式AI及基础模型出现新商机的背景下,我对我们不断增强技术及改进产品感到尤其满意。值得注意的是,我们推出了功能最强大的基础模型文心4.0。我们亦利用文心及文心一言重塑了面向消费者及面向企业的产品以及自营业务,打造AI原生体验并帮助用户和客户提高效率。同时,我们向云企业客户全面开放文心API,赋能该等客户开发自己的AI原生应用程序及解决方案。我们以AI为核心的业务和产品战略将持续促进文心及文心一言的生态不断繁荣,同时为长期可持续的业绩增长打下坚实基础。”

其他重要数据、会议及事件

其他重要数据、会议及事件

美国四季度GDP修正值

周三(2月28日),美国经济分析局公布四季度实际GDP年化季环比修正值。

此前公布的美国四季度实际GDP年化季环比初值年增长3.3%,增速较上季的4.9%放缓,但大超市场预期的2%;2023年全年实际GDP年化率达到2.5%,超过2022年的1.9%。

大超预期的GDP数据显示美国经济仍具韧性,再度引发市场对经济“软着陆”的期待,结合美联储即将转向宽松政策的普遍预测,有分析称美国经济有望“重演1995”,回到上世纪美国经济的黄金时代。

一向看好美国经济的高盛在上周报告中再次上调美国经济预测,其指出鉴于最近的经济增长势头,将2024年GDP增长预测上调0.3个百分点至2.4%,远高于普遍预测的1%和美联储FOMC预测的1.4%。

不过,在GDP数据稳健增长的同时,美国预算赤字也在同步增长。相关数据显示四季度美国预算赤字增加了50%以上。

日本1月CPI

周二(2月27日),日本总务省公布1月CPI同比、环比数据。

日本12月份CPI通胀放缓基本符合预期。12月CPI同比上涨2.6%,略高于预期2.5%,但较11月的2.8%小幅回落。扣除波动较大的生鲜食品及能源之后,核心CPI同比上涨3.7%,创去年2月之后的最低纪录,持平预期,低于前值3.8%。

1990年代日本泡沫经济破灭,从此陷入“失去的三十年”,在低通胀低增长中挣扎。但2022年以来,情况发生转变——疫情引发供给侧冲击、地缘紧张局势加剧,推升进口价格走高,日本走向再通胀。

数据显示,日本核心CPI已连涨28个月,连续21个月超过2%的通胀目标,年度通胀连续三年上涨。

韩国2月进出口数据

周五(3月1日),韩国公布2月进出口同比数据。

据经济参考报,韩国1月份出口为546.9亿美元,同比增长18.0%,这是自2022年5月以来最大的百分比增幅。相比之下,去年12月份出口同比增长仅5.0%。同时,韩国1月进口同比下降7.8%,而经济学家此前的预期是下降7.6%。这是自2023年3月以来的最低水平。这使得韩国1月的贸易顺差收窄至3亿美元。

其中,韩国出口反弹的最大推动力是存储芯片。1月芯片销售创下六年来最大增幅,提振了依赖出口的韩国经济。具体而言,韩国1月芯片出口同比增长56.2%,创下自2017年12月以来的最大增幅,为连续第三个月增长,引领整体出口回升。

网易2023年Q4财报

周四(2月29日),网易公布2023年Q4财报。周三(2月28日),网易-S公布2023年Q4财报。

三季度财报显示,网易营收人民币273亿元,符合预期,同比增长11.6%;归属于公司股东的净利润为人民币78亿元(11 亿美元)。

财报显示,游戏业务营收增长稳健。网易三季度游戏及相关增值服务净收入为218亿元,同比增长16.5%,环比增长15.9%;毛利润为150.3亿,同比增长23.7%,毛利率69.0%,同比提升4个百分点。

其中,来自在线游戏的收入占该分部收入的93.7%,环比同比均有所提升,来自手游的净收入约占在线游戏净收入的77.6%。

理想汽车2023年Q4财报

周一(2月26日),理想汽车、理想汽车-W公布2023年Q4财报。

三季度财报显示,理想汽车三季度营收大增近三倍,营收、利润双双超出市场预期。

具体来看,三季度理想汽车营收为346.8亿元,好于市场预期的336.41亿元,同比增长271.2%,环比增长21%;毛利润为76.4亿元人民币,同比增长546.7%,环比增长22.6%;毛利率为22%,环比增加9.3个百分点,同比增加0.2个百分点。

细分数据方面,理想汽车三季度车辆销售收入为336.2亿元,同比增长271.6%,环比增长20.2%;车辆销售毛利率为21.2%,同比增加9.2个百分点,环比增长0.2个百分点。

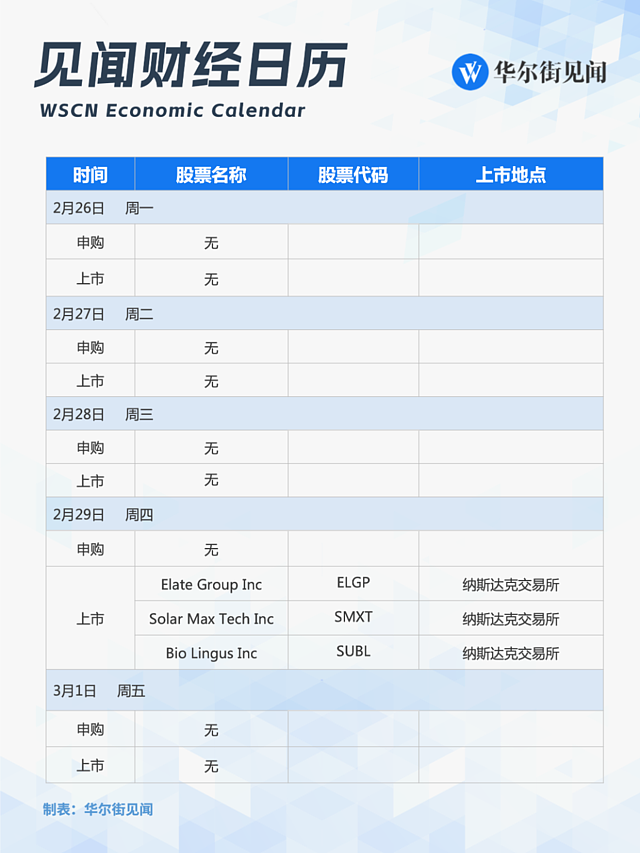

打新机会

打新机会

当周(2月26日-3月1日)美股有3只新股发行。

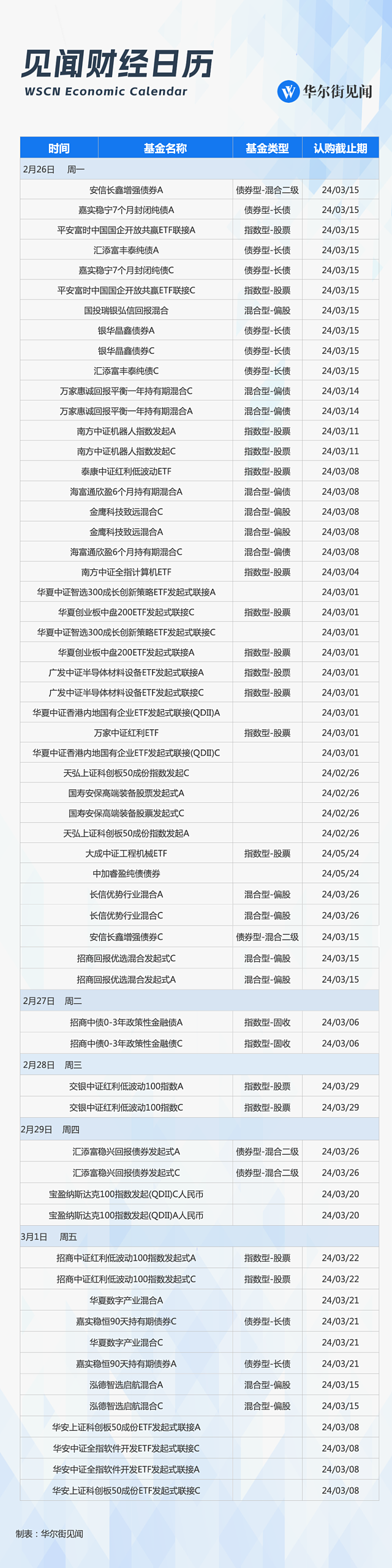

当周共计43只(A类与C类合并统计)新基金发行,其中债券型基金12只,混合型基金13只,指数基金18只。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64