皇家委员会“步步紧逼”,澳洲老年护理三大上市机构股价“腰斩”,行业究竟水有多深?

“养儿防老”是国人的传统思想,近年来兴起的在养老院养老的模式带给了国人不小的冲击。而澳洲的养老产业以其高度发达和完善的养老护理服务体系及强有力的认证体系,质量及监管框架文明,一直是中国学习的榜样。

但澳洲老年护理行业近年来暴露出了不少问题,政府也加大力度进行改革,这些负面影响使得投资者开始担心行业的发展。

自位于南澳的Oakden养老院在2017年初爆出虐待老人的丑闻后,澳洲政府对于养老护理行业进行了一系列调查与改革。自此,平均每月有一家养老机构被关闭。2018年9月16日Morrison政府宣布成立澳洲老年护理皇家委员会,专门处理老年护理行业的质量和安全问题。其中该皇家委员会主要关注养老院(Residential Aged Care)和家庭护理(Home Aged Care)的服务质量。

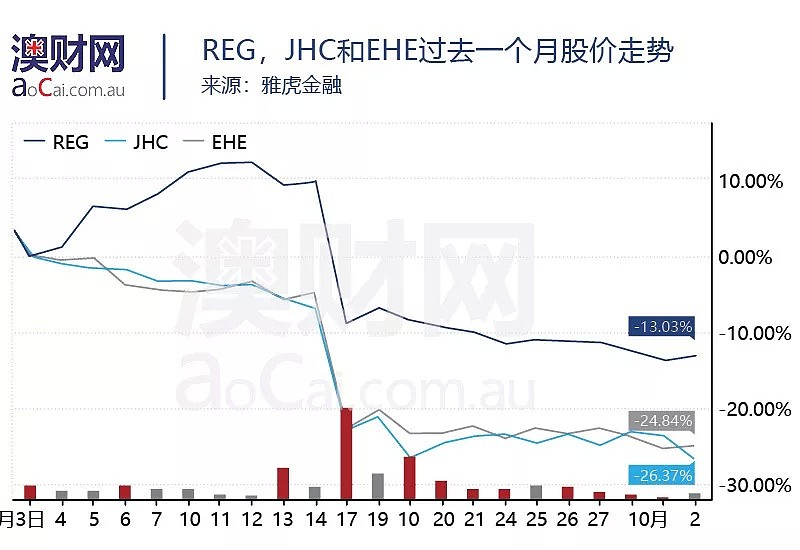

自此之后,澳洲三大上市养老护理提供商Regis Healthcare(ASX: REG),Japara Healthcare(ASX: JHC),Estia Health(ASX: EHE)股价出现大幅下跌,并遭机构看空。这不禁让人疑惑,澳洲老年护理行业究竟有什么问题?这三家机构表现如何以及未来要如何走?本文将从这两大方面对澳洲老年护理改革和这三大机构进行分析。

老年护理行业:

需求强劲,然而资金何处来?

澳洲对于养老护理的需求在过去10年逐年增加。从2007年起的10年内,使用养老护理行业的人数增加了近25%。使用四种类型老年护理的人数均有增加,其中增长速度最快的是家庭护理,增速达84%。而养老院护理依旧是行业中的主要部分。澳洲政府预计,随着人们开始更普遍的使用家庭护理,未来入住养老院的老年人有更多是身体健康较差而迫切需要护理的老年人。

在1946至1965年间出生的婴儿潮一代已经逐步进入退休年龄,这使得澳洲人口结构中老龄人口逐渐增多,如今每周有2000人达到65岁,超过1000人达到85岁。同时,随着人们生活质量和医疗水平的提高,人口寿命也在逐渐增加。这两个因素使得澳洲老龄人口增加并寿命增长,为老年护理行业提供了广阔的需求。

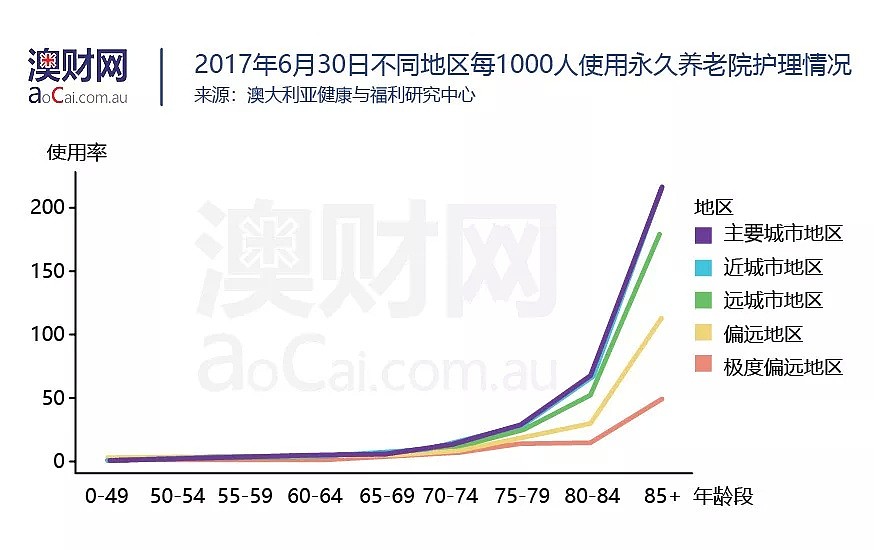

尽管行业面临如此强劲的需求,但行业存在的问题却使得整体行业处境艰难。首先是老年护理行业在澳洲存在的城乡分布不均的情况。澳洲养老院在城市的设施要比其他地区要好,这使得非城市地区老年人入住养老院的需求得不到满足。

其次是行业中工作人员短缺的情况。目前行业中有约366,000位护士和护理人员,由于目前这些人员的薪资相对类似行业较低,行业离职率达20%。而预计截至2050年,行业中需要护士和护理人员的数量将是现在的三倍。提高员工薪资和待遇已成为行业迫切需要解决的问题。同时,行业对工作人员的筛选并没有像对参与儿童工作的人员那样严格,这也使得澳洲老年人这一弱势群体的利益有更大可能受到侵害。如何同时解决人员短缺和提高服务质量对于行业来说迫在眉睫。

困扰行业的另一大问题就是不断被爆出的虐待老人的新闻。这些包括近期爆出的一些养老院为老人提供不健康,难以下咽的食物的丑闻。在成人平均每人食用价值17澳元的食物的水平下,一些养老院给每位老人一天的食物预算只有6.08澳元。这些丑闻为澳洲社会造成不少冲击,人们对于这个行业的信任程度也逐渐降低。这些丑闻的最终结果还取决于皇家委员会的调查。

解决上述问题离不开钱。政府如今对养老护理行业的投入已达到历史最高水平,在2017-2018年政府拨款达186亿澳元,并预计未来五年拨款将达236亿澳元。虽然在这一财年政府预计增加1600万澳元调查不合格的养老机构,并增加9000万澳元改善偏远地区养老设施,但行业普遍反映政府拨款仍然严重不足。

根据StewartBrown的独立调查,在2018财年澳洲43%的养老院出现经营亏损,在这样的情况下,政府拨款对行业改革异常重要。在过去几年,政府对养老院的拨款减少了30亿澳元,并且根据政府指派的独立调查人David Tune的调查显示,政府的拨款并不直接用于提高员工福利和养老设施上,这使得澳洲养老护理行业更为艰难。

三大上市公司:

处境艰难,如何熬过难关?

根据IBIS World数据显示,澳洲养老院行业分布极为分散。前四的企业市场份额总和仅为10%。其中,三大上市公司Regis Healthcare,Japara Healthcare,Estia Health占比分别为3.2%,2.5%,2.5%。这三家公司的收入都较大程度依赖于政府拨款,且都在经历行业性的政府拨款减少和员工工资增加的情况,他们采取的策略也较为类似,但他们在2018财年的表现不尽相同。

Regis Healthcare

三大公司中市场份额最大的Regis Healthcare主要在城市地区提供优质的养老服务。公司在2018财年表现符合预期。公司收入同比增长5%至5.94亿澳元。但由于政府拨款减少和受流感影响入住率降低影响,公司EBITDA(息税折旧及摊销前利润)同比减少5%达1.17亿澳元,NPAT(税后净利润)同比减少8%至5690万澳元。

从公司年报可以看出,公司的收入有70%(4.16亿)来自政府拨款。公司已经预计未来政府拨款可能会持续收紧,且对员工福利的投入会越来越大。为了应对这一现状,公司采取了通过新建设施和升级完善现有设施的措施以期增加利润。

根据公司的绿地发展计划,公司将新开十家养老院,共1247处床位。公司已在2018财年新开了四家养老院,并预计在2018年底新开另外三家。届时,公司将拥有63家养老院,其中的21家将为老年人提供俱乐部服务。此外,有47个现有设施已被批准进行升级完善。这些将成为公司利润未来的增长点。

同时,公司也计划向社区养老(Retire Living)发展,将在维州的Blackburn和南澳的Nedlands打造社区养老。预计在未来十年在Blackburn建造超过350处独立养老房间,而对于Nedlands项目已经递交了实施方案的申请。

虽然新建项目为公司带来更大利润,但政府拨款的减少使得公司预计在2019财年EBITDA将会与2018财年持平。但预计新建设施对EBITDA的贡献在2021年及以后将从2019年的每年550万澳元增加至每年2500万澳元,这将大幅减弱政策不利对公司造成的影响,还可能成为公司未来的有利增长点。

Japara Healthcare

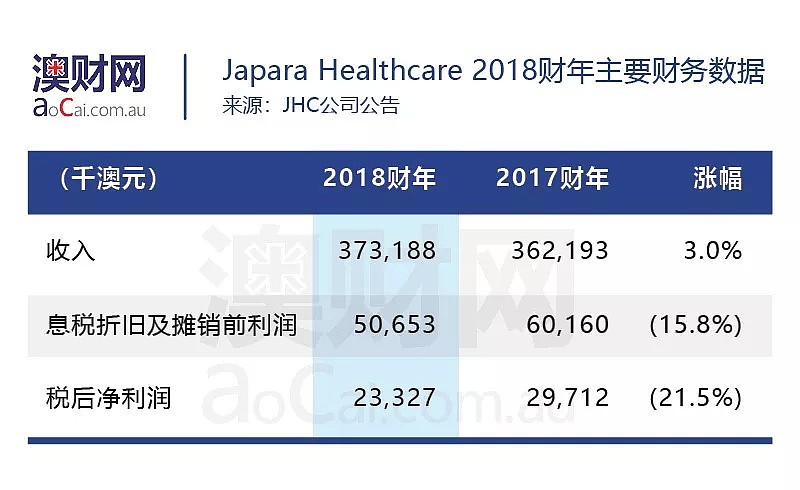

和Regis Healthcare情况类似,Japara Healthcare在2018财年由于流感影响使得入住率降低并且受政府拨款减少的影响,公司EBITDA同比减少15.8%至5000万澳元,NPAT减少21.5%至2333万澳元。其中,政府拨款占总体收入的70%。

与Regis Healthcare相同的是,Japara Healthcare也采取了完善现有设施和新建设施的策略。公司计划对八个现有养老设施进行完善,拥有十二个绿地开发项目,和五个褐地开发项目。预计在2020财年能提供超过1200个新房间。公司预计在没有重大行业变化的情况下,在2019财年EBITDA将增长5%-10%。

Estia Health

与前两个公司不同,Estia Health在2018财年实现了利润的增长,符合市场预期。公司在2018财年EBITDA增长4.1%至9008万澳元,NPAT增长1.1%至4115万澳元。但受整体行业受压的影响,公司股价一直处于下跌状态。

得益于公司在过去一直与社区积极建立联系等政策,公司在过去财年流感时期入住率并未像另外两家公司一样下降那么大,全年入住率较为平稳。根据公司估计,入住率每下降0.1%,公司EBITDA将会下降560,000澳元。较为稳定的全年入住率可能是Estia Health全年利润增长的因素之一。

与前两个公司相同,公司采取了新建和完善升级现有设施的策略。在2018财年完成五处现有设施的更新,有十三处现在正在进行更新。同时在重点地段新开了两家养老院,并有三处正在建设,有两处处于最后计划阶段。其中新开的两处养老院Twin Waters和Kogarah的入住率在2018年7月31日已分别达84%和100%。

同时,公司持续对员工进行投资,使得离职率由30%降为20%。公司将持续对完善和新建设施的投入,来应对日渐增长的需求。预计在没有重大行业变化的情况下在2019财年公司EBITDA将增长4-7%。

总结

皇家委员会的成立将会为澳洲养老护理行业带来一系列改革,这对于行业中的公司来说是艰难的。其中最核心的是政府支持资金不到位的问题,政府能否认识到这是一个问题以及政府是否会按需拨款成为困扰行业的一大难题。

虽然行业开始让一些寻求高质量养老服务且经济条件较好的老年人自掏腰包支付费用(User Pay),但要让这成为主流还需要时间,未来改革资金的主要来源仍会是政府。

通过对上述公司的分析不难看出,三家公司都在很大程度依赖上于政府拨款。在拨款减少的情况下三家机构如何实现利润增加成为了关注点。未来入住养老院的人们会对设施和护理服务要求越来越高,这三家机构都采取了新建和升级完善现有设施的策略,以期满足老年人需求并成为未来利润增长点。它们的这一举措也体现了它们对未来行业需求大量增加的清醒认识。

通过三大公司的持续下行股价我们可以看出,养老护理行业对于政策的变化较为敏感。但该行业因为未来需求强劲的原因,仍是值得关注的。笔者建议投资者在这一板块可以关注公司的长期发展。通过分析观察公司未来布局是否符合行业中设施和人员的需求,服务专业的提升趋势,以及能否发展自身利润增长点来判断公司是否值得投资。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64