每年包租7%的商业地产,到底应不应该买

在这个售楼广告满天飞的时代,每个人的朋友圈里都有很多地产圈的信息,很多房子都打着"包租"的旗号。这种宣传确实令人很心动:小投资,高回报, 开发包租,甚至可以抵房款。

有些投资者,无论是商业地产圈的还是住宅地产圈的,有相当一部分人都认为:卖家给的这些折扣都没有用的,什么包租、返租的,不还是羊毛出在羊身上?尤其是看了近两年很多买家因为包租的问题和开发商或者中介公司闹上法庭,就更是谈“包”色变。

有些人甚至认为,包租的房子一定不是好房子,肯定有猫腻。那么包租的房子能不能买呢?猫腻到底是什么呢?其实包租对于商业地产和住宅的概念和其中风险是非常不同的。

我们在这里先解释一下包租的概念,包租销售是指卖家在出售房屋是与买家的约定,在出售后的一定年限内由卖家代理出租或直接承租,向买家交纳租金。包租是一种促销手段,如果包租协议中明确规定了租金数额,或回报率,一般这个数字是非常可观的。

01

卖方提供的包租成本不同

对于住宅地产来说,现在的市场上只有开发商在为买家提供包租,有些是“包租客”,有些是包租金,最常见的就是4%包租1年。

对于开发商来说,以$100万的房款计算,在双方都有诚信地履行包租条款的前提下,4%一年包租对开发商造成的成本约为$4万左右。

对于商业地产来说,开发商和私人卖家都常常提供包租。售后包租的时间一般为2-3年,如果是酒店式公寓这类的物业,包租甚至长达7年之久,商铺或办公室的回报率一般在4-5%左右,酒店房价或酒店式公寓等偏门的商业地产回报率更高,为5-7%之间。很多出售自用商业物业的卖家都会采用返租的形式,提高物业的租金回报率,以更多的买家,推高出售价格。

以房价$100万的零售物业后办公室房为例,包租对卖家造成的成本为$10-15万。对于酒店式公寓来说,因为一般这类物业不太被银行等贷款方认可,一般售价偏低一些,平均在$40万左右。对于卖房来说5-7%,7年的包租成本为$14-19.6万左右。

当然,这一部分对卖方造成的额外支出,绝大部分会由实际的租客承担,卖家真正承担的风险为包租金额与实际租金的差价和空置期的费用。如果卖家返租,那么他需要承担的额外费用则为市场租金与实际租金的差价。

02

薅羊毛的量不同

住宅地产和商业地产很大的一个区别是,对于商业地产来说,物业的价值受租金回报率影响非常大。市场交易时,常常用租金收入除以回报率得出物业的市场价值。这个计算方法导致,只要租金收入高,无论是市场租金真的高,还是卖家刻意以高于市场价的租金返租,还是“刻意操作”出来的高租金,都会推高成交价。

如果买方不能辨别物业租金回报其实不符合市场情况,也就是不能复制同样的高回报率的情况下,盲目地以“假”回报率买入了商业物业,那么对于买家来说,多付出的房款就不只是一个市场租金差价的问题了。

也可以说,对于商业地产的卖家来说,付出适当的成本,为买家提供更高回报率的包租,从而推高物业售价,这样做是非常有意义并且能产生经济效益的。还是以市场价$100万房款的物业为例。

对于住宅来说,如果开发商把包租的成本转嫁为房款,那么作为买家来说,可能最多最多就是交$4万的智商税,但最后也是可以从租金中收回一部分的。当然,除非开发商做出涨价$10万,包租$4万这种蒂花之秀的举动。一般情况下,买家最差的情况,无非是多掏$4万买房。

但对于商业地产来说,市场租金$4万每年租金的物业,以4%的回报率折算,售价应在$100万左右,而如果把租金推高到$4.5万每年,那么理论上,房屋售价就会被提高到$112.5万上下。对于卖家来说,虽然自掏腰包搭进去每年$5000的高于市场价的租金,但房子却多卖了$10多万。

由于商业地产的市场交易信息比较不公开,可对比的房源信息又少之又少,而且交易频率远低于住宅市场,对于广大买家来说也是一个相对不熟悉的领域。

所以能否火眼金睛地发现自己考虑购入的物业的租金是“真租金”还是“假租金”,甚至就是一张吃不到的大饼,尤其重要。对于商业地产来说,租用商业地产的人的初衷为在物业中创造利润,如果不幸被卖家的大饼洗脑,买入了一个基本非常难找租客的物业,那么买家给自己挖的坑就更大了。

03

惨上加惨

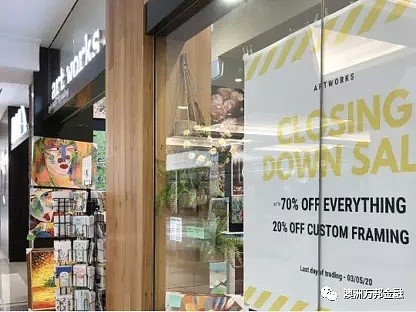

比买错、买贵和足不出去相比,更可怕的是签好的包租协议被卖家违约。一个空房子活活砸在手里,水费、市政费、物业费一样不少交,本来欢天喜地的签了包租协议,结果根本就没有人给自己租金,或者是给了没几个月就跑路或者破产了。

对于住宅地产来说,虽然同样是吃亏,但一般这个亏都是可以负担的程度,但对于商业地产的买家来说,甚至有血本无归的案例。这种情况不履行包租义务的情况在私人交易中比较少见,多见于开发商与买家之间。很多开发商为了躲避未来的债务,一般提供包租的公司都不是开发商公司,而是独立于开发商公司或者的第三方。

以酒店式公寓为例,即使提供包租的公司没有跑路,但在实际经营情况无法满足包租要求的状况下,也是没有办法履行包租义务的。尤其是在疫情期间,很多之前正常提供包租的酒店,都无法继续支付买家应付的租金,买家只能硬着头皮扛贷款,扛杂费。

和大家分享一个非常特殊的案例。 Chatswood

几十位买家于2014-2016年,在悉尼某酒店式公寓以一房50-60万,两房65-85万左右的价格买入。开发商约定包租5年7%。

同期,多数悉尼市中心的酒店式公寓或酒店房间的售价为一房25-30万,两房32-40万。刨除这个溢价部分不说,作为包租提供方的酒店运营商,在开业两年之后就渐渐经营不善,给业主提供的租金越来越少,到疫情期间甚至出现了0租金甚至负租金情况。

04

到底包还是不包?

其实包租也好,不包租也好,对于买家来说,需要判别的就是所购房产是否为市场价区间范围内,如果因为包租,而严重溢价,或者包租成本完全被转嫁,那么这样的“包”就没有意义,甚至有诱骗的成分。如果包租,是一种房价为正常市价的前提下,卖家所使用的一种促销手段,那么又何乐而不为呢?

我们不要过于信任包租,但也不能以偏概全说所有包租都是骗人的。自己的判断和独立思考,胜过所有促销手段。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64