谁说巴菲特老了?第一季度股市证明,价值投资并未过时

对于很多投资者而言,常常会面对一种尴尬局面:明明是牛市,但自己的收益跑不过大盘。

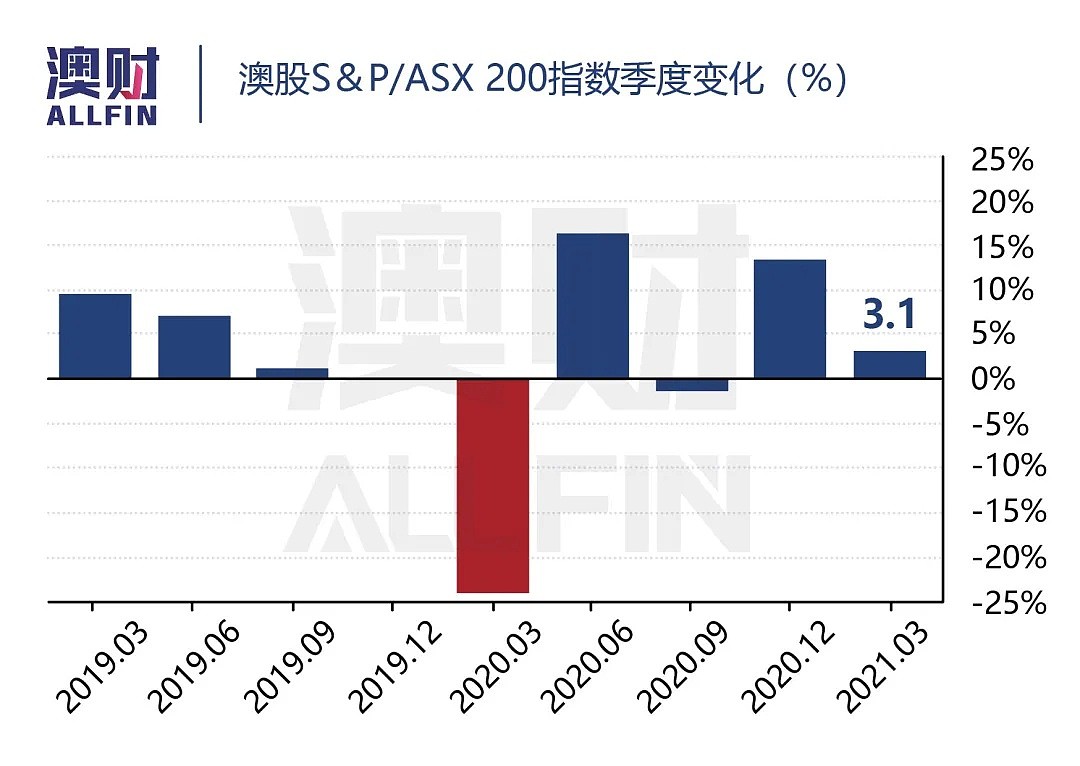

截至今年3月的一个季度内,S&P/ASX 200指数上涨了3.1%,看起来“涨势喜人”。

事实上,随着全球市场继续从疫情深渊中反弹,自去年6月底以来,澳大利亚股市S&P/ASX 200累计涨幅达15.1%,有望成为2013财年以来回报最好的一个财年。当时,随着从2012年欧债危机中复苏,澳股在2013财年的涨幅达到了17.3%。

但是,毫无疑问,今年一季度比去年第四季度要复杂得多,通货膨胀的预期正在改变市场的倾向。在涨幅最高的前五名公司中,唯有Zip是去年大热板块“先买后付(BNPL)”的成员,其他几乎都非高成长性股票。

甚至,那些在去年看起来并不“诱人”的公司,今年却有出人意料的良好表现——西太银行(Westpac)上涨了26%,新闻集团(News Corp)上涨了36%。

有涨就有跌,一些昔日明星股严重跳水。例如,Resolute Mining、Appen和A2 乳业分别下跌了45%、36%和32%。Nuix和Nanosonics也分别下跌了37%和29%。

回想去年4月,新冠疫情爆发,引发封锁,澳股出现有史以来最快的熊市,一度暴跌39%至4402.5 点,创七年半以来的最低点。

在空前的财政和货币政策支持下,澳大利亚股市成为有史以来最快的牛市。在随后的12个月内,S&P/ASX 200指数反弹了58%,仅比去年2月的创纪录高点7197.2低6%。债券收益率暴跌,科技股领涨,股市出现反弹。

但是,今年伊始,全球债券收益率就出现飙升。第一季度,澳大利亚10年期债券收益率从约1%升至1.8%,涨幅达80%,这对 “估值为增长型”的公司(尤其是科技股)、以及公用事业和房地产等构成了挑战。

科技股成为表现最差的板块。截至去年年底的9个月内,科技板块曾上涨超过两倍,但是,今年第一季度则暴跌了12%。医疗保健、公用事业、房地产和消费必需品板块也有所下跌。

不过,成长型股票的跌幅被其他板块股票的涨幅所抵消。尽管科技股下跌,但是金融板块领涨了11.3%,而非必需消费品、通信、能源和材料板块也有所上涨。

可以说是从“成长”到“价值”投资,轮换速度有史以来的最快的一次。

旨在刺激经济复苏

所谓“价值投资”,也就是买入低于其内在价值的股票。这个看起来最“朴实”的投资理念最大的拥趸,就是伯克希尔·哈撒韦公司董事长沃伦·巴菲特和他的好搭档查理·芒格。

在过去十年中,特斯拉,亚马逊和Afterpay等成长型股票主导了市场的发展。但是随着全球经济回暖的趋势,价值投资即将卷土重来。

全球许多投资机构都在寻找受疫情打击而表现低迷的公司,从大型银行、保险公司到旅行、零售集团。而随着经济的回升,这些公司可能会成为下一个“大赢家”。

美国的高盛上周对其客户表示:“随着利率的上升和(经济)增长的加速,价值股会继续其出色的表现。” 而类似的高分红股也正处于历史低价,其中包括了大宗消费品和医疗保健股等。

摩根士丹利伦敦市场的分析师则预计,在过去一个月的亮眼表现后,价值股的崛起会在不久后扩散到整个欧洲的交易所。

而Forager 基金管理公司则仍是认为:“价值投资是未来十年的投资风向,经过之前的成长股浪潮后,人们需要时间来意识到价值的重要性。”

紧跟经济周期

麦格理(Macquarie)的分析师表示,在澳大利亚,目前价值股对比成长股的表现是自2000年以来第二好的一次,而这一趋势从去年年底就开始快速发展。

根据美世咨询(Mercer)的数据,趋势的转变帮助总部位于墨尔本的Collins Street价值基金获得了43.6%的扣费前年收益率,并使其成为本年度表现最佳的基金;而大部分收益都来自价值开始回升的第四季度。

基金经理迈克尔·戈德堡(Michael Goldberg)称,此次价值股的回升可能预示了一个时代的终结:过去十年宽松的货币政策让金融市场获得了太多廉价资金,而成长型公司只需要一个良好的前景就可以使自己的估值飙升。

“这是一种反常的现象,因为钱来的太容易了,所以只要讲好一个故事资金就闻风而至。”他认为,从根本上讲,股市在过去和未来一直都需要理性选股。

这一改变预示了投资者们在考虑购买优质但昂贵的成长股时所面临的的抉择。

以澳大利亚科技股代表、会计软件公司Xero为例,尽管公司在疫情期间表现良好,但目前其高昂的股价中包含了短期难以实现的成长率,导致了它的上升空间极为有限。

摩根士丹利资产配置策略师亚历山大·文特隆(Alexandre Ventelon)建议,客户应在多元资产组合中,增加对澳大利亚金融板块的敞口。他认为:“在12个月的时间里,投资者应该增持股票”。

从历史上看,在没有导致金融条件急剧收紧的情况下,股票一般在债券收益率上升的同时也会上涨。

随着新冠疫苗接种计划的加快,家庭储蓄的受抑,财政支持的与日俱增,投资者从一开始担心美国经济增长太慢,如今开始担心经济复苏过快。也正因为这样,整个市场都呈现出“风格切换”的状态。

基于当前成长类股票的估值收紧,比较好的策略是减少相对高估、周期初期启动的资产,而增加估值更具吸引力、周期中期启动的资产。

当我们进入经济周期的下一阶段时,这一点可能将会尤其重要。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64