收益率超10%的银行债券,靠谱吗?(组图)

澳洲小银行Judo Bank

收益率高达10.5%的债券产品

Judo发行高息债的三大原因

AT1债券市场庞大,投资人如何抉择

从Judo看澳洲新型数字银行的发展挑战

近日,澳大利亚一家小型新兴银行Judo Bank频频登上各大新闻网站的首页,多家券商大力推销,势头很猛。

众所周知,澳大利亚银行业监管体系的严格程度在全球名列前茅,而Judo作为土生土长的澳大利亚银行,竟然发行了收益率高达10.5%的债券投资产品,一时令市场大跌眼镜。

高收益高风险在这家银行身上不管用了吗?

还是说是银行自己发行的产品,依然存在着潜在的坑和风险?

Judo又为什么要用如此高的成本来进行融资?

对于投资人来讲,这样的产品又该如何抉择?本文将逐一解答。

1

澳洲小银行Judo Bank

Judo Capital Holdings Limited是澳大利亚上市的金融公司,也是Judo Bank的母公司。作为一家小型的新兴数字银行,Judo Bank没有线下网点,主要客户群体为中小型企业。

与四大银行不同,Judo的每个客户经理仅负责30位客户,采取了关系网模式的发展策略,与客户保持紧密的联系,筛选更高质量客户的同时也增加了客户的粘性,还有助于在贷款发生异常的非常早期便发现并解决问题。

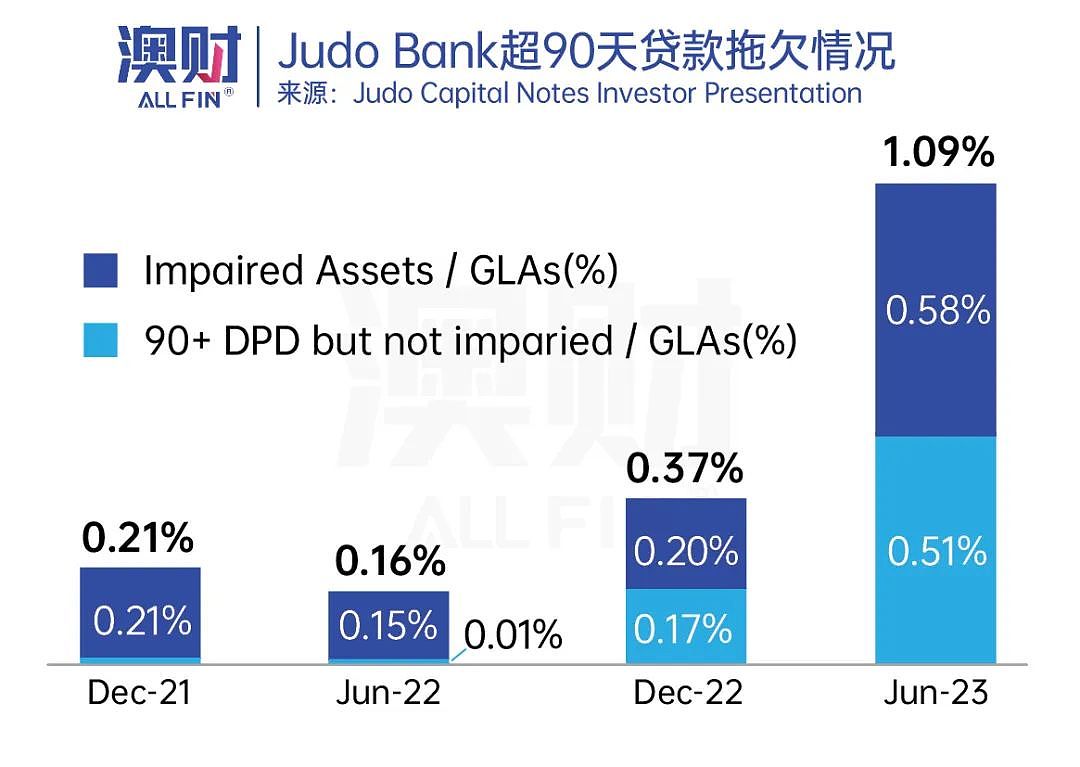

因此,Judo所发放的企业商业贷款的90天贷款拖欠率仅为1.09%,远低于行业2%的平均值。

虽然目前的市场份额还不足2%,但中小企业的贷款规模占澳洲国内商业贷款的45%,贷款收入更是占比过半,未来有非常强的增长潜力。

另一方面,中小企业贷款的高利息收入也为Judo带来了高于房贷的风险,Judo的客户集中在零售、地产和建筑商三大领域,在当前的经济环境中,这些企业的破产违约风险更高。

因此,Judo一直以来都保持着超高的资本充足率,仅普通股权一级资本比率(CET1 ratio)就达到了16.7%,远高于行业监管要求的4.5%,澳洲四大银行普遍在11%。本次发行的债券也同样是为了给Judo提供更加充足的资金用于满足监管要求。

2

收益率高达10.5%的债券产品

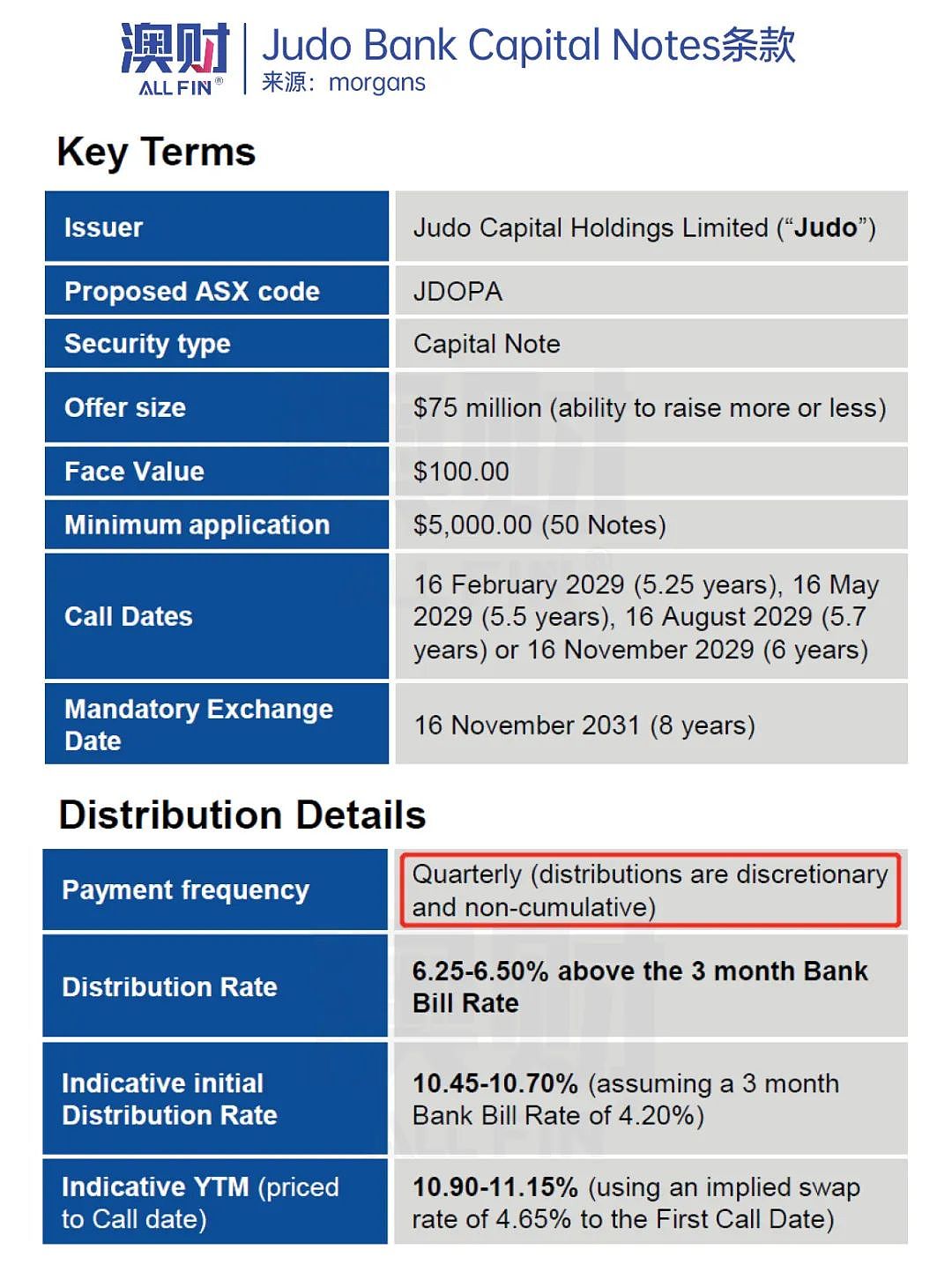

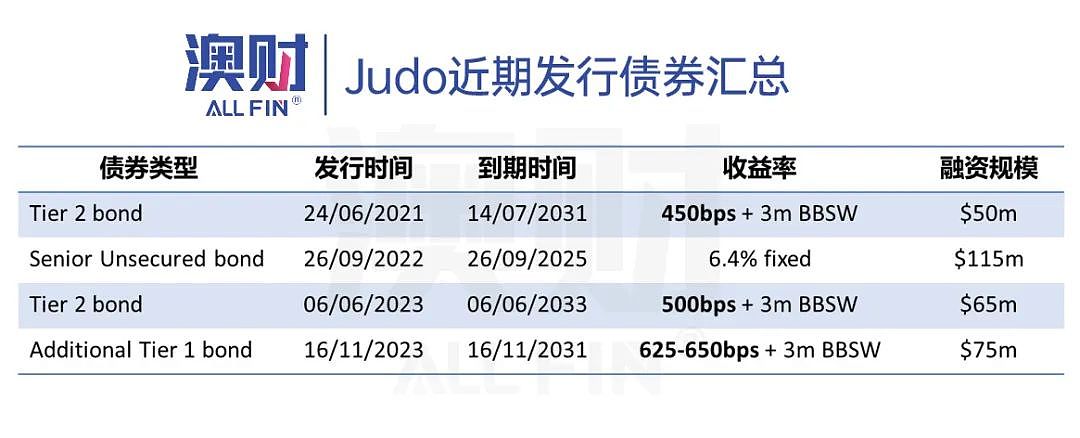

Judo Bank Capital Notes是Judo此次发行的混合型证券产品,为银行的Additional Tier 1 Capital (AT1)提供资金,融资规模7500万澳元,投资期限为8年,利息为6.25%-6.50%+3 month BBSW(约为10.45%-10.70%),季度派息。

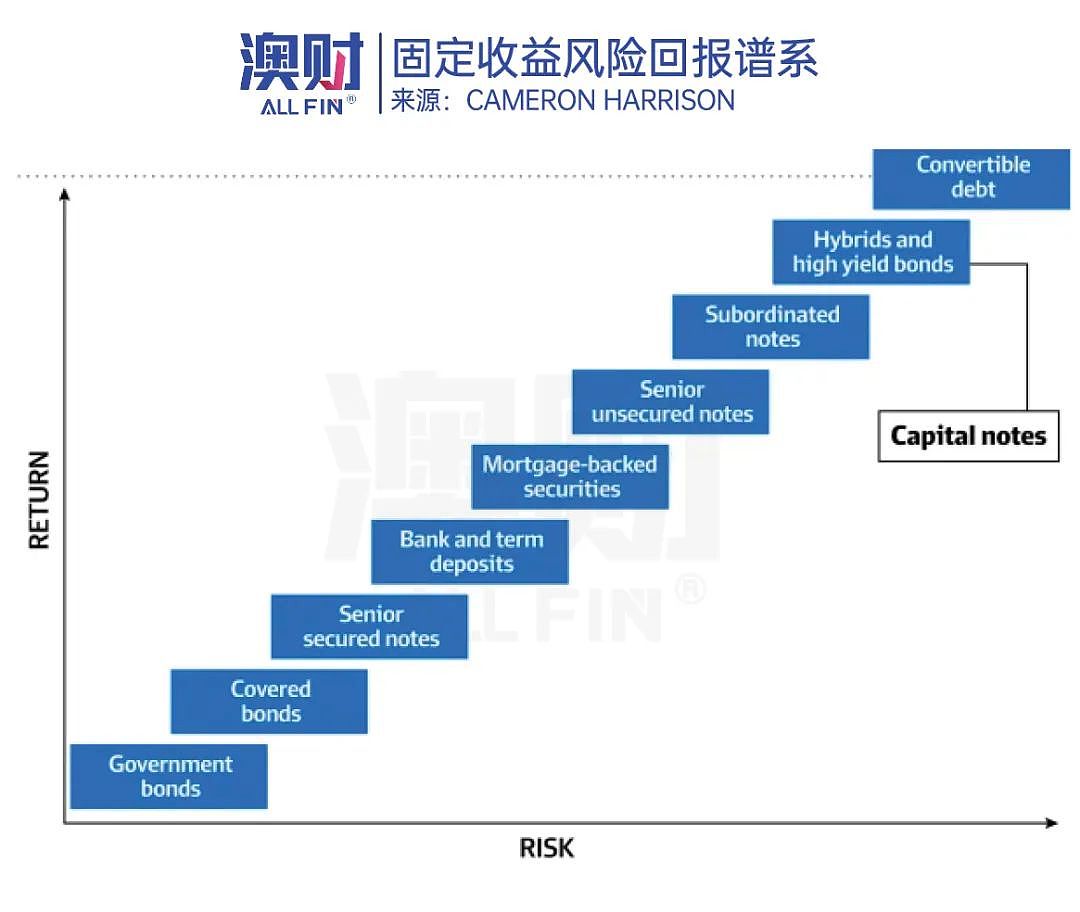

虽然看似收益很高,但这类债券的条款通常较为复杂,也存在着容易被忽视的两大风险:

Judo掌握所有主动权,投资人无权在任何时间段内要求转股、赎回或转售,派息非强制非累积,Judo无义务支付利息,且不构成违约

AT1债券属于次级无抵押证券,优先级仅高于普通股,无任何抵押物,在其他债权人受到任何损失前,会被注销或转化为股权

而且Judo大概率会和其他发行此类产品的银行一样,选择在第一个call date进行赎回,而非等到8年后的到期日,届时投资人可能会面临以较低利息进行重新投资同类产品的风险。

此类债的利息与本金存在全部损失,尤其是本金损失甚至可能多于股东的条款非常特殊。尤其是在今年初瑞信被瑞银收购时,就触发了这种情景。

当时为了抒困,瑞信价值175亿美元的AT1债券被减计为零,投资者血本无归;然而,清偿顺序排在债券投资人之后的股东们却获得了32.2亿美元的补偿,保留了近50%的权益,在资本市场内投下了一颗惊雷。

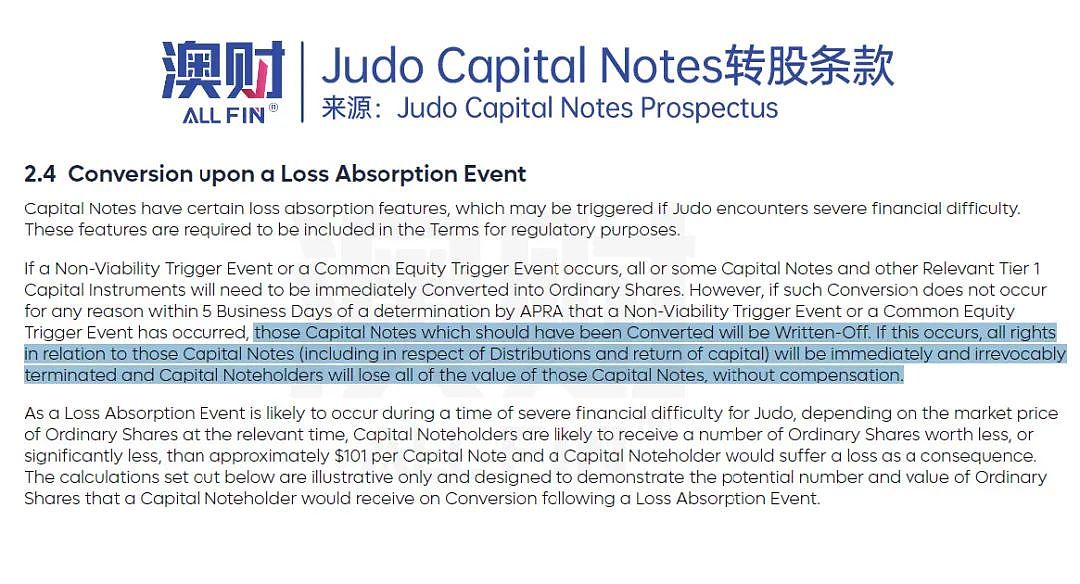

虽然有悖常理,但是银行这样的做法其实是符合此类证券的法律条款的。Judo这次发行的债券也有同样的设计,在其吸纳损失时的转股条款中明确指出:

在极端事件下,资本票据和其他相关的一级资本工具将被立即(will need to be immediately converted)转化为普通股。但是,若在APRA确认发生了相关事件后的5个工作日内,因任何原因未完成转股,所有债券将被减计,且为不可撤销地终止(irrevocably terminated),投资人损失所有投资,无任何补偿。

如果从实际条款入手的话,可以看到此类债券约定在没有支付相应的利息之前,不能够给股东派息。但是,一旦银行发生不可预料的危机事件,却可以由银行单方面直接将这一债券减记,甚至早于股东归零,届时投资人恐怕是要落个颗粒无收的结局。

也就是说,它优于股权的部分其实是利息优于分红,但本金清偿顺序反而可能低于股东。因此,在这高收益背后,投资人可能需要承担的潜在损失可能比普通理解的债权投资要更高。

因此,此类银行可转债的核心风险在于银行陷入严重的经营困难,面临破产或重组的可能性有多大。

根据可转债的条款描述,一旦出现这种情况,那么此类可转债可能是首先被银行彻底减记(“赖账”)的首选。

相反,作为受到严密监管的行业,尤其是对资金和现金流进行严格管控的行业,上市的银行的企业治理和现金流管理应该是比较严格和正规的,其由于本身的业余操作导致无法支付利息的可能并不大,特别是那些可以长期保持盈利的银行。

由于Judo发行的这一票据创下了最近几十年澳洲银行所发行证券的最高票息记录,其冲击的不仅仅是投资人的看法,也在业内引发了热议。那么,为什么Judo要用成本如此之高的可转债融资呢?

3

Judo发行高息债的三大原因

首先,Judo为了满足银行的资金监管要求:

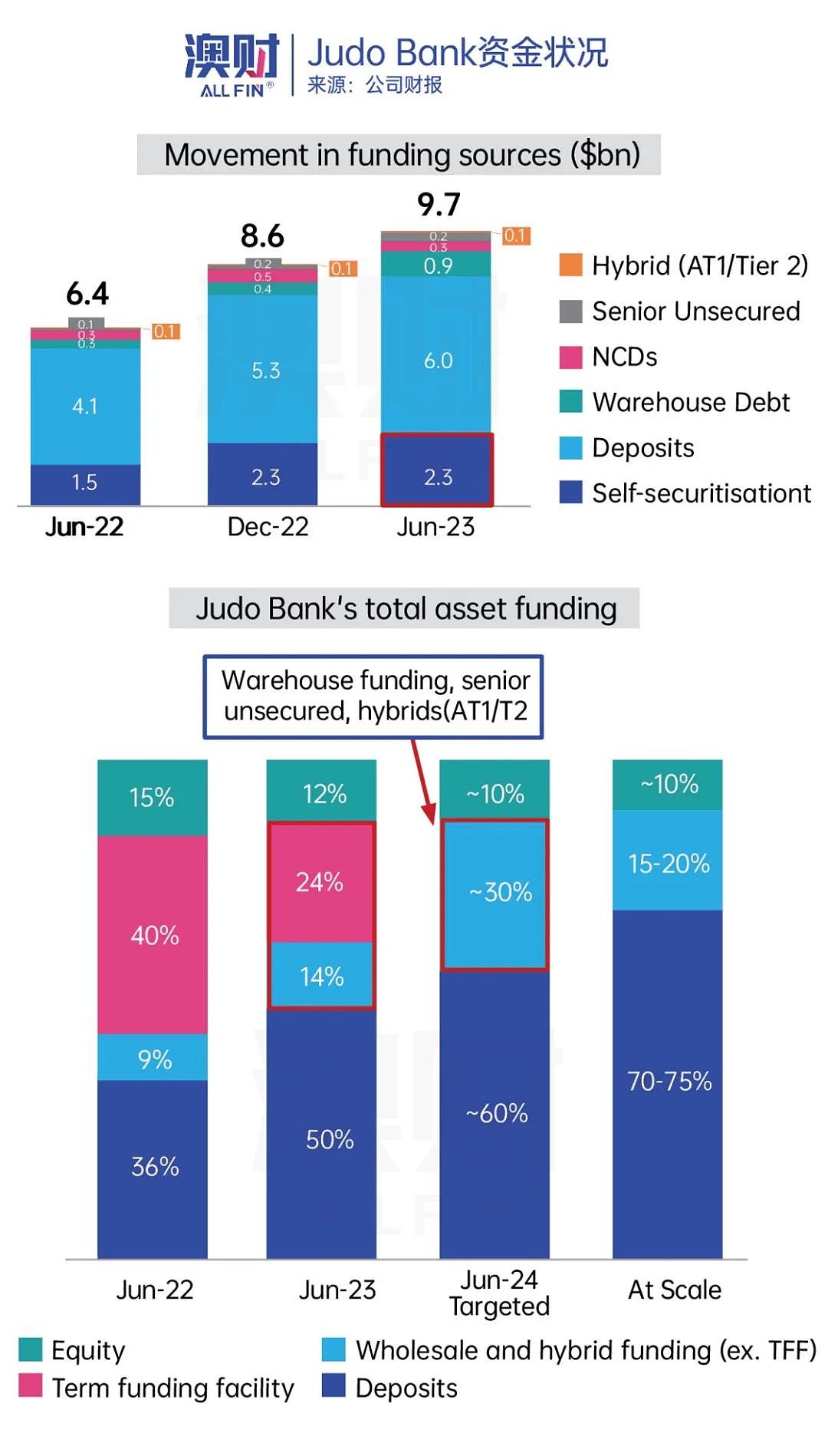

Judo持有RBA提供的23亿澳元超低息TFF资金,利息仅0.1%,将于2024年6月份到期。目前这笔资金占Judo全部资金的24%,到期后将需要通过其他方发债的方式进行融资,包括发行AT1或T2债券,以满足银行业的资金监管要求。

采用此类高息融资并非Judo的长期策略,但因为目前Judo占定期存款的市场份额不足1%,待银行发展成规模化后,会将高息融资占比减少至15-20%,提高定存占比,从目前的50%增加至70-75%,降低银行整体融资成本。

其次,Judo采取高息的商业模式,可以保证利息支付:

Judo主营的中小型企业贷款利息高于房贷,净利差高达3.34%,同期CBA的净利差仅为2.07%

经估算,Judo的贷款利息收入约为8.6%,足以支付可转债的利息成本

Judo从未,且近期也无支付股息的计划,留存充足资本用于支付可转债利息

Judo近期发行的T2债券和优先级无抵押债券利息均较高,且AT1债券风险高于T2债券,随着央行加息,此次6.25%-6.50%的溢价处于合理区间

最后,Judo自身风险高于四大银行,低于其他高风险同行:

Judo评级仅为BBB-,市场份额不足2%,风险与四大银行相比较高,需要更高回报吸引投资者

但和行业内其他提供消费贷款或其他业务的金融机构相比,溢价相对合理

因此,虽然正规银行发行的融资产品收益高于10%并不常见,但综合考虑Judo主营业务的特性,以及资本市场高成本融资的现状,Judo给出的高利息也并非不可理解。

4

澳大利亚AT1债券市场规模庞大,

投资人如何抉择

除了Judo之外,澳大利亚其他的主要银行也都通过发行AT1债券来进行融资。

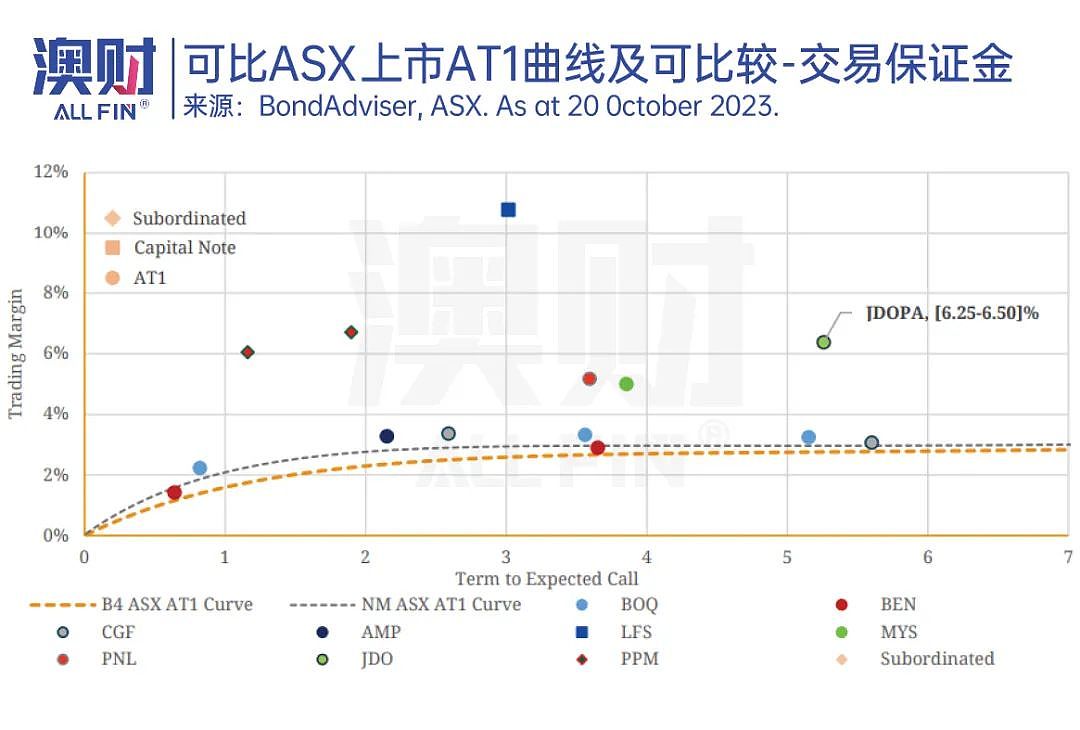

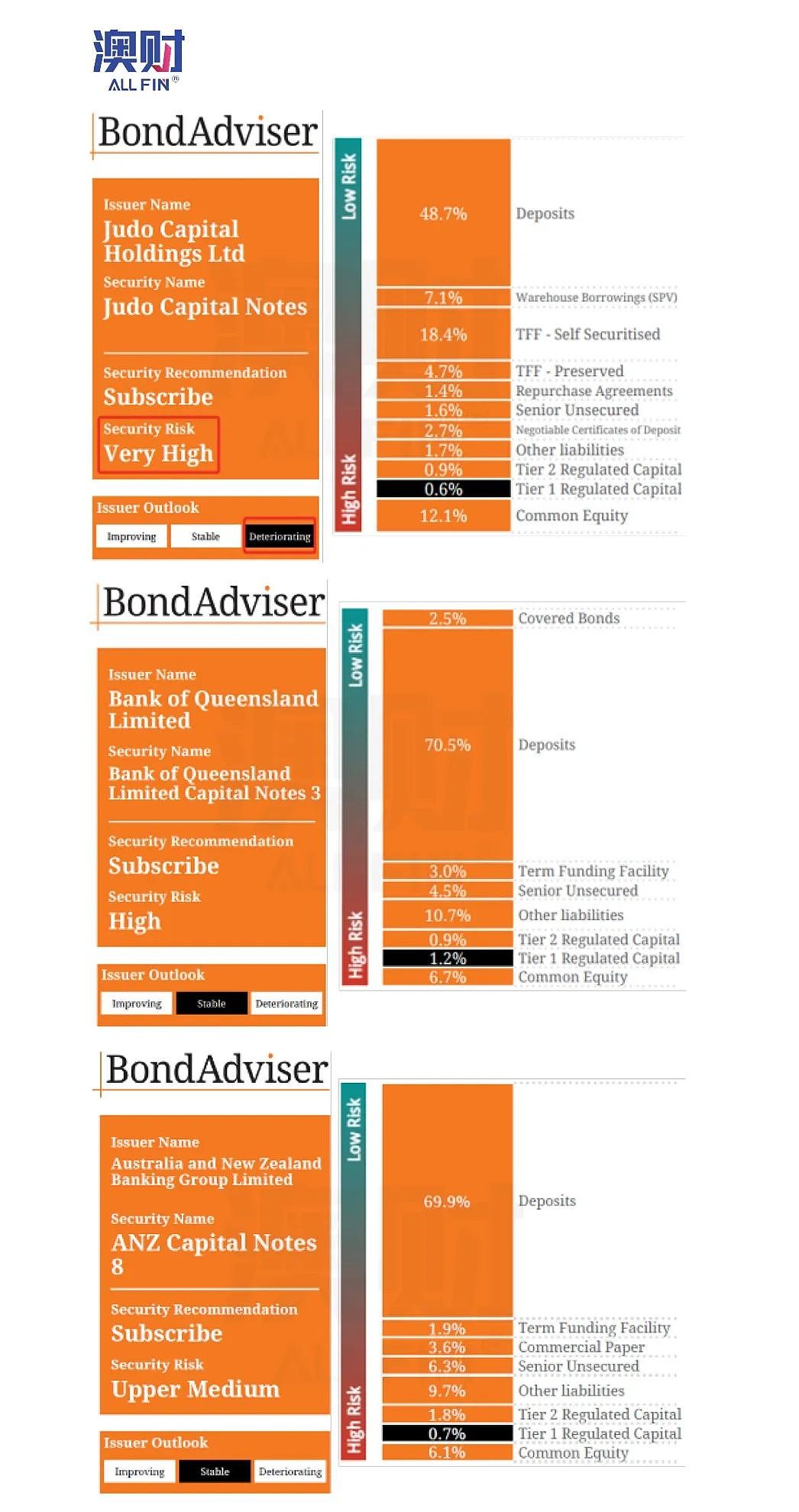

Bank of Queensland (BOQ)在去年底发行了BOQ Capital Notes 3,由于需求过于强劲,融资规模从3亿增加到了4亿澳元,投资期限为9年,利息为3.40%-3.60%+3 month BBSW(约为6.43%-6.63%),季度派息。

而ANZ在今年2月份发行的同类产品ANZ Capital Notes 8利息仅为2.75%-3.00%+3 month BBSW(约为6.24%-6.49%),规模10亿澳元。

因此,发行方银行的体量越大,经营风险越小,资金结构越稳定,融资能力也会更强;发行的AT1债券投资风险就会越小,利息也会相应减少。

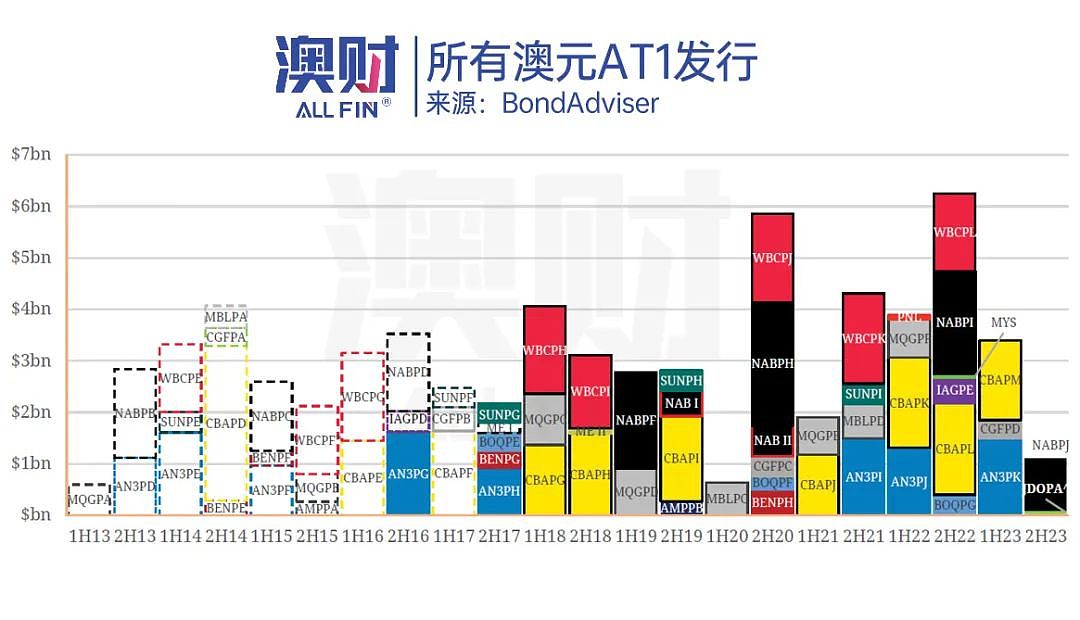

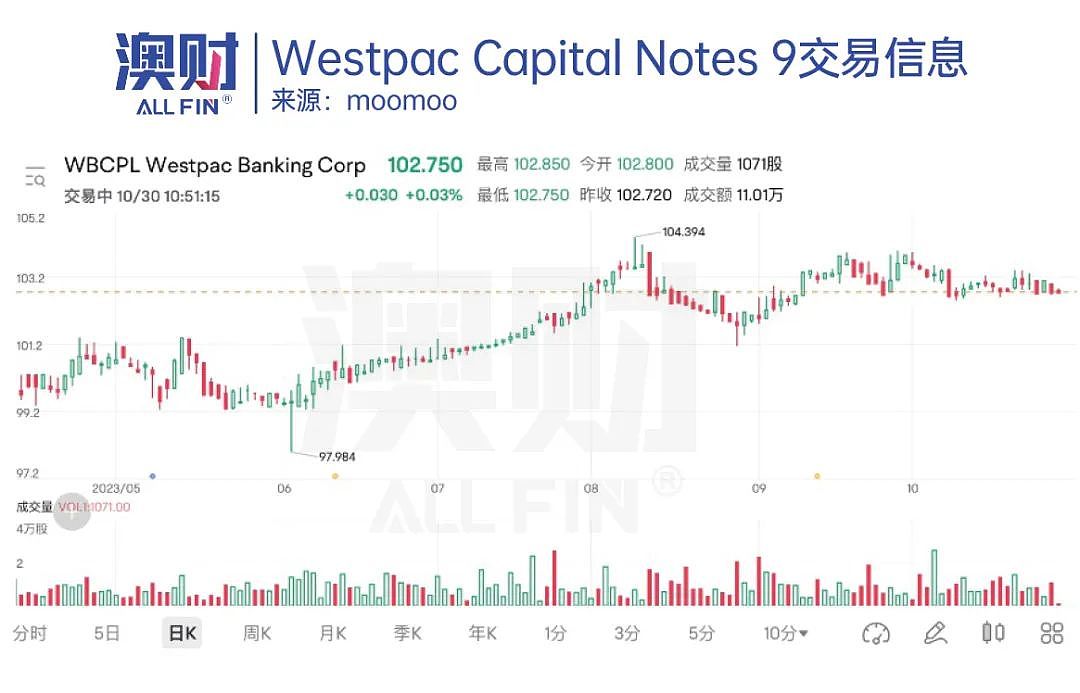

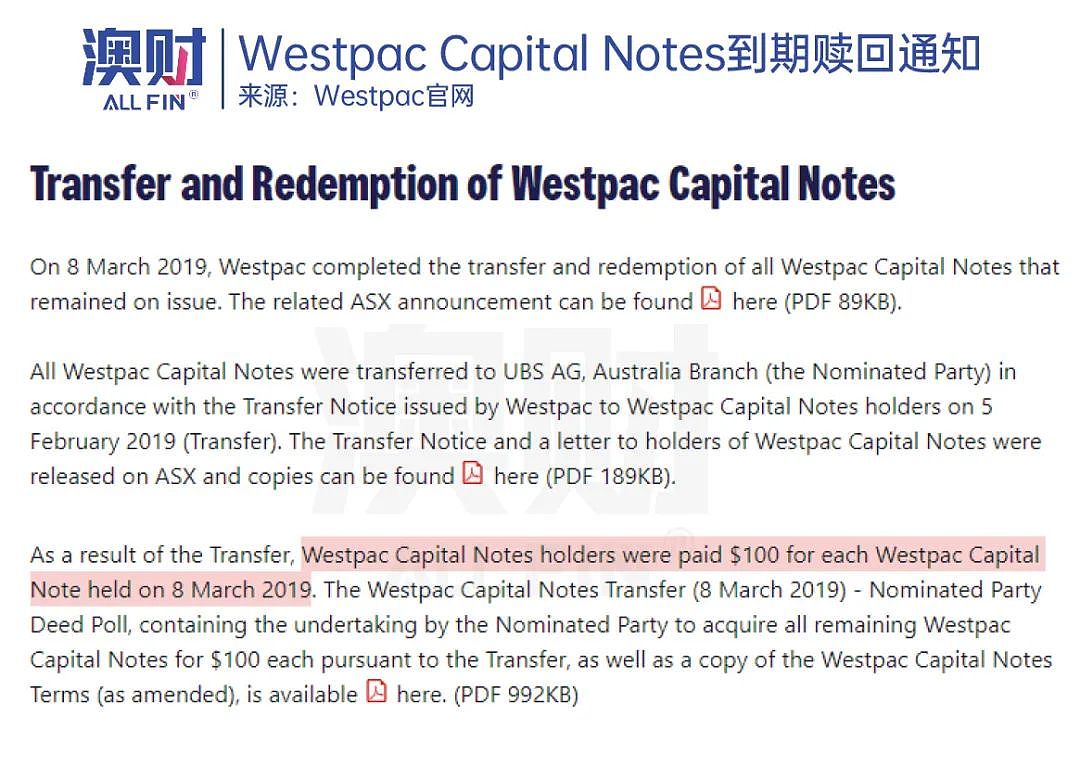

目前澳大利亚的AT1债券市场规模约400亿澳元,其中小型散户投资者持有约一半的份额。在每一期AT1债券到期后,银行通常会在第一个call date选择赎回,而非转股,现有投资人将获得最后一次分红以及本金的返还,也可以选择续投至新发行的AT1债券。

在2022年下半年,行业内发行了有史以来规模最大的AT1债券,主要是因为当时WBCPE, NABPD和CBAPD共计约60亿澳元的AT1债券到期,银行进行再融资。

可以推断,下一个发行AT1债券的高峰期会在2024年上半年,届时将有约40亿澳元的债券到期,因此会有大批AT1债券进行再融资。

但是,鉴于瑞信的AT1债券减计事件,引发了全球银行业的担忧,而且澳洲的AT1债券又有大量的散户投资者,APRA正在考虑限制澳大利亚银行AT1债券的发行,包括:

鉴于AT1债券的风险性,限制散户投资者的参与程度

改进AT1债券的设计,确保可以在更早期用于稳定银行危机,避免破产

改变银行监管资本要求,减少银行对AT1资金的依赖性

对于散户投资人来讲,这类投资产品更适合以下的人群:

不考虑资本增值,追求长期现金流收入

不考虑本金流动性,追求长期投资

能承担一定风险,包括可能的派息不稳定、利息降低、提前赎回或转股、部分或全部的本金损失

其次,在进行投资时,投资人也可以在同类型的产品中进行筛选:

优先选择四大行的AT1债券,盈利能力有保障,且有可查的稳定派息记录

可以在asx上直接交易,具有一定的流动性

赎回有保障, 减少本金损失的风险

5

延展话题 - 从Judo看澳洲新型数字银行的发展挑战

回到Judo Bank本身,作为一家小型数字银行,目前的贷款总额为89亿澳元,与规模化的150亿至200亿澳元目标还相差甚远。

在银行业整体都面临中短期的收入增长挑战,成本压力高居不下的阶段,FY24的前景并不乐观,在偿还RBA的低息资金后,净息差将会不可避免地下降,从而带动利润率下调。

但是公司的业务模式已经非常明确,保持纯线上的运营模式,不设立线下网点。专注于既有的中小企业贷款和关系网运营模式,每个客户经理依然服务30个以内的客户,保证了公司高风险的中小企业贷款业务,可以在早期就发现并解决问题,以降低整体坏债率。

因此,虽然整体市场份额不足2%,但Judo在自己所专注的利基市场中已经占据了一席之地。

除了找准赛道之外,新型数字银行面临的更严峻的挑战则是来自于主流银行的激烈竞争。目前澳洲主要银行的交易有98.9%都来自于线上,仅有0.4%的交易在线下的分行门店内完成,在疫情的三年内,线下门店的互动量已经下降了46%,同期线上互动量增加26%。

为了满足激增的线上需求,仅CBA,Westpac和ANZ三家银行在2022财年内,IT方面的资本支出便达到了285亿澳元,是线下门店和办公室支出的10倍之多。

NAB更是在2019年就斥资2.2亿澳元收购了当时领先的数字银行86400,并入旗下的数字银行Ubank。

换句话说,大银行也在逐渐转变成线上银行。

由于融资成本的直线上升和本地市场可拓展空间的有限性。在可预见的未来,新型数字银行的生存空间恐怕会遭到进一步的挤压。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64