小米CDR紧急推迟,背后原因是……

周二开盘前,小米官方微博称,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行中国存托凭证(CDR)的方式在境内上市。

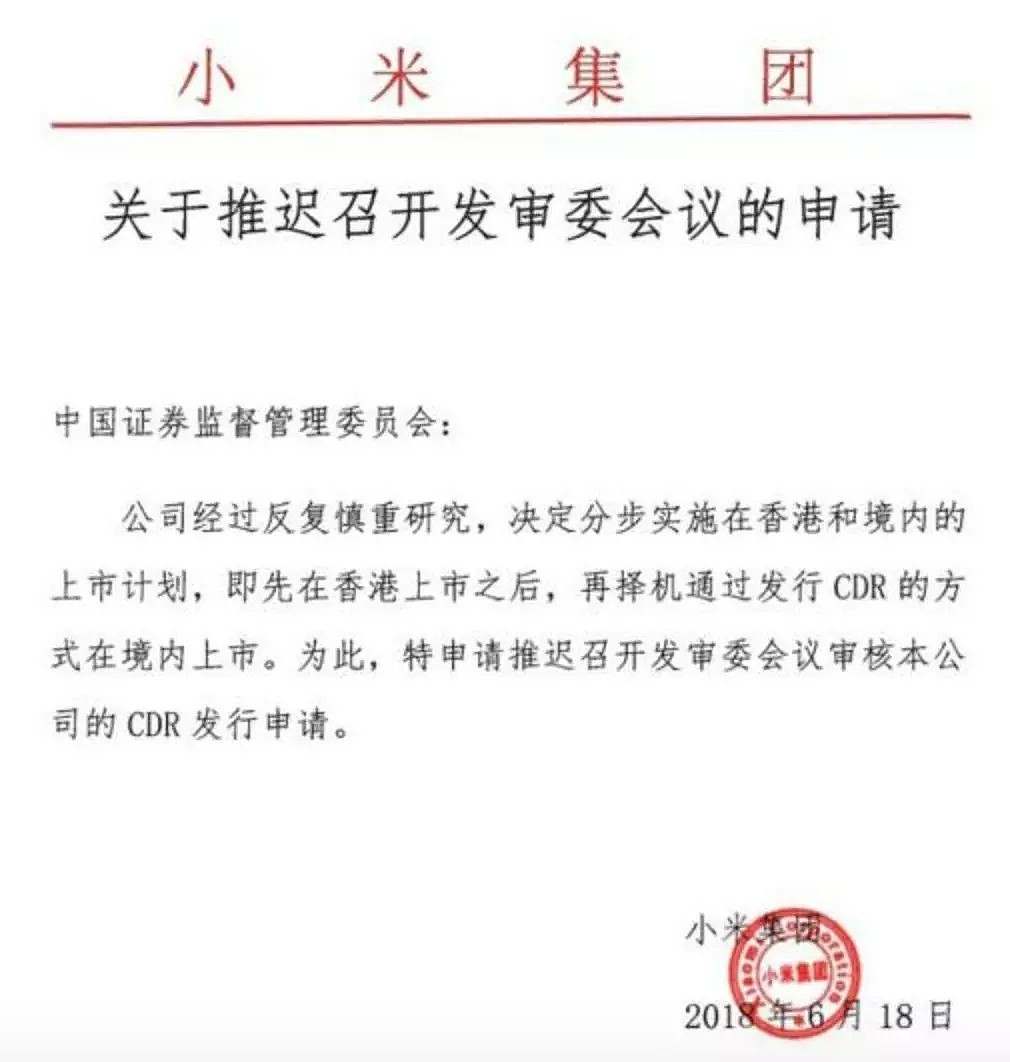

为此,小米集团将向中国证券监督管理委员会发起申请,推迟召开发审委会议审核公司的CDR发行申请。

仅仅几分钟之后,证监会便回应称,尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。

根据证监会上周发布的公告,小米公开发行CDR事项原定于今日(6月19日)审核,外界一度认为小米将在今日成功过会。

此前,小米的CDR发行申请在证监会火速上会,刷新了富士康光速IPO的记录。6月7日,小米向证监会申请发行CDR,6月14日就收到证监会的反馈意见,也就是说,小米发行CDR排队的时间“前后仅12天”。

01

小米为何推迟CDR?

据接近小米IPO的中介人士向全天候科技透露,考虑到境内资本市场环境的不确定性,同时CDR作为一项创新的举措,为了更有质量的CDR发行切实保障各方权益,小米和证监会达成共识小米CDR暂缓审核,后续择机重新启动。

此外,腾讯新闻《一线》援引知情人称,证监会原本希望小米先于香港IPO发行CDR。接近证监会的人士分析,由于担心小米CDR的估值压力,因此证监会想等港股的估值迈入合理区间再做定夺。

值得关注的是,近期,一些分析人士将CDR发行视为“洪水猛兽”。

高盛分析师刘劲津分析称,预计包括小米在内的潜在CDR发行将总计“吸金”高达600亿美元。他提醒,高价的“新中国”公司可能会面临压力,因投资者可以选择买其他大型的知名度更高、更赚钱的股票。

瑞银证券高挺此前也提示了CDR短期对A股构成流动性压力,称高品质的成长股在推出CDR后受到投资者热捧,为创业板高估值但增长偏缓的个股带来抛售压力。

6月16日,央行旗下媒体《中国金融杂志》发文警告称,要避免“独角兽”成为“毒角兽”:一方面,注意估值过高的风险,无论是美股还是港股,指数都处于高位,在全球流动性收缩的背景下,缺乏足够的安全边际。另一方面,政策扶持要适度,避免过度干预,弱化市场在资源配置中的决定性作用。

02

估值多少是焦点

上周香港经济日报称,小米创始人雷军将于6月23日在香港亲自主持全球发售新闻发布会。按一般程序,小米将于紧随其后的交易日,即6月25日开始公开招股。

在小米CDR上会前夜,有媒体发文称,估值定价是最核心焦点。到底是700亿还是800亿美元?还是400亿、500亿美元?

“有的国际投资者反馈,低于400亿美元是比较公允的。”一家知名投行人士表示,小米在香港IPO配售额度的六成已被有意向认购,投资者主要是对冲基金。

而香港当地券商已闻风而动,提前展开了抢客户大战,11家券商已提前准备约1550亿元供投资者作保证金(即孖展)认购。有券商更指已有意向客户提早预留逾百亿元额度;银行与券商也各出奇招吸引投资者,除免押金、手续费等优惠外,甚至有券商赠送小米手环作为“诱饵”。

03

战略配售基金怎么办?

上周战略配售基金面向个人投资者的火热募集认购时间正式结束,小米CDR发行推迟将如何影响战略配售基金?

对此,接近证监会人士对华尔街见闻独家表示,小米暂时推迟发行不会影响CDR基金。该人士提到:

首先,没有小米也会有其他的创新企业IPO,创新企业发行在会里将会常态化,还有其他的创新企业可供投资者选择。

此外,这次小米推迟CDR也是好事。小米估值预期比较高,而当小米在香港上市后,价格一定会有合理区间,可以等到这个合理区间后再发CDR,将更有利于市场,也更有利于投资者。中国人讲:过犹不及,事缓则圆。等一等,让子弹飞一会儿看。

并且,CDR基金在配置时,CDR只占了其中一部分,里面还有其他的资产配置,投资者也不必为此迷茫。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64