董承非:房地产大概率2024年见底,小盘股未来可能最耀眼(组图)

董承非,上海交大数学系硕士,21年证券从业经历,17年投资经历,曾历任兴证全球基金管理有限公司副总经理、研究部总监、基金经理,任期内管理的基金10获金牛基金奖,两夺“千里挑一”的晨星大奖,管理公募基金规模最高达700亿。

上次董承非发声还是在1月最新的月报中,他用“奇怪”二字形容2023年A股走势。他指出,2023年的市场是一个比较奇怪的市场。主流指数都是下跌的,权益基金基本上都是下跌的,各类投资者的情绪也不高,但全年统计下来,55%的个股都是上涨的。谈及对未来市场风格的判断,和此次认为转向小盘股的观点一致,他认为,市场企稳后,代表未来方向的一些中小市值的股票会有比较好的表现。

今天跟大家汇报交流三个话题,一是关于房地产市场的看法,二是关于未来市场风格的思考,三是对当前市场热议的高股息策略的看法。

房地产将迎最后的冲击波

房地产将迎最后的冲击波

首先,我们来探讨第一个话题,即房地产市场。

我们对房地产市场的态度相对乐观,使用“最后的地产冲击波”这一表述,意味着我们预测房地产市场可能将迎来最后的冲击波。

其实所有资产价格,无论是股票还是其他类型,都存在两种调整模式:一种是阴跌模式,另一种是快跌模式。

房地产做横向的历史比较时,也会发现有两种调整模式。

一个发生在时间较远一点的日本,它是非常典型的阴跌模式,它的时间跨度非常长,无论是从量还是价格上,基本上前后持续将近20年。什么叫阴跌模式?每次的幅度不大,每一年的调整幅度不大,但每一年都处在下降通道中,这种模式其实比较磨人。

另外一种模式,2008年发生在美国。由于房地产的调整带动了美国的次贷危机。所以这种模式非常剧烈。

由于衍生品把整个美国的金融市场搅得天翻地覆,所以它的新房销售量可能也就是三四年的时间,下跌了将近百分之五六十。

中国这次的调整,到底是哪种模式?我倾向于是前者。第二种模式我们应该是以一种快速出清的方式在调整。

2022年、2023年从量的角度来讲,基本上已经下降了40%多,2024年有可能还继续下降,所以这个幅度还不好判断。

但是只要2024年再下降一点,从整个量的角度来讲基本上已经腰斩。

也就是可能2到3年时间,商品房销售基本上只有高位一半。

地产销售大概率2024年见底

那到底多少面积企稳,其实卖方有很多研究,基本上可能是9到10亿平米或8到10亿平米。

因为2023年基本上是10亿出头一点,2024年可能会落到这个中枢附近,也可能会跌破中枢一点。

跟美国房地产投资占GDP比重比较,我觉得2024年很有可能会靠向日本和美国的低点。

另外一点,我也是受高善文博士的启发。

当时他在最近一个演讲里,跟东北地区做了个比较。这地方用了先行区域的启示,以2017年为基数,从全国来讲,2021年可能是个高点,2022年-2023年可能才会调整。

但对于东北市场来讲,如果以2017年为基数,2018年就开始调整。2018年它整个销售面积处在下滑的过程中。截止到2022年基本上只有2017年一半。2023全国个别地方的下滑幅度非常大,但实际上东北2023年的数据只有略微的下滑。

所以东北可能就是跌的早,幅度也足够,企稳就早一点。

既然东北能在一半左右的位置企稳,那2024年全国总量已经跌掉49%了,那2024年有可能会降到一半左右,可能会后面慢慢企稳,所以这也是个支撑。

所以无论是和国外比较,还是和东北比较,大概率 2024年能够看到地产销售、新房销售的见底企稳,当然这个底在什么数量级还不确定。 2024年地产对实体经济拖累,可能更觉寒冷

2024年地产对实体经济拖累,可能更觉寒冷

在2024年,地产对经济的影响可能还会比较严峻,主要原因是什么?因为投资。

新房的销售是一个先导性指标,投资是一个滞后指标。

用平板玻璃看,它80%的下游应用是建筑行业。我们用它来模拟整个房地产对实物的消耗,2023年截止到十月份的数据略微下滑,但幅度不大。

所以如果新房销售和开工从高位下来已经腰斩的话,因为时间的滞后,2024年房地产对于实物消耗的下滑幅度可能会扩大,对于实体经济量上的拖累,可能会觉得比2023年更寒冷一些。

但前瞻性指标还是更重要一些,前瞻性指标如果能够见底企稳,后续整个上下游好转也只是时间问题。 地产销售大概率会在2024年见底。但是由于投资的滞后性,地产对上下游的拖累依然存在。

如果随着时间推移,地产这个最大负面因素对经济拖累告一段落后,宏观上大家会预期企稳。 2024年行业景气判断:消费科技景气周期向上 新能源从高点继续向下走

2024年行业景气判断:消费科技景气周期向上 新能源从高点继续向下走

预期对于资本市场非常重要。可能对资本市场属于重大的基本面改变。

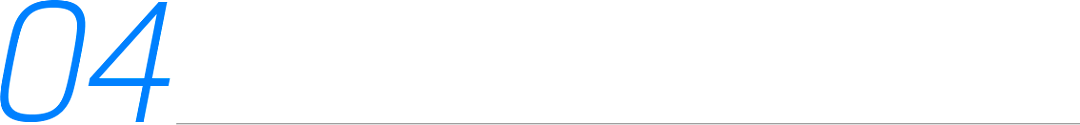

传导到资本市场股价表现,取决于风险变量,这个图表明了我们对2024年行业景气的判断。 我们觉得可能消费、科技在2023年下半年就已经开始见底往上走。

我们觉得可能消费、科技在2023年下半年就已经开始见底往上走。

只是这次的复苏可能会是种比较偏弱的复苏。所以在不同场合也会说,这次科技是一轮比较长周期的景气。但无论怎么样,2024年它的景气周期是往上走的。

地产行业前面说了, 2024年还处在前瞻指标企稳。但实际上它的拖累还是比较差的。新能源可能还是从高点再往下走,因为它2023下半年才恶化,还需要供需矛盾错配导致的供过于求的一定时间消化。

对于顺周期,代表是大宗商品,从2015年以来,基本上还处在比较高景气度,像铜价的需求还比较高,所以这地方也不做判断。 和美股A股两阶段行情对比 市场风格可能会转换到小盘股

和美股A股两阶段行情对比 市场风格可能会转换到小盘股

第二个话题回归资本市场,这次聚焦对市场风格的判断。

目前指数处在一个低位,估值倍数处在历史的最低点,但从风险溢价的角度讲,处在历史的次高位。

也就是说大家对于不确定性给予了非常高的预期。整个行情是从17年开始A股从核心资产整个一轮牛市再变成下跌市。

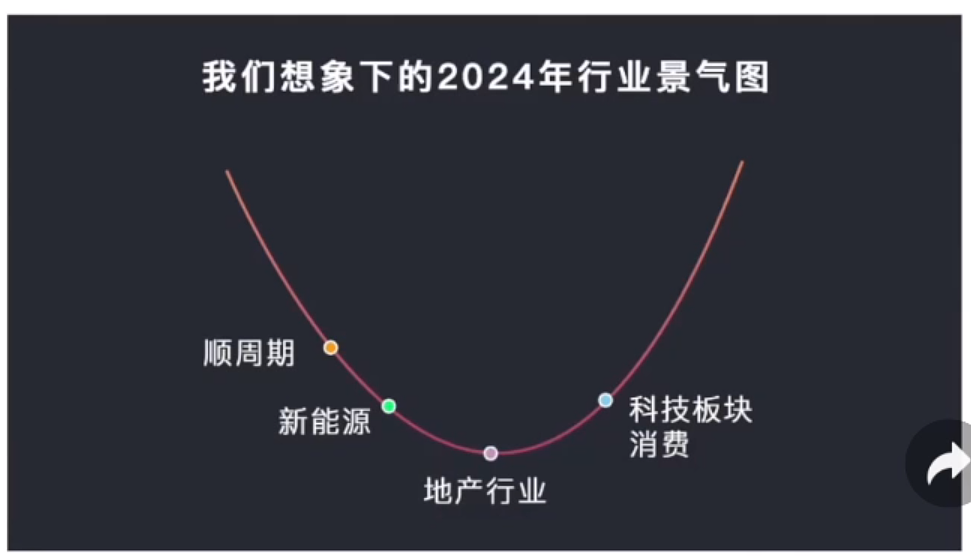

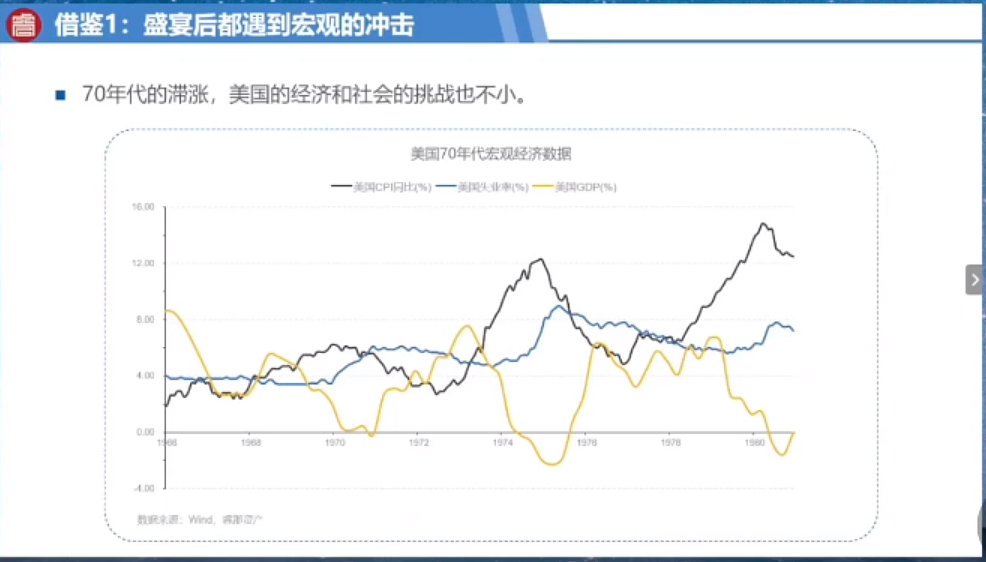

从直觉上来讲,历史上有两个阶段非常有可比性,特别是第一个阶段,就是美国70年代初的漂亮50行情。

第二个阶段就是2005到2007中国A股市场的行情。

然后通过和二者的比较(编者注:将A股2017年到2023年行情和美国漂亮50行情、A股2005年-2007行情对比),居然最后都得出了同样的一个结论,我斗胆,把这个给大家呈现出来。第一,和漂亮50比较,我前面也说了,如果我们把这个行情斗胆来说,从2017年到2023年可能是完整的一轮中国核心资产从开始到出现泡沫,然后慢慢下跌,直到现在为止一个比较匪夷所思的低位。可以比较的是美国从70、71年直到74、75年间的行情,72、73年高点阶段产生了最优质的50家公司——“漂亮50”,,也是出现了漂亮50泡沫,从泡沫再到崩溃的阶段。这几年(2017-2023年A股)和美国那几年(70年代“漂亮50”泡沫出现到崩溃)可能有九成以上神似。

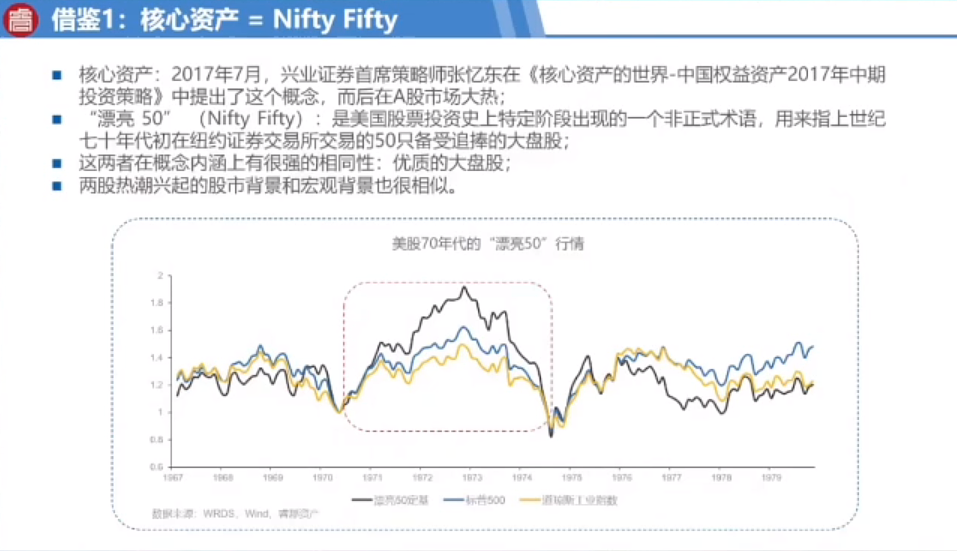

第一个相同是,明星标的基本完全一样,都是非常优质的上市公司。

第一个相同是,明星标的基本完全一样,都是非常优质的上市公司。

用核心指标ROE衡量,ROE高公司赚钱能力强,而且ROE长期稳定,比市场平均中枢高很多。

左边这张图是漂亮50的ROE和标普500ROE比较。右边用茅指数和沪深300的ROE,发现这些公司都非常优秀,时间很长、市值很大,所以有非常多粉丝。 第二,宏观背景相同。

第二,宏观背景相同。

美国1970-1971后,基本上一轮衰退结束,从1971到1973年也是两年的经济增长期,企业的盈利比较强劲。

回头再看2019-2020年,中国的经济也非常好,但由于各种约束条件,资源禀赋是向大企业集中的。所以越大的企业增速越好,也是非常的相似。

此外市场股票的推动都是机构投资者。美国可能是养老金的推动,中国就是公募基金、公募私募这几年的发展。

第三,为什么会出现漂亮50和核心资产行情?相像的地方是,以前都是炒题材,炒概念,都受了伤,所以回归到企业投资的质地,回归到本源。

然后慢慢的大家认同度越来越高,认同后先是出现重估,然后出现泡沫。

漂亮50和核心市场的结局,无论原因还是结果,都非常相似。

相似的地方在哪?1973年后,这张图黄色的线是美国GDP表现。 会发现1971-1973年,美国两年GDP是高增长,低通胀阶段。

会发现1971-1973年,美国两年GDP是高增长,低通胀阶段。

但实际上1971-1973年后,美国通胀开始往上走, CPI在1973-1975年从4%不到冲到了12%。

高CPI后美国的GDP就开始掉头向下,成了衰退。

会发现跟我们2022-2023年比,原因可能不一样,但实际上表现是,因为疫情、房地产的原因,经济压力也蛮大的。

所以优质资产追捧到乐观以后,突然间遇到了宏观下滑,相当于来了急刹车,导致投资者情绪下降幅度非常大。

漂亮50跌幅也比市场平均跌幅大很多。结束后,发生了什么事情? 漂亮50以后,市场企稳,美股走出了历史上最大的一轮小票行情。长达快十年的小盘股行情,市场大盘股可能也在涨,漂亮50也在涨。

漂亮50以后,市场企稳,美股走出了历史上最大的一轮小票行情。长达快十年的小盘股行情,市场大盘股可能也在涨,漂亮50也在涨。

但漂亮50没有太多的超额表现,超额表现是来自于小市值的上市公司。

和漂亮50比,无论是前半场(上涨阶段)、下半场(下跌阶段),基本上市场风格都会发生非常大的切换,去追逐新的经济动能、以小盘为代表的新力量。

第二个比较,和2005年-2007年的核心资产行情有一定的相似。

第一,明星标的都是好公司。

2005-2007年有点大的牛市,中国经济增长很快。

以招行、万科、平安为代表的,实际上是跟宏观相似程度更近的公司,是市场的明星股,公司也是非常优质。

第二,在我看来推动市场的资金非常相似,是公募基金大发展的第一个阶段。从可能不到5%的话语权最终上涨到将近全市场40%的话语权。

下半场也有一点类似的地方,2008年金融危机后中国跌的也很厉害,如果2009年剔掉后,其实从2010-2014,风险溢价一直也居高不下。

会发现2013-2015年市场是以创业板为代表的中小市值公司是市场的明星。

前面讲美国70年代小盘股的行情也是这样子。在市场下跌时,小盘股跌幅更大,但只要市场企稳后,会发现风格也发生了切换,切换到小盘股上。

漂亮50和2005-2007都得出相同的结论,就是市场的风格在未来比较长的时间里,都会发生一些切换。

既然是旧的动能拖累,如果宏观经济企稳,因为社会经济要进步,只能寄希望于新的经济增长点。

有没有新的新兴产业?有没有小公司?由小长大,这个对于资本市场和整个经济体非常关键。

所以猜想可能未来这段时间市场的风格会发生转换。

只要市场企稳,市场的最耀眼明星可能会换一批股票。 红利策略未来仍值得期待

红利策略未来仍值得期待

第三个话题,高股息策略。

今年开年以来只有这个策略还行,其他的都歇了。

大家明显感觉到资金由于风险偏好的降低,所以整个中证红利指数表现非常的抢眼。

首先从相对估值的角度上,红利指数的估值还是最低的。无论跟沪深300、沪深500、还是跟创业板指相比,确实还是明显低于其他指数。

第二,目前为止它的银行股息收益率还很有吸引力,很有新意。

中证红利指数当前接近超过六个点的分红收益,在整个无风险收益率再次往下走的大宏观背景下,分红收益还是蛮可观的。

第三,从风险的角度来讲,唯一的风险就是,里面的权重行业周期性还是蛮重的。

主要两个行业,金融和能源,占比加起来有将近四成。

看整个沪深三百指数,目前的股息率都还是有吸引力的。

基本上沪深300也是超过三个点的股息率,在目前无风险应该是二点几的情况下,沪深300指数的分红收股息率都有一定的吸引力。

也印证现在资本市场,在各种因素冲击下,投资者也比较悲观,风险溢价比较高,整个估值确实比较低。

无论是对大机构还是很多投资者,如果是低风险偏好投资者,红利板块还是有新意的。

从这个角度讲,我们的判断是红利策略。过去两年表现不错,未来还值得期待,今年开年表现的这么好,也有它的合理性存在。

董承非从业证书编号:F0330100010022

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64